11. Понятие мультипликатора инвестиций. Механизм действия.

Эффект мультипликатора — эффект изменения в равновесном уровне национального дохода в большем размере, чем инициирующее его изменение в планируемых расходах.

Уравнение мультипликатора выглядит следующим образом:

Мультипликатор = Изменение в реальном ЧНП/ Первоначальное изменение в расходах

Или: Мультипликатор = Изменение объема ВВП / Первоначальное изменение инвестиций

Изменение любого из компонентов автономных расходов (государственных расходов, налогов, сбережений, инвестиций, чистого экспорта и т.д.) вызывает изменение национального дохода на величину большую, чем первоначальный рост расходов, что привело к возникновению такого понятия как мультипликатор. Мультипликатор инвестиций – это коэффициент, показывающий соотношение величины изменения равновесного дохода к соответствующей ей и вызвавшей ее величине изменения расходов на инвестиции.

Эффект мультипликатора инвестиций позволяет объяснить, каким образом крайне малые изменения инвестиций (сдвиг графика спроса на инвестиции – рис.3.8) позволяют гораздо в большем объеме изменить совокупный доход, а, следовательно, и занятость.

Эффект мультипликатора инвестиций позволяет объяснить, каким образом крайне малые изменения инвестиций (сдвиг графика спроса на инвестиции – рис.3.8) позволяют гораздо в большем объеме изменить совокупный доход, а, следовательно, и занятость.

Увеличение инвестиционных расходов вызывает рост доходов инвесторов, что влечет рост их расходов на потребление. Увеличение потребления приводит к росту эффективного спроса, что, ведет к росту дохода.

Эффект мультипликатора может проявляться в экономике, находящейся в условиях неполной занятости (безработицы), кризиса и недоиспользования производственных мощностей. В этом случае он позволяет более полно использовать имеющиеся, но пока не задействованные факторы производства. В тех же условиях, когда экономика находится в состоянии полной занятости, полного использования производственных мощностей (классический отрезок кривой совокупного предложения) эффект мультипликатора приведет не к росту совокупного дохода (все ресурсы для этого уже исчерпаны), а к росту уровня цен, т.е. к инфляции.

Инвестиции. Мультипликатор и акселератор инвестиций;

Инвестиции вслед за потреблением являются вторым элементом совокупных расходов Под инвестициями I понимают имущественные и интеллектуальные ценности, вкладываемые в различные виды деятельности с целью получения дохода.

Различают два типа инвестиций: финансовые — это вложения в ценные бумаги и реальные — создание новых факторов производства. В свою очередь реальные инвестиции подразделяются на три вида:

инвестиции в основные фонды предприятий: здания, сооружения, оборудование, приобретаемое предприятиями для использования в своей деятельности. Сумма инвестиций в основные фонды равна сумме чистых и реновационных инвестиций. Чистые инвестиции предназначены. Для расширения выпуска или снижения издержек производства на единицу продукции, реновационные инвестиции — для замены выбывших, изношенных факторов производства:

инвестиции в жилищное строительство, включающие расходы на приобретение домов для проживания в них и для последующей сдачи их в аренду;

инвестиции в запасы — товары, предназначенные для хранения, включая сырье, материалы, незавершенное производство и готовые изделия.

В целях упрощения, а также по причине наибольшей значимости и удельного веса будем рассматривать инвестиции в основные фонды. Если в валовой национальный продукт включаются все инвестиционные расходы в основные фонды с учетом амортизации, то при расчете чистого национального продукта учитываются только чистые инвестиции. Поэтому можно сказать, что существует прямая зависимость между чистыми инвестициями и чистым национальным продуктом. Если чистые инвестиции положительны, экономика будет находиться в фазе подъема, при нулевых чистых инвестициях — будет переживать застой, в фазе кризиса инвестиции могут стать отрицательной величиной, когда не будет возмещаться даже выбывающий капитал.

Анализ этапов экономического подъема в США, Японии, Германии и других странах свидетельствует о том, что периодам наибольшей инвестиционной активности соответствуют самые высокие темпы роста национального продукта. К примеру, в Японии при увеличении в 1960— 1970 гг. капиталовложений в 2 раза валовой национальный продукт возрос более чем на 70 %. С повышением инвестиционной активности связан и экономический феномен появления «новых индустриальных стран» Азии — Южной Кореи. Сингапура, Тайваня.

Безусловно, связь «инвестиции — национальный продукт» взаимообусловлена, т.е. не только инвестиции вызывают рост национального продукта, но и повышение объема производства вызывает всплеск инвестиционной активности. Из этой взаимозависимости валового национального продукта и инвестиций складывается некий «заколдованный круг». Импульсом для его разрыва может служить внешний фактор — иностранный капитал.

Какие же внутренние факторы определяют величину и динамику инвестиций 0 Прежде всего объем инвестиций в значительной мере зависит от размера сбережений S Однако между инвестициями и сбережениями существует разрыв, который объясняется тем. что инвестиции и сбережения осуществляются разными лицами и по разным причинам, процесс инвестирования и накопления может не совпадать и по времени.

Связь инвестиций с прибылью означает, что на их величину влияет размер получаемого дохода: чем больше доход, тем больше возможности инвестирования. Решения об инвестициях принимаются на основе ожидаемой нормы чистой прибыли. Если предприниматели полагают, что замена существующей технологии на более эффективную принесет прибыль и быстро окупится, инвестиции будут реализованы. При осуществлении инвестиций предприниматели часто пользуются кредитными ресурсами. Если ожидаемая норма прибыли от инвестиционного проекта с учетом инфляции

больше, чем процент за пользование кредитом, то проект будет осуществляться.

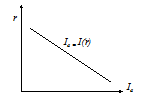

Таким образом, спрос на инвестиции в основном будет определяться ожидаемой нормой прибыли и реальной ставкой процента.

Кривая спроса на инвестиции (рис.6) отражает обратную зависимость между величиной требуемых инвестиций и реальной ставкой процента. Сдвиги в спросе на инвестиции происходят вследствие изменения ожидаемой доходности инвестиций. Если ожидаемая доходность инвестиций увеличится, возрастет и спрос на них, кривая спроса на инвестиции сместится вправо, и наоборот, с уменьшением ожидаемой доходности инвестиций спрос на них уменьшится, а кривая спроса на инвестиции сместится влево.

К факторам роста ожидаемой доходности и спроса на инвестиции относятся падение затрат на приобретение, эксплуатацию и обслуживание оборудования, снижение налогов на предпринимательскую деятельность, создание новой техники и технологий, относительный недостаток основного капитала, благоприятный прогноз эффективности осуществляемых капитальных вложений.

К факторам снижения ожидаемой доходности и спроса на инвестиции принадлежат рост затрат на приобретение, эксплуатацию и обслуживание оборудования, рост налогов, торможение технического прогресса, наличие неиспользуемых мощностей, ожидание падения темпов роста производства, политические потрясения и т.п.

Кроме перечисленных факторов на нестабильность инвестиций оказывают влияние неопределенность при принятии решений о замене функционирующего оборудования, волнообразный характер развития технического прогресса, изменчивость конъюнктуры, доходов и ожиданий.

В краткосрочном периоде рост инвестиций означает увеличение спроса на инвестиционные товары и совокупного спроса. В долгосрочном периоде рост инвестиций способствует вводу в действие новых мощностей, увеличению потенциала производства и реального ВВП, т.е. росту совокупного предложения. Взаимосвязь инвестиций и ВВП была замечена и объяснена Дж.М.Кейнсом, который вывел правило мультипликатора Неокейнсианцы дополнили правило принципом акселератора. Эффект мультипликатора связан с тем, что, во-первых, в экономике происходит постоянный кругооборот доходов и расходов. То, что расходуют одни экономические субъекты на приобретение оборудования, жилья, одежды, другие получают в качестве доходов. Во-вторых, изменение размеров дохода вызывает адекватное изменение потребления и сбережений. Так, первоначальные инвестиции в 10 млрд руб. приведут к увеличению спроса на рабочую силу и кредитные ресурсы. Рост спроса обусловит рост доходов в виде заработной платы, процента и прибыли, увеличится потребление домохозяйств. Увеличение доходов на 10 млрд руб. при предельной склонности к потреблению 3/4 даст прирост потребления в 7,5 млрд руб., оставшиеся 2,5 млрд руб. будут сберегаться. Расходы на потребление в 7,5 млрд руб. будут означать рост доходов других домохозяйств и увеличение их потребления и сбережений в соответствии с предельной склонностью к потреблению и предель ной склонностью к сбережениям. Эту цепочку можно продолжать до тех пор, пока не иссякнет источник роста доходов. Таким образом, исходные изменения в инвестициях в 10 млрд руб. приведут к многократному лавинообразному потоку расходов и доходов, росту производства и занятости в смежных отраслях производства, росту реального ВВП на величину’ большую, чем исходные инвестиции. Если его прирост составит 40 млрд руб., то мультипликатор инвестиций будет равен:

М = (Изменение в реальном ВВП)/(Изменение в инвестициях) = 40/10=4.

Мультипликатор инвестиций — это отношение изменения равновесного выпуска реального ВВП вызванного изменением инвестиционных расходов, к величине изменения последних. В наших рассуждениях МРС = 3/4, MPS = 1 — МРС = 1 -3/4 = 1/4, М = 4. Следовательно, можно заключить, что мультипликатор обратно пропорционален предельной склонности к сбережению:

М = 1/MPS = 1/(1 -МРС).

Механизм мультипликатора инвестиций используется не только в теории, но и на практике. Так, в России перечень инвестиционных проектов Восточно-Сибирской финансово-промышленной группы включает 31 позицию. Все проекты в зависимости от срока внедрения подразделены на три группы: кратко-, средне- и долгосрочные. Первичные инвестиции направляются в некапиталоемкие, но высокодоходные сферы деятельности, а полученная прибыль становится источником финансирования долгосрочных программ.

Следует отметить, что в случае с мультипликатором речь идет об автономных инвестициях — инвестициях, связанных с техническим прогрессом, ростом населения и предельной склонностью к потреблению. Наряду с автономными существуют индуцированные инвестиции — капитальные вложения, направленные на расширение производства на основе существующей технической базы в целях удовлетворения возросшего в результате роста доходов, совокупного спроса. Воздействие роста доходов на величину индуцированных капиталовложений в сторону их повышения выражает акселератор инвестиций.

Классическая и кейнсианская модели макроэкономического равновесия

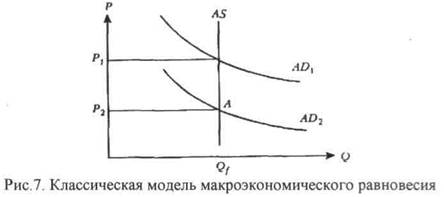

Рассмотрим классическую модель макроэкономического равновесия (рис.7). Согласно классической теории занятость признается полной и эффективной, что означает получение

работы всеми, кто желает трудиться за равновесную ставку заработной платы и использование только тех работников, которые производят стоимость не меньше стоимости своего труда. При этом предполагается, что объем капитала в текущий момент постоянен и может быть изменен осуществляемыми инвестициями лишь со временем, т.е. при любом изменении цен изменения объема производства Qf не происходит.

Сказанное означает, что кривая совокупного предложения будет представлять собой вертикальную линию AS. Если же произойдет снижение цен и производство станет менее прибыльным, сокращения объема выпуска не произойдет, так как снизятся цены на факторы производства. Совершенная эластичность заработной платы, ренты, процентной ставки не позволит вывести экономику из состояния равновесия — реальный объем прибыли и объем производства не изменятся.

Концепция классической школы предполагает, что в основе совокупного спроса лежат деньги, которые выступают покупательным и платежным средством и создаются в предпринимательском секторе. Уровень цен выводится с помощью уравнения обмена:

где М — количество денежных единиц; V — скорость обращения денежной единицы; Q —

объем выпуска; Р — уровень цен.

Разделив обе части уравнения на Q, получим

Таким образом, рост цен прямо пропорционален количеству денег. Логика этой зависимости такова: большее количество денег у потребителей приведет к росту покупок, совокупный спрос возрастет, при постоянном предложении благ будет происходить рост цен до тех пор, пока соотношение денежной массы и уровня цен не вернется к первоначальному уровню.

Следовательно, с точки зрения классической школы необходим постоянный контроль государственных финансовых органов за поддержанием предложения денег на стабильном уровне с тем, чтобы обеспечивать повышение совокупного спроса. В противном случае рост количества денег при неизменном выпуске продукции приведет к смещению кривой совокупного спроса вправо и вызовет инфляцию спроса. Уменьшение предложения денег сместит кривую совокупного спроса влево и приведет к дефляции. При падении совокупного спроса с AD1 до AD2 снизится уровень цен с P1 до Р2, в результате чего равновесие восстановится, но уже в точке А.

Причиной падения совокупного спроса может стать рост сбережений, так как в этой ситуации часть совокупного спроса откладывается на будущее. Для того чтобы избежать перепроизводства, необходимо уравновешивание сбережений инвестициями. Средством обеспечения равенства инвестиций и сбережений является ставка процента.

Классическая теория полагает, что диспропорции в торговых отношениях с иностранными государствами также выравниваются автоматически. При дефиците платежного баланса предложение товаров внутри страны увеличится, а цены снизятся В связи

с понижением уровня цен импорт товаров уменьшится, экспорт увеличится, те баланс будет восстановлен. При активном платежном балансе избыточное количество денег вызовет рост цен и приток иностранных товаров. Роль государства в концепции сводится к поддержанию условий совершенной конкуренции и производству «общественных благ».

Кейнсианская модель макроэкономического равновесия для определения равновесного уровня производства использует два метода: метод сопоставления совокупных расходов и объема производства: С + I = ЧНП и метод «изъятий — инъекций»: S = I.

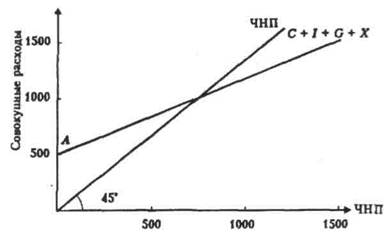

Метод сопоставления совокупных расходов и объема производства предполагает расчет вначале совокупных плановых расходов и построение соответствующей кривой. В совокупные плановые расходы включаются четыре элемента: потребление С, инвестиции L государственные расходы G, чистый экспорт X. От кривой совокупного спроса кривая совокупных плановых расходов отличается тем, что устанавливает зависимость реальных совокупных расходов от уровня реального чистого национального продукта, тогда как совокупный спрос соотносится с уровнем цен. Изобразим совокупные плановые расходы графически. Кривая пересекается с вертикальной осью в точке А, которая дает представление об уровне автономных (не зависящих от дохода) совокупных плановых расходов. В нашем примере они равны 500 млрд руб. (рис.8).

Влияние чистого экспорта двояко: положительный чистый экспорт увеличивает совокупные расходы и сдвигает кривую вверх, отрицательный чистый экспорт уменьшает совокупные расходы и сдвигает кривую вниз. На кривую совокупных расходов воздействуют инвестиции и государственные расходы. Наклон линии совокупных расходов меняется лишь при изменении величины предельной склонности к потреблению или предельной налоговой ставки.

Рис.8. Метод сопоставления совокупных расходов и объема производства Таким образом, кривая плановых расходов показывает, что при постоянных ценах объем чистого национального продукта изменяется вместе с совокупными расходами.

Для определения равновесного уровня чистого национального продукта нам необходим второй график, отображающий . равенство каждого данного уровня совокупных плановых расходов такому же по величине уровню чистого национального продукта. Кривая зависимости объема производства от совокупных расходов будет биссектрисой, каждая точка которой отражает следующую зависимость:

ЧНП =C+I+G+X. Равновесный уровень ЧНП определяется точкой пересечения двух кривых, т.е. точкой равновесия системы, где совокупный спрос (плановые расходы) равен совокупному предложению (ЧНП).

Если уровень чистого национального продукта превзойдет равновесный уровень, то перепроизводство и накопление товарно-материальных запасов приведут к его снижению. При уровне ЧНП ниже равновесного дефицит и истощение запасов вызовут рост объема выпуска и система вернется к равновесию. В данных рассуждениях для упрощения стации мы абстрагировались от влияния чистого экспорта.

К числу важнейших факторов, влияющих на совокупный спрос и макроэкономическое равновесие, принадлежат государственные закупки G и чистый экспорт X. Увеличение государственных расходов на покупку товаров и услуг увеличивает совокупные расходы С+1+0 Л +Хи сдвигает кривую AD вправо вверх. Образуется новый, более высокий уровень равновесного объема производства. При этом правительственные расходы подвержены эффекту мультипликатора, т.е. прирост равновесного объема производства в несколько раз превышает прирост государственных расходов:

Мультипликатор G = (Прирост равновесного Q)/ Прирост G.

Важно отметить, что увеличение правительственных расходов должно финансироваться за счет дефицита бюджета, а не налоговых поступлений.

На уровень совокупных расходов воздействует показатель чистого экспорта X, который может быть положительным или отрицательным. Положительный чистый экспорт (экспорт превышает импорт) приводит к увеличению совокупных расходов, сдвигу кривой AD вправо вверх и росту равновесного объема производства. Отрицательный чистый экспорт (экспорт ниже импорта) уменьшает совокупные расходы и равновесный объем производства. При этом воздействие и положительного, и отрицательного чистого экспорта подвержено эффекту мультипликатора: прирост (снижение) чистого экспорта вызывает больший по величине прирост (снижение) объема производства. Мультипликатор чистого экспорта будет равен отношению изменения реального объема производства к изменению чистого экспорта.

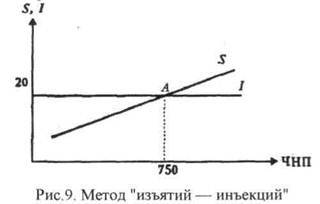

Метод «изъятий — инъекций» является вторым методом определения равновесного объема производства в кейнсианской модели. Суть метода состоит в том, что часть дохода, полученного от производства данного объема продукции, домохозяйства могут сберегать. т.е. сбережения представляют собой изъятия из потока «расходы — доходы» В связи с этим потребление может не достигнуть уровня произведенного чистого национального продукта и равновесие нарушится. Компенсацией потери потребления могут служить инвестиции Определение равновесного чистого национального продукта с помощью метода «изъятий-инъекций» представлено на рис.9.

В точке А наступает равновесие, которое означает равенство планируемых сбережений домохозяйств и планируемых инвестиций предпринимателей. Это соответствие планов приводит к равновесию чистого национального продукта, потребления и инвестиций, те утечка сбережений будет полностью компенсирована инвестициями.

Если сбережения будут превышать инвестиции, сумма потребления и инвестиций будет меньше чистого национального продукта, а его уровень неустойчив. Если же инвестиции будут больше сбережений, сумма потребления и инвестиций будет выше чистого национального продукта, т.е. уровень ЧНП будет ниже равновесного.

При анализе кейнсианской модели следует различать планируемые и фактические инвестиции и сбережения. Фактические инвестиции включают запланированные и незапланированные инвестиции. Незапланированные инвестиции осуществляются в виде товарно-материальных запасов, которые являются нивелирующим элементом. Так. при превышении сбережениями запланированных инвестиций, а следовательно, при уровне

ЧНП выше равновесного фактические инвестиции будут равны сбережениям вследствие роста товарно-материальных запасов на величину превышения сбережений. Если же сбережения превысят планируемые инвестиции и уровень чистого национального продукта опустится ниже равновесного, фактические инвестиции будут приведены в соответствие со сбережениями путем уменьшения товарно-материальных запасов на величину превышения инвестиций.

Таким образом, равновесный уровень чистого национального продукта означает равенство запланированных инвестиций и сбережений. Если же инвестиции не соответствуют сбережениям, то фактическое равенство все равно наступает вследствие образования или расходования непредусмотренных товарно-материальных запасов.

Вопрос. Модель Дж. М. Кейнса I – S («инвестиции – сбережения»). Механизм мультипликатора и акселератора

Совокупный спрос определяется тремя составляющими: потреблением населения, инвестициями предприятий и государственными расходами. Т.о. совокупный спрос включает спрос потребительский и спрос инвестиционный (расходы на капитальные или производственные товары, на приобретение ресурсов), государственные расходы также идут на потребление и на инвестирование.

Сущность потребления как стадии процесса общественного воспроизводства заключается в индивидуальном и совместном использовании населением потребительских благ в целях удовлетворения материальных и духовных потребностей людей.

Потребление – это общее количество товаров, которые куплены и потреблены в течение определенного периода. Потребление характеризует реальный платежеспособный спрос. Проблема формирования потребительских расходов в текущем периоде трактуется как задача межвременного выбора потребителей: выбор между потреблением сегодня и увеличением потребления в будущем. Возможность увеличения потребления в будущем зависит от величины сбережений в настоящем. Поэтому, сбережения – это отложенное потребление. С другой стороны, сбережения в настоящем – это вычет из текущего потребления, поскольку являются частью располагаемого дохода, не использованной на потребление:

где DI – располагаемый доход домохозяйств,

В макроэкономике важен вопрос, какие факторы оказывают воздействие на пропорции потребления и сбережения. Классики полагали, что чем выше процентная ставка, тем больше у населения стимулов для сбережений. Следовательно, сбережения являются возрастающей функцией от реальной процентной ставки. При росте процента потребление, напротив, будет сокращаться, т.е. является убывающей функцией.

Дж. М. Кейнс полагал, что текущее потребление для людей более предпочтительно, чем будущее, поэтому реальная процентная ставка решающей роли не играет. Главным фактором, определяющим уровень потребления, является доход домохозяйств. «Основной психологический закон» Кейнса: люди склонны увеличивать свое потребление с ростом дохода, но не в той же мере, в которой растет доход. Потребление есть возрастающая функция от доходов домохозяйств.

Кроме дохода на объем потребления влияют другие факторы:

ü объективные (уровень цен, реальная ставка процента, имущество потребителей, уровень потребительской задолженности, налогообложение потребителей.);

ü субъективные (предельная склонность к потреблению и ожидания потребителей относительно будущего изменения цен, денежных доходов, налогов, наличия товаров).

В кейнсианской функции значения этих факторов предполагаются стабильными.

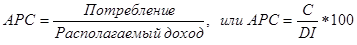

Под средней склонностью к потреблению (АРС) понимается «психологический фактор», отражающий желание людей покупать потребительские товары. АРС есть отношение потребляемой части национального дохода (С) ко всему национальному доходу (Y), т.е.

Предельная склонность к потреблению (МРС) показывает, какую часть от каждой единицы своего дополнительного располагаемого дохода домохозяйства направляют на приращение потребления. МРС выражает отношение изменения в потреблении к изменениям в доходе, т.е.:

МРС отражает функциональную зависимость: когда реальный доход общества увеличивается или уменьшается, его потребление будет увеличиваться или уменьшаться, но не с такой быстротой. Размер потребительских расходов зависит от уровня дохода. МРС будет всегда меньше 1, т.к. доход больше потребления. Отсюда выводы:

ü МРС = 0 – это когда приращение дохода не потребляется, а сберегается;

ü МРС = ½ — увеличение дохода будет разделено между потреблением и сбережением поровну;

ü МРС = 1 – приращение дохода полностью потребляется.

Сбережения (S) – та часть дохода, которая не потребляется. Сбережение означает сокращение потребления:

Сбережения = Доход — Потребление

Сбережение зависит от двух факторов:

ü основным объективным фактором является доход, ибо доход – это сумма потребления и сбережения;

ü основным субъективным фактором выступает склонность данного человека к сбережению, т.е. его желание сберегать.

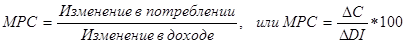

Экономическое значение сбережений состоит в их отношении к инвестициям, т.е. производству реального капитала. Сбережения составляют основу для инвестиций. Под средней склонностью к сбережению понимается один из психологических факторов, означающих желание сберегать. Средняя склонность к сбережению (APS) выражается как отношение сберегаемой части национального дохода ко всему доходу, т.е.

Если располагаемый доход распадается на потребление и сбережение (C + S = DI), то прирост потребления плюс прирост сбережения всегда равны приросту дохода. В этих условиях сумма предельной склонности к потреблению и предельной склонности к сбережению равна 1:

MPC + MPS = 1; MPC = 1 – MPS; MPS = 1 – MPC.

На основе этих понятий можно выделить простейшие функции потребления и сбережений.

Функция потребления, соответствующая «основному психологическому закону» Кейнса имеет вид:

где С0 – величина автономного потребления. Автономное потребление не зависит от располагаемого дохода (DI). Она определяется факторами потребления, не отражаемыми напрямую функцией потребления. Если DI = 0, то потребление осуществляется за счет сокращения накопленного имущества.

На основе функции потребления, может быть выведена функция сбережений:

S = DI – C = –C0 + (1 – MPC) ∙ DI = –C0 + MPS ∙ DI.

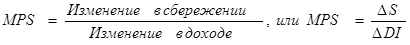

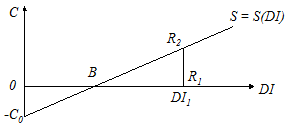

Графически функция потребления имеет вид C = C(DI). Если бы расходы на потребление точно соответствовали доходам, то это отражал бы любая точка на OF (под углом 45 0 ). В действительности полного совпадения величин C и DI не происходит. Из уравнения C = C0 + MPC ∙ DI следует, что C могут быть как меньше, так и больше DI . Точка А отражает равенство C и DI, которое означает, что сбережения равны нулю. Слева от точки А отрицательные сбережения, расходы превышают доходы. Справа от точки А сбережения положительные.

Графически функция потребления имеет вид C = C(DI). Если бы расходы на потребление точно соответствовали доходам, то это отражал бы любая точка на OF (под углом 45 0 ). В действительности полного совпадения величин C и DI не происходит. Из уравнения C = C0 + MPC ∙ DI следует, что C могут быть как меньше, так и больше DI . Точка А отражает равенство C и DI, которое означает, что сбережения равны нулю. Слева от точки А отрицательные сбережения, расходы превышают доходы. Справа от точки А сбережения положительные.

Величина потребления определяется расстоянием от оси абсцисс до кривой потребления, а величина сбережения – расстоянием от кривой потребления до биссектрисы (при доходе DI1: D1D2 – размеры потребления, D2D3 – размеры сбережения).

Функция сбережения показывает отношение сбережений к доходу в их движении S = S(DI). Поскольку сбережения являются частью дохода, которая не потребляется, то графики сбережения и потребления взаимно дополняют друг друга. Левее точки В находятся отрицательные сбережения, правее – положительные.

Функция сбережения показывает отношение сбережений к доходу в их движении S = S(DI). Поскольку сбережения являются частью дохода, которая не потребляется, то графики сбережения и потребления взаимно дополняют друг друга. Левее точки В находятся отрицательные сбережения, правее – положительные.

Инвестиционный спрос – это намерения фирм по увеличению своего физического капитала, а также товарных запасов. Роль инвестиций:

1) изменение величины инвестиционных расходов оказывает воздействие на совокупный спрос и соответственно объем производства и занятость;

2) чистые инвестиции ведут к увеличению запаса капитала.

В зависимости от функционального назначения выделяют три вида инвестиционных расходов: инвестиции в основные фонды предприятий, инвестиции в запасы, инвестиции в жилищное строительство.

Основная особенность инвестиций как элемента совокупного спроса заключается в том, что они сильно зависят от изменений хозяйственной конъюнктуры и поэтому их величина очень нестабильна. Факторы, определяющие динамику инвестиций:

1) ожидаемая норма чистой прибыли;

2) реальная ставка процента;

3) уровень налогообложения;

4) изменения в технологии производства;

5) наличный основной капитал;

6) экономические ожидания;

7) динамика совокупного дохода.

Основные факторы нестабильности инвестиций:

1) продолжительные сроки службы оборудования;

2) нерегулярность инноваций;

3) изменчивость экономических ожиданий;

4) циклические колебания ВНП.

На объем и динамику инвестиций оказывают влияние два фактора — изменение реального объема национального дохода (∆Y) и реальная ставка процента (r):

В зависимости от роли этих факторов в формировании спроса на инвестиции, инвестиции делятся на автономные и индуцированные (производные).

В зависимости от роли этих факторов в формировании спроса на инвестиции, инвестиции делятся на автономные и индуцированные (производные).

Автономные – инвестиции осуществляемые при неизменном спросе на блага с целью внедрения новой техники и повышения качества продукции. Они сами становятся причиной увеличения национального дохода, а не его следствием. Основная часть инвестиций осуществляется за счет заемных средств, источником которых являются сбережения домохозяйств, а платой – процентная ставка:

Связь между изменением объема инвестиций и изменением реальной ставки процента определяется субъективным фактором – предельной склонностью предпринимателей к инвестированию (Ir). Ir – это коэффициент чувствительности инвестиций к динамике ставки процента; показывает на сколько единиц увеличится (уменьшится) объем инвестиций при снижении (увеличении) процентной ставки на единицу:

С учетом данного параметра функция инвестиций:

I0 – автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых и т.д.).

Индуцированные инвестиции (Iи) – инвестиции, порождаемые устойчивым повышением спроса на товары. Расширение спроса ведет к росту цен и создает возможности для увеличения прибыли за счет расширения предложения. Первоначально спрос будет удовлетворяться за счет запасов продукции при неизменном объеме производства, но со временем запасы будут исчерпаны и произойдет увеличение производства для которого потребуются дополнительные инвестиции. При сокращении спроса – наоборот.

Показатель, характеризующий соотношение между приростом капитала и приростом выпуска (V = ∆K / ∆Y), называется акселератором (или коэффициентом приростной капиталоемкости).

Индуцированные инвестиции являются функцией от изменения национального дохода:

Положительная зависимость инвестиций от дохода может быть представлена:

Источники: http://economics.studio/makroekonomika/ponyatie-multiplikatora-investitsiy-mehanizm-76081.html, http://studopedia.su/9_77821_investitsii-multiplikator-i-akselerator-investitsiy.html, http://studopedia.ru/10_199104_vopros-model-dzh-m-keynsa-I—S-investitsii—sberezheniya-mehanizm-multiplikatora-i-akseleratora.html