Инвестиционные риски. Классификация

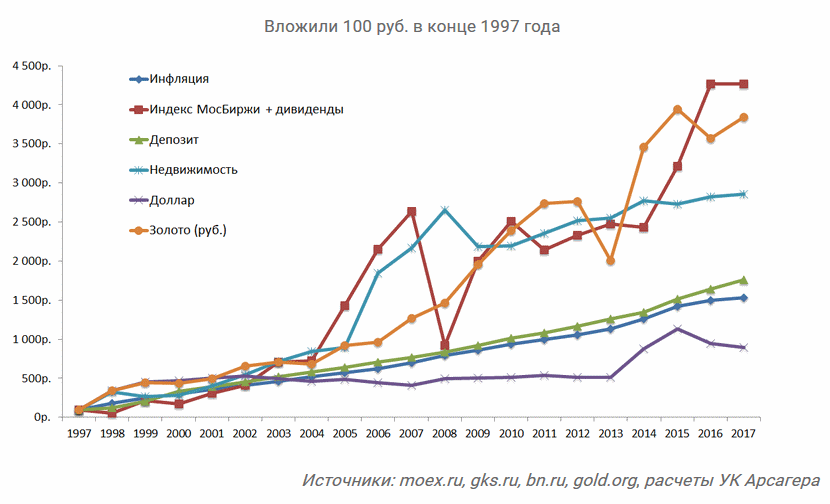

Риски являются неотъемлемой частью инвестиционного процесса. Чаще всего инвестиционный риск упоминают при вложении средств, поскольку всегда есть вариант получения убытков вместо ожидаемой прибыли. Но реже слышны высказывания, что риски возникают и при простом хранении денег, потому что сбережения обесцениваются в результате инфляции. Не все знают и о том, что банковский вклад на дистанции дает лишь сопоставимый с инфляцией доход.

Риск пропорционален доходности, однако принятие высокого риска отнюдь не означает конечной прибыли. Риски бывают разными и только понимание того, как риск конвертируется в доходность, ведет к желаемому результату. Например, высокий доход обещают финансовые пирамиды или ПАММ-счета. Что нужно сделать, чтобы действительно получить этот доход? Угадать момент ввода и вывода денег. Что происходит в случае ошибки? Вы терпите необратимый убыток. И чем дольше вы пытаетесь угадывать, тем больше вероятность, что ошибетесь. Время работает против вас .

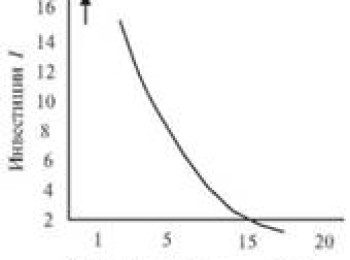

Риск инвестирования в акции (в индексный фонд из множества акций) совсем другого рода. Акции — это фактически бизнес: вы владеете малой частью Apple, McDonalds или другой компании, на чьи товары есть спрос каждый день. Компания продает и совершенствует свои товары, развивается и делится с вами доходностью. Акции порой могут сильно падать в цене, но в диверсифицированном фонде акций вы никогда не потеряете капитал полностью. И пока вы не продали акции, вы не приняли убыток.

В итоге рынок всегда восстанавливается и идет вверх, т.е. риск акций снижается с увеличением времени. Иначе говоря, время работает на вас . За 10 лет в большинстве случаев рынок акций (США, России и других стран) давал положительную доходность. За любые 30 лет на рынке США доходность (с учетом дивидендов) была не ниже 8% годовых.

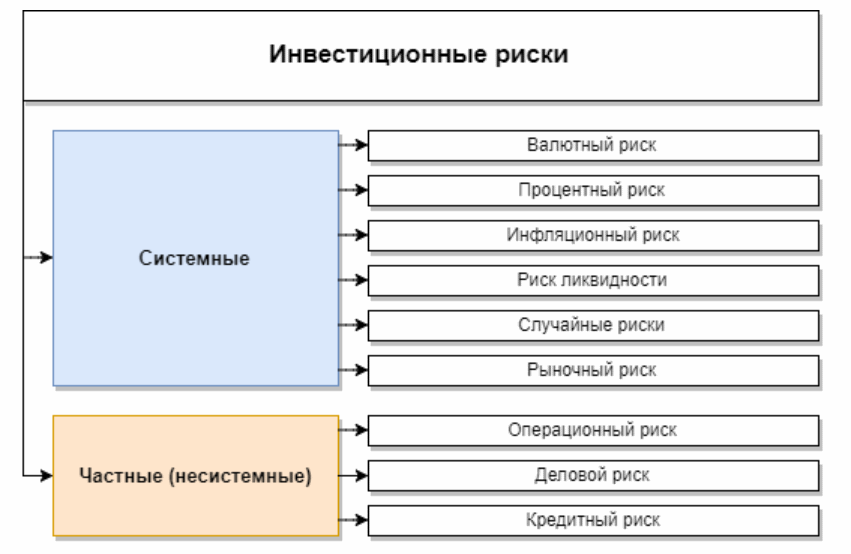

Инвестиционные риски. Классификация

На глобальном уровне все инвестиционные риски подразделяются на системные и частные (несистемные). Два этих крупных раздела состоят из нескольких подразделов:

Системные риски

Системный риск — это инвестиционный риск, распространяющийся полностью на весь рынок. Касаясь рынка, он неизбежно отражается и на всех составляющих его компаниях. Системный риск можно подразделить на несколько составляющих и таким образом говорить о системных рисках. Уменьшить уровень опасности системных рисков можно с помощью диверсификации своих вложений. То есть, необходимо максимально «разнообразить» свои инвестиции различными вариантами:

вложение в активы разных стран — Японии, США, Австралии, России, стран Европы, Китая;

вклады в разнообразных валютах — фунты стерлинги, рубли, франки, доллары, йены, евро. При этом фонд европейских акций может быть номинирован в долларах, однако конечная доходность будет пересчитана с учетом изменения курса евро/доллар;

инвестирование в разные по классам ценные бумаги и активы — акции, золото, объекты недвижимости, облигации, активы денежного рынка. Например, золото часто растет в кризисы, так что его добавка нередко позволяет сократить убытки при падении акций;

приобретение акций различных по уровню капитализации компаний, начиная с мелких организаций, и заканчивая крупнейшими корпорациями. Практика рынка показывает, что в разные периоды времени успешнее могут быть как малые, так и крупные компании;

вложение в акции компаний из разных сфер деятельности — нефть, электроэнергия, газ, машиностроение и пр. Хотя цена на сам актив (такой, как нефть) непредсказуема, однако бизнес может оставаться доходным и при падении стоимости сырья.

Валютный риск

Инвестиционный риск валютного типа возникает при приобретении иностранной валюты. Большинство читателей живет в России и тратит деньги в рублях. Поэтому повышение или понижение рублевого курса к валюте может спровоцировать получение дохода или убытков. Популярная в конце 90-х годов стратегия — покупка долларов — на дистанции заметно проигрывает инфляции:

При укреплении курса рубля уровень доходности акций заграничных компаний (в рублях) падает, а при его ослаблении — возрастает. Слабость рублевого курса выгодна для зарубежных инвесторов, поскольку она прямо влияет на удешевление активов России. За последние 20 лет рубль ослабел к доллару почти в 10 раз. Но не следует путать простую покупку долларов с инвестициями в долларах — это полностью различные понятия.

Риск процентных ставок

На доходность тех или иных инвестиций оказывают колебания процентных ставок. В РФ эталоном является ключевая ставка Центробанка России — это тот процент по кредиту, под который он дает средства остальным банкам.

Изменение ключевой ставки сильно влияет на рынок ценных бумаг. Ее часто понижают в периоды экономической стагнации, пытаясь активизировать займы для развития бизнеса. Так, в США ставка стала почти равна нулю в кризисном 2009 году. Этот процесс нередко сопровождается активной покупкой акций, а держатели долгосрочных купонных облигаций могут получить повышенный доход либо по прежнему (т.е. более высокому относительно новой ставки) купону, либо продать облигацию с выгодой, поскольку при падении ставки цена облигаций растет. Повышение ставки используют в кризисные периоды для подавления инфляции — в России последний резкий подъем ставки произошел в декабре 2014 года на фоне девальвации рубля. В США период максимальной ставки пришелся на начало 80-х годов.

Ключевая ставка РФ

За 2017 год ключевая ставка ЦБ РФ была понижена 6 раз, и варьировалась от 10% в начале отчетного периода, до 7,75% — в конце года. Статью о ключевой ставке смотрите здесь.

Инфляционный риск

Этот инвестиционный риск возникает из-за превышения денежной массы над товарной. Основными последствиями при этом могут быть обесценивание денежного капитала компании, а также падение доходности и прибыльности предприятия.

Такой риск, однако, отличается противоречивым характером, поскольку в зависимости от повышения или понижения уровня инфляции, у предприятий может возникнуть как вероятность потери дохода, так и его дополнительного получения. Например, акции довольно быстро индексируются на величину инфляции — ведь компании обычно производят товар, который при инфляции растет в цене.

Уровень инфляции в РФ

Риск ликвидности

Данный вид инвестиционного риска возникает при неспособности инвестора быстро и прибыльно сбыть имеющиеся активы, либо сделать это без значимых потерь. Статью про ликвидность я писал здесь.

Высоколиквидные активы имеют большое количество потенциальных покупателей. В отличие от низколиквидных, сделки по продаже которых могут длиться неделями и даже месяцами. Примером здесь может служить недвижимость. Для ее сбыта потребуется много времени, уходящего на многоэтапный бюрократический механизм, а быстро найти покупателя получится лишь при сильном снижении рыночной стоимости. Риск ликвидности может коснуться и отдельной компании, но для основных игроков ликвидность близка к ликвидности рынка в целом. Наиболее ликвиден американский рынок.

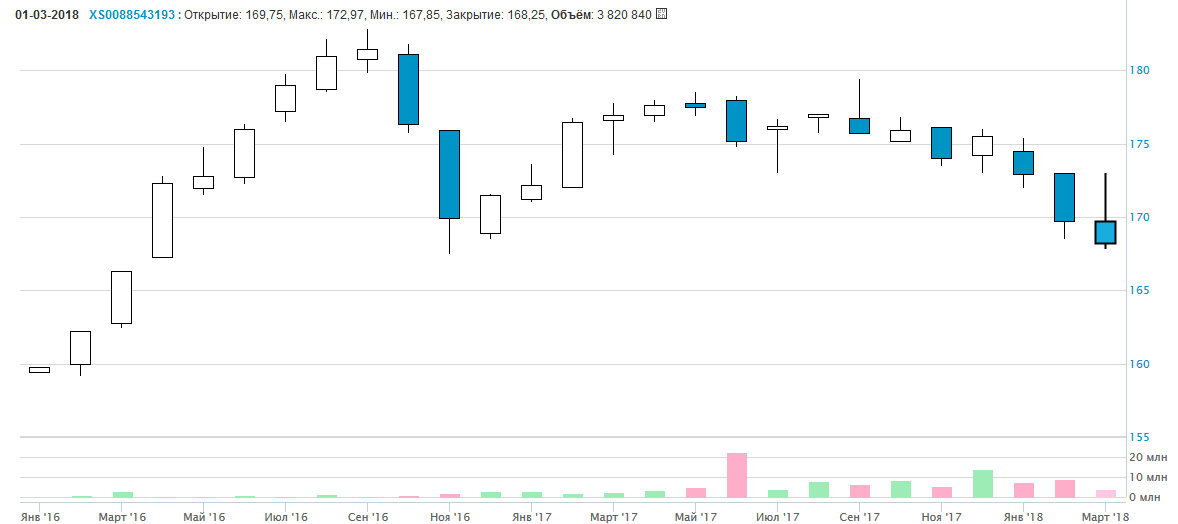

Уровень ликвидности тех или иных ценных бумаг зависит от разности между стоимостью их покупки и продажи, то есть размера финансового спреда. Самым легким способом проверить ликвидность бумаг является сверка с объемом торгов (чем он ниже, тем менее ликвидна ценная бумага). Определить объем торгов тех или иных акций помогут такие специализированные российские ресурсы, как finam.ru, rbc.ru, moex.com. В последнем случае торговый объем можно видеть в виде красных и зеленых столбиков внизу котировок:

Случайные риски

К числу инвестиционных рисков случайного типа относят природные катаклизмы, государственные перевороты и революции, военные и политические конфликты, то есть все неожиданные события, которые по последствиям часто близки к катастрофическим. В классификации книги Н. Талеба такие события названы «Черный лебедь».

Рыночный риск

Этот вид рисков основан на изменении стоимости актива. Для оценки рискованности используют понятие волатильность — уровень колебания цены того или иного актива на рынке. При этом высчитывается среднестатистическая стоимость объекта и показывается, насколько от нее отдаляются рыночные значения. Для этих расчетов используют формулу стандартного отклонения и коэффициент бета.

При небольших колебаниях цен актив не считается рискованным. Напротив, сильно упавший актив обладает высоким риском, с чем несогласен У. Баффет — ведь если известная акция стала очень дешевой, то наступил выгодный момент для ее покупки. Иначе говоря, с падением цены акция (и тем более фонд акций, где нет риска банкротства) становится все менее рискованной для своего нового владельца. Редкая компания может игнорировать рынок в целом — в 2008 году очень немного американских компаний смогли избежать убытков.

Риски портфелей из акций и облигаций США:

Несистемные риски

Эти инвестиционные риски являются диверсифицируемыми, т.е. они характерны для отдельных отраслей и компаний.

Операционный риск

Возникновение операционного риска обусловлено производимыми на рынке операциями с активами. В большинстве случаев за подобные сделки отвечают банки, брокеры, либо управляющие компании. Операционные риски появляются при нарушении договорных отношений, а также при осуществлении мошеннических махинаций со стороны вышеуказанных лиц и организаций. Например, осенью 2016 года была лишена лицензии брокерская компания «Элтра» за манипуляции с котировками акций «Живой офис». За полгода до этого в похожей ситуации оказалась компания «Энергокапитал». Потери в такой ситуации несут все — как минимум своей репутацией.

Деловой риск

Финансовые опасности такого типа возникают в организациях, в основном, из-за некачественного и неэффективного менеджмента управленцев. Если предыдущий риск можно назвать внешним, то тут речь идет о внутреннем риске. Допущение определенных ошибок при организации работы компании может вызвать снижение стоимости акций этой организации на рынке ценных бумаг, а также количественное падение уровня их продаж. Примеров тут огромное множество — например, когда компания с целью диверсификации своего бизнеса пытается вкладывать деньги в другие направления и терпит убыток. Или же такой риск постиг многих продавцов традиционных товаров в конце прошлого века, когда они не смогли вовремя разглядеть перспективы онлайн-покупок и перестроить бизнес.

Кредитный риск

Зачастую у компаний существуют разнообразные долговые обязательства, по которым они обязаны платить — проценты по кредитам и облигациям, задолженности перед поставщиками, и другие. Кредитные риски возникают при неспособности организации оплачивать эти обязательства. Постепенное увеличение долга компании в скором времени может привести к дефолту, и дальнейшему банкротству предприятия. В частности, массовое банкротство российских банков 2014-16 годов было не в последнюю очередь вызвано кредитным риском — из-за девальвации рубля резко выросла нагрузка на валютные кредиты, а санкции мешали дешевым займам для исправления ситуации.

Проверить организацию на кредитоспособность можно, качественно проанализировав ее бухгалтерскую отчетность, либо проверив ее финансовое состояние на специализированных рейтинговых аналитических ресурсах, таких как Fitch, S&P, Moody’s. Подробную статью о рейтинговых агентствах можно найти здесь.

Способы снижения инвестиционных рисков

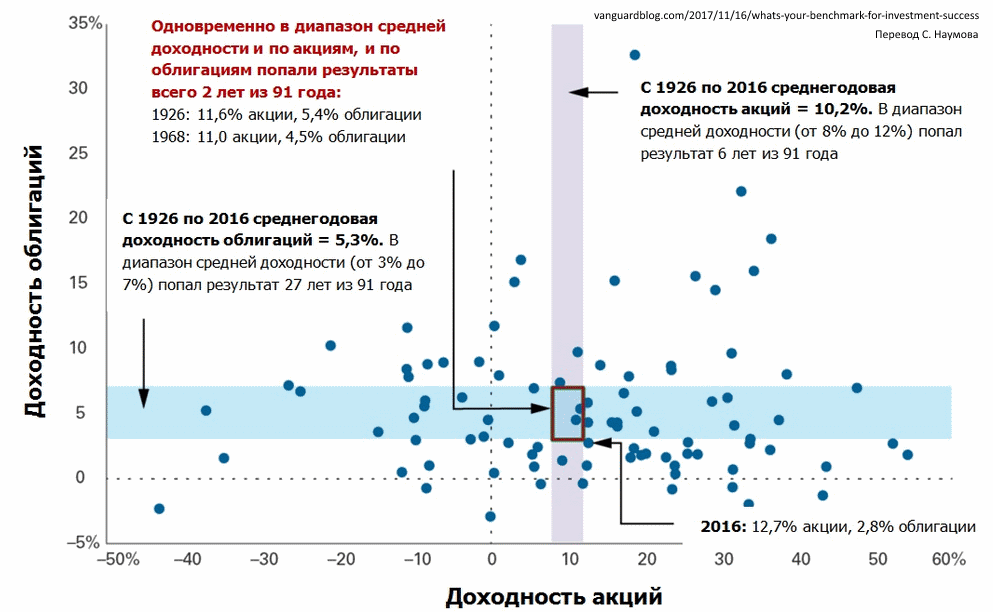

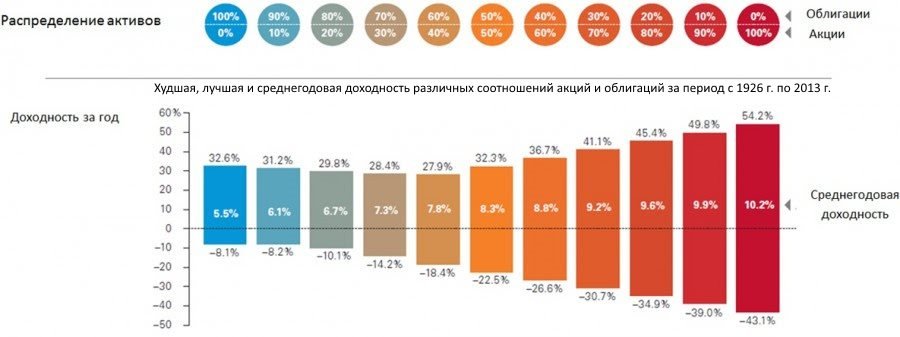

Анализ прибыльности облигаций и акций за последние несколько десятилетий показывает, что инвестирование в акции наиболее рискованно на коротких временных отрезках. Облигации при кратковременном инвестировании менее волатильны и нередко прибыльнее акций. Противоположные результаты получаются при изучении долгосрочного инвестирования — прибыль от акций при вложении на длительные сроки выше, чем при вкладах активов в облигации, и ни одно долгосрочное инвестирование в акции не закончилось убыточным результатом.

Эти наблюдения помогают сформулировать важные принципы, помогающие избежать некоторых ошибок при вложении средств, а также сократить инвестиционные риски:

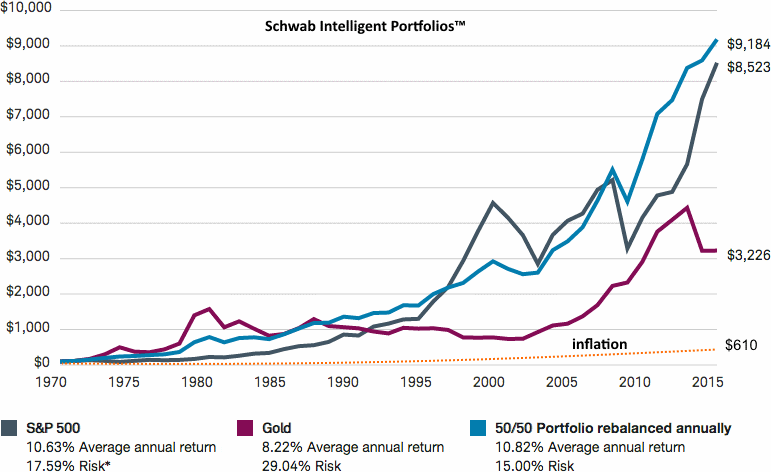

Эффективное распределение активов в своем портфеле. Это поможет уменьшить риски при инвестировании, а также может способствовать росту прибыльности портфеля (история показывает, что приобретение равного количества акций и облигаций на длинном горизонте скорее всего принесет меньшую доходность, чем портфель, полностью основанный на инвестировании в акции — но колебания доходности при этом будут заметно ниже).

Выбор правильных инструментов, в том числе в зависимости от срока вложений. При инвестировании на длинные периоды времени наиболее эффективно вкладывать денежные средства в акции, тогда как при краткосрочном инвестировании лучше отдать предпочтение облигациям и депозитам. О классах активов написано здесь.

Один из известных примеров эффективного долгосрочного распределения:

Здесь видно, как портфель из 50% золота и 50% американских акций (ежегодно ребалансируемый, т.е. приводимый к соотношению 50 на 50) не только показал меньший риск, чем американские акции и золото по отдельности — но и принес большую доходность! Это стало возможно благодаря росту золота в кризисные периоды американского рынка и росту рынка в неблагоприятный для золота период. Однако этот пример не стоит рассматривать как вариант своего портфеля — резкий рост золота в 2000-е годы был вызван скорее спекулятивным настроем инвесторов, чем рыночными закономерностями.

Заключение

Инвестиционные риски классифицируются на системные и несистемные, хотя есть и другие системы — например, по величине риска, возможности его страхования и пр. Помимо перечисленных выше опасностей, каждого инвестора поджидают и психологические проблемы — например, подверженность информационному шуму, попытка скопировать чужие успешные действия и т.д.

Для избежания описанных проблем стоит качественно изучить всю необходимую информацию касаемо всех инвестиционных инструментов, с которыми предстоит работать. Один из неплохих практических методов работы с рисками состоит в том, чтобы найти собеседника с точкой зрения, противоположенной вашей, и внимательно выслушать его. Если вы строите инвестиции в ожидании подъема процентных ставок, то полезно послушать, почему оппонент считает иначе. Закончить обзор хочу цитатой из книги «Покер лжецов», которая хорошо объясняет, насколько меняется отношение к риску, когда вы можете рисковать не своими, а чужими деньгами:

Мой клиент любил риск. Риск, как выяснялось в нашей беседе, сам по себе является биржевым товаром. Риск можно закатывать в банки и продавать, как кетчуп. Каждый инвестор оценивает риск по-своему. Если ты можешь купить риск у одного инвестора по дешевке и продать другому подороже, можно зарабатывать деньги безо всякого риска для себя.

Понятие, классификация и оценка инвестиционных рисков

Инвестиционный риск — существующая вероятность частичной либо полной утраты инвестором собственных вложений.

Все инвестиции априори рискованны. Это реальность, в которой живет каждый инвестор. В то же время грамотный владелец капитала понимает, что сберечь деньги, не прибегая к инвестированию, невозможно. Во-первых, денежные средства могут быть медленно «съедены» инфляцией. Во-вторых, деньги могут быть одномоментно украдены вором.

Существуют две крайности, между которыми действуют все инвесторы. С одной стороны, можно выказывать полное бесстрашие и вообще не обращать внимания на инвестиционные риски. С другой стороны, можно вздрагивать от любого дуновения ветра и держать свои денежные средства дома в ящике комода.

Необходимо отметить, что обе представленные выше позиции ущербны. Успешным может стать только тот инвестор, который умеет адекватно воспринимать и оценивать существующий уровень риска, а также принимать на этом основании верные решения.

Существующая классификация

Современная наука знает различные виды инвестиционных рисков. Их сущность давно изучена, а методы борьбы выработаны. Для понимания общепризнанной классификации предлагаю вам ознакомиться с приведенной ниже схемой.

Теперь давайте рассмотрим все виды инвестиционных рисков более подробно.

Недиверсифицированная или системная разновидность связана с общими факторами, которые извне оказывают влияние на весь рынок в целом. То есть они в равной мере сказываются на всех компаниях или ценных бумагах. Например, речь может идти об изменениях в налоговом законодательстве страны или текущем уровне инфляции.

Рыночная разновидность представляет собой риск понижения стоимости рассматриваемого инвестором актива. Для его характеристики финансисты используют понятие волатильность, под которой принято понимать естественную степень колебаний цены на объект инвестирования.

Риск изменения процентных ставок связан с деятельностью Центрального банка страны. Как основной регулятор финансовой сферы, ЦБ в ходе своей деятельности может время от времени изменять уровень процентной ставки. При ее понижении стоимость кредитов для бизнеса также будет снижаться. Такое решение традиционно стимулирует развитие предпринимательской деятельности, увеличивает доходность инвестиций и положительно сказывается на фондовой бирже. Обратная зависимость также работает.

Валютная разновидность связана с риском резкого изменения курса одной из ключевых национальных денежных единиц. На стоимость валюты оказывают влияние различные факторы: стабильность политической системы страны, события в экономики, внешнеполитическая ситуация и прочее.

Инфляционная разновидность риска обусловлена существующим уровнем инфляции. Чаще всего это негативный фактор, который обесценивает деньги и уменьшает прибыль инвестора.

Политическая разновидность связана с деятельностью органов государственной власти, партий и общественных организаций. Она отражает состояние политических процессов, протекающих в стране. Если система органов государственной власти является устойчивой, а инвестиционная безопасность находится на должном уровне, то этот фактор не будет оказывать существенного влияния на протекающие в стране процессы инвестирования. И наоборот.

Диверсифицируемая или несистемная разновидность связана с конкретной отраслью или предприятием.

Деловая разновидность обусловлена вероятностью принятия руководством компании неверного решения. Данный фактор напрямую зависит от профессионализма и квалификации топ-менеджмента предприятия. Эта группа рисков является довольно существенной, ведь в некоторых случаях неправильное решение может привести для бизнеса к самым печальным последствиям, вплоть до банкротства.

Кредитная разновидность рисков бывает обусловлена неспособностью предприятия исполнять собственные финансовые обязательства. Прежде всего речь здесь идет о платежах по банковским кредитам и обслуживании кредиторской задолженности перед своими контрагентами. В сложившейся мировой практики для оценки уровня кредитоспособности компании принято прибегать к услугам рейтинговых агентств. Например, Fitch, Moody’s и других.

Операционные риски связаны с активами компании. С теми операциями, которые в их отношении проводятся. Они могут подразумевать как действия самого инвестора, так и деятельность третьих лиц. Например, брокеров или управляющих компаний.

Анализ и оценка

Само по себе понимание существования инвестиционных рисков не может защитить деньги инвестора. Чтобы добиться этого, следует предпринять ряд практических шагов. Прежде всего инвестору необходимо тщательно проанализировать рассматриваемый инвестиционный проект. Проведенный анализ позволит выявить существующие риски. Но чтобы максимально обезопасить инвестиции, необходима их грамотная оценка.

Оценка инвестиционных рисков может производиться с использованием нескольких методик.

1. Экспертный метод является базовым в принятии инвестиционных решений. Он подразумевает привлечение к оценке проекта независимого эксперта по данной разновидности инвестиций. Эксперт изучает потенциальное вложение и дает свое заключение по потенциальному уровню риска.

К экспертизе конкретного проекта могут одновременно привлекаться несколько экспертов. Они могут изучать его совместно или каждый по отдельности. Последний вариант получил название метода Делфи, при котором все эксперты действуют обособленно друг от друга и выносят исключительно независимые суждения. Затем, сопоставив полученные экспертные заключения, можно будет принять окончательное решение.

2. Метод анализа. Данная методика рассматривает целесообразность затрат. Она ориентирована на выявление возможных зон риска. Такой анализ производится непосредственно инвестором или третьим лицом, которое он привлек для подобной оценки рисков.

3. Метод аналогий. Он предусматривает проведение анализа аналогичных инвестиционных проектов, реализованных в прошлом.

4. Метод количественной оценки. Такая методика предусматривает численное определение показателя риска инвестиций. Этот метод оценки содержит в себе несколько независимых аналитических инструментов, которые в совокупности способны обеспечить количественную и качественную определенность при принятии инвестором окончательного решения. Этими инструментами являются:

- определение уровня устойчивости проекта;

- анализ сценариев развития проекта;

- анализ чувствительности проекта;

- имитационное моделирование рисков по методу Монте-Карло.

Перечисленные методы оценки инвестиционных рисков позволяют инвестору принять правильное, обоснованное решение. Чем больше методик будет использовано на практике, тем выше вероятность адекватного результата.

Управление рисками

Грамотное управление инвестиционными рисками позволяет инвестору минимизировать существующие опасности и добиться стабильно высокого дохода от вложений. Существует набор методов и принципов, на которых следует основываться при принятии решения о целесообразности инвестиций.

- риск не должен быть чрезмерным – необходим правильный баланс;

- нельзя рисковать суммой, которая превышает размер собственного капитала или не инвестируй заемные деньги;

- разделение рисков или диверсификация – не вкладывай все средства в один даже очень перспективный актив;

- необходимо четко представлять себе последствия;

- нельзя рисковать большим ради незначительной прибыли.

Руководствуясь перечисленными принципами, инвестор всегда сможет диверсифицировать или существенно уменьшить уровень инвестиционных рисков.

Методы инвестирования с учетом рисков

Существует несколько методик, которые обязательно должен усвоить каждый практикующий инвестор.

1. Обязательное создание инвестиционной стратегии.

Любой инвестор должен понимать, что он делает и какого результата хочет добиться. Для этого существует инвестиционная стратегия. На практике она позволяет наилучшим образом диверсифицировать риски.

Принято выделять следующие виды стратегий:

Каждая из них определяется конкретным набором инструментов инвестирования или активов и тем уровнем риска, которые они предполагают. Инвестору нужно найти собственный баланс и с учетом этого разработать инвестиционную стратегию, которой он станет придерживаться.

Классическая инвестиционная стратегия выглядит следующим образом:

- консервативные активы — 40%;

- умеренные активы — 40%;

- агрессивные активы — 20%.

2. Динамическое развитие инвестиционного портфеля.

Ситуация на фондовой бирже никогда не стоит на месте. Ежедневно происходит множество событий, которое отражается на стоимости ценных бумаг. Инвестор должен уметь менять конкретную структуру собственного инвестиционного портфеля в зависимости от текущей рыночной конъюнктуры.

3. Обязательное создание инвестиционного плана.

Инвестиционный план подразумевает под собой определение строгой периодичности инвестиций. Другими словами, инвестору нужно определиться с какой частотой он будет вкладывать денежные средства. Каждый день, неделю, месяц или квартал.

Инвестиционного плана обязательно следует придерживаться. Если вы изначально решили инвестировать раз в неделю, то не нужно делать это чаще или реже.

4. Выдерживать сроки произведенных инвестиций.

Любой успешный инвестор обладает двумя добродетелями:

- устойчивой нервной системой;

- терпением.

Никогда не нужно поддаваться панике и реагировать на сиюминутные колебания рынка. Другими словами, не следует преждевременно закрывать долгосрочные вложения из-за краткосрочного снижения цены актива.

Грамотное управление инвестиционными рисками требует от инвестора систематического и четкого исполнения выбранной стратегии инвестирования.

Страхование рисков

Страхование рисков инвестиций является надежным инструментом финансовой защиты, который следует принимать во внимание каждому инвестору. Естественно, не следует страховать все вложения. В противном случае о прибыли придется забыть. Однако страхование наиболее рискованных и высокодоходных активов может стать отличным решением.

В настоящее время страховые компании в России и мире предлагают всем желающим застраховать собственные инвестиции от многочисленных видов рисков. В каждом конкретном случае выбор остается за инвестором. В качестве примера можно рассмотреть страхование следующих рисков:

- деловые;

- политические;

- рыночные;

- инфляционные;

- системные;

- и прочие.

Страхование инвестиционных рисков является действенным механизмом защиты вложений от негативных экономических факторов.

Инвестиционные риски являются объективной реальностью. Совершенно безопасных инвестиций не существует. Чтобы максимально себя обезопасить, инвестору необходимо использовать существующие методики оценки и управления инвестиционными рисками.

Инвестиции отношение инвесторов к риску

Другие страны также ввели идентичные программы для страхования инвестиций в развивающихся странах. По этим программам страны экспорта капитала страхуют иностранные инвестиции своих компаний в отношении некоммерческого риска, например экспроприации, ограничения перевода валюты. Некоторые из этих стран, особенно США, также заключили серию соглашений о гарантиях инвестиций для того, чтобы заработала программа страхования политических рисков. По этим соглашениям страна экспорта капитала, страхователь получает требование инвестора и вступает непосредственно в отношения с государством осуществления инвестиции. Соглашения о гарантировании инвестиций, однако, не направлены на защиту иностранных инвестиций, а обеспечивают компенсацию инвестора по программе страхования. В 1959 году ФРГ вела переговоры о заключении ДИС с Пакистаном и Доминиканской [c.16]

Решения относительно использования ресурсов более подробно рассмотрены в п. 21.2, поскольку они связаны с осуществлением расходов домашними хозяйствами. Здесь же отметим, что все виды экономических решений домашнего хозяйства тесно взаимосвязаны между собой. Так, сбережения зависят от того, когда человек предполагает уйти на пенсию. Выбор портфеля активов, в свою очередь, зависит от того, как домашнее хозяйство определяет приоритеты в текущем потреблении и сбережении, а также от индивидуальных предпочтений. Одни домашние хозяйства могут предпочесть большую часть текущих доходов потреблять, другие, напротив, сберегать. Как и в организации бизнеса, структура портфеля активов во многом зависит от склонности к риску. Если члены домашнего хозяйства, как инвесторы, имеют высокую склонность к риску, то может быть принято решение о том, что значительную долю портфеля должны составлять ценные бумаги. Эта расположенность к риску различна в отдельных странах. Так, физические лица из США значительную часть своих доходов вкладывают в ценные бумаги, в то время как в Германии отношение к риску более консервативное. [c.483]

Пример. Определить бета-коэффициент обыкновенных акций ОАО. За последние 500 торговых дней на московской фондовой бирже стандартное отклонение доходности акций рассматриваемого ОАО составило 120%, стандартное отклонение индекса доходности рыночной доходности, используемого биржей, составило 140%, коэффициент корреляции между ними составил 0,80. По формуле 11.13 подсчитываем (Зх = 0,8 х (120/140) = 0,68. Оценка риска. Из-за различных предпочтений инвесторов и менеджеров невозможно точно установить общий приемлемый уровень риска. Можно условно подразделить инвесторов и менеджеров на три основные группы по их отношению к риску [c.126]

ЕМН объясняет влияние релевантной информации на цены фондового рынка. Целью САРМ является проверка эффективности рынка или релевантности информации путем объяснения факторов, определяющих цены фондовых активов в состоянии равновесия. Предполагается, что решающими факторами являются риск и доходность. САРМ — это модель равновесных цен, используемых при торговле фондовыми активами на эффективном рынке [40, с. 184]. САРМ основана на предположениях о том, что рынки совершенны, инвесторы рациональны и характеризуются негативным отношением к риску и максимизирующим поведением, доступ всех к информации бесплатен и ожидания однородны [78, с.23]. [c.131]

С тех пор как впервые возникла потребность в представлении сегментной отчетности, было проведено множество эмпирических исследований, посвященных возможным выгодам от представления сведений по сегментам. В одной из первых обзорных работ [68] предпринималась попытка оценить отношение лиц, пользующихся отчетностью и составляющих ее, к широкому опубликованию детализированных сведений. Исследования прогнозной способности показали, что для прогноза доходности данные в разбивке по отраслям деятельности и географическим регионам более полезны, чем консолидированные [64 12 100 4]. Работы, посвященные взаимосвязи между представлением сегментной отчетности и доходностью ценных бумаг, не привели к однозначным результатам [56 5], а изучение фондового рынка и систематических рисков показало, что раскрытие сегментной информации снижает в глазах инвесторов риски компании [30 22]. [c.389]

Если инвесторы могут брать займы или предоставлять кредиты по безрисковой ставке процента, тогда им следует всегда иметь комбинацию безрисковых инвестиций и портфель обыкновенных акций. Состав такого портфеля акций зависит только от того, как инвестор оценивает перспективы каждой акции, а не от его отношения к риску. Если инвесторы не располагают какой-либо дополнительной информацией, им следует держать такой же портфель акций, как и у других,- иначе говоря, им следует держать рыночный портфель ценных бумаг. [c.175]

Инвесторы, которые ограничиваются обыкновенными акциями, должны выбирать эффективный портфель, исходя из своего отношения к риску. Но инвесторам, которые могут также брать кредиты или предоставлять займы по безрисковой процентной ставке, следует выбирать «лучший» портфель обыкновенных акций вне зависимости от их отношения к риску. Поступая таким образом, они затем могут регулировать риск своего портфеля в целом, решая, какую часть своих денег они хотят инвестировать в акции. Для инвесторов, которые располагают теми же возможностями и информацией, что и другие инвесторы, лучшим портфелем акций будет портфель, который является лучшим и для других инвесторов. Другими словами, ему или ей следует инвестировать в комбинацию рыночного портфеля и безрискового займа (получение кредита или выдача ссуды). [c.186]

Если существует денежный станок, любой стремится воспользоваться его преимуществами. Итак, когда мы говорили о том, что цена опциона должна равняться 9,09 дол., в противном же случае должен существовать денежный станок, мы ничего не знали об отношении инвесторов к риску. Цена не может зависеть от отношения инвесторов к риску, каким бы оно ни было — резко отрицательным или нейтральным. [c.545]

Мы знаем, что цена на акции «Вомбата» может либо вырасти на 25%, до 125 дол., либо снизиться на 20%, до 80 дол. за акцию. Следовательно, мы способны вычислить вероятность роста иены в нашей гипотетической модели с нейтральным отношением инвесторов к риску [c.545]

Допустить, что инвесторы безразличны к риску, и, таким образом, ожидаемая доходность акций равна процентной ставке. Вычислить ожидаемую будущую стоимость опциона при условии нейтрального отношения инвесторов к риску и дисконтировать ее по процентной ставке. [c.546]

Используя либо метод копирующего опцион портфеля ценных бумаг, либо метод нейтрального отношения инвесторов к риску, оцените стоимость опциона «пут» на акции компании «Вомбат» (см. раздел 20—4) с ценой исполнения 110 дол. С помощью формулы конверсии опционов, которую мы привели в разделе 20-2, проверьте ваш ответ. [c.553]

Мы начнем с модели нейтрального отношения инвесторов к риску, предположив, что г-жа Хартия Вольнэсти равнодушна к риску. В этом случае ее бы устроило, если бы бизнес приносил безрисковую ставку процента, равную 5%. Мы знаем, что стоимость бизнеса либо увеличится на 33% — с 553 000 дол. до 738 000 дол., либо снизится на 25% — до 415 000 дол. Следовательно, мы можем вычислить вероятность увеличения стоимости в нашем гипотетическом примере с нейтральным отношением к риску. [c.563]

Чтобы оценить стоимость опциона в конце 6-месячного периода, сначала мы воспользуемся моделью нейтрального отношения к риску. Если инвесторы безразличны к риску, ожидаемая доходность фирмы должна равняться процентной ставке, которая составляет 5% годовых, или 2,5% за 6 месяцев. Итак [c.564]

Собирается ли индивид или фирма использовать различные виды сделок и инструментов для хеджирования рисков или для спекуляции — ато зависит от их отношения к риску. Как уже отмечалось, обменные курсы бывают очень изменчивыми. Не расположенные к риску инвесторы будут хеджировать потенциальный риск потерь от колебаний курсов, а готовые рисковать будут использовать такие колебания, неожиданные для других участников торговли, для извлечения спекулятивных прибылей. [c.761]

По мере развития рынка изменяется отношение инвесторов к различным ценным бумагам. В России ценные бумаги стали относительно новым финансовым инструментом, который характеризуется повышенным инвестиционным риском. Интересы инвесторов на рынке корпоративных ценных бумаг в основном сводятся к следующим моментам 1) сохранность и приращение капитала 2) приобретение ценных бумаг, которые по условиям обращения могут заменять денежные средства 3) доступ (путем приобретения ценных бумаг) к дефицитным видам продукции, услуг, имущественным и неимущественным правам 4) расширение сферы влияния и [c.222]

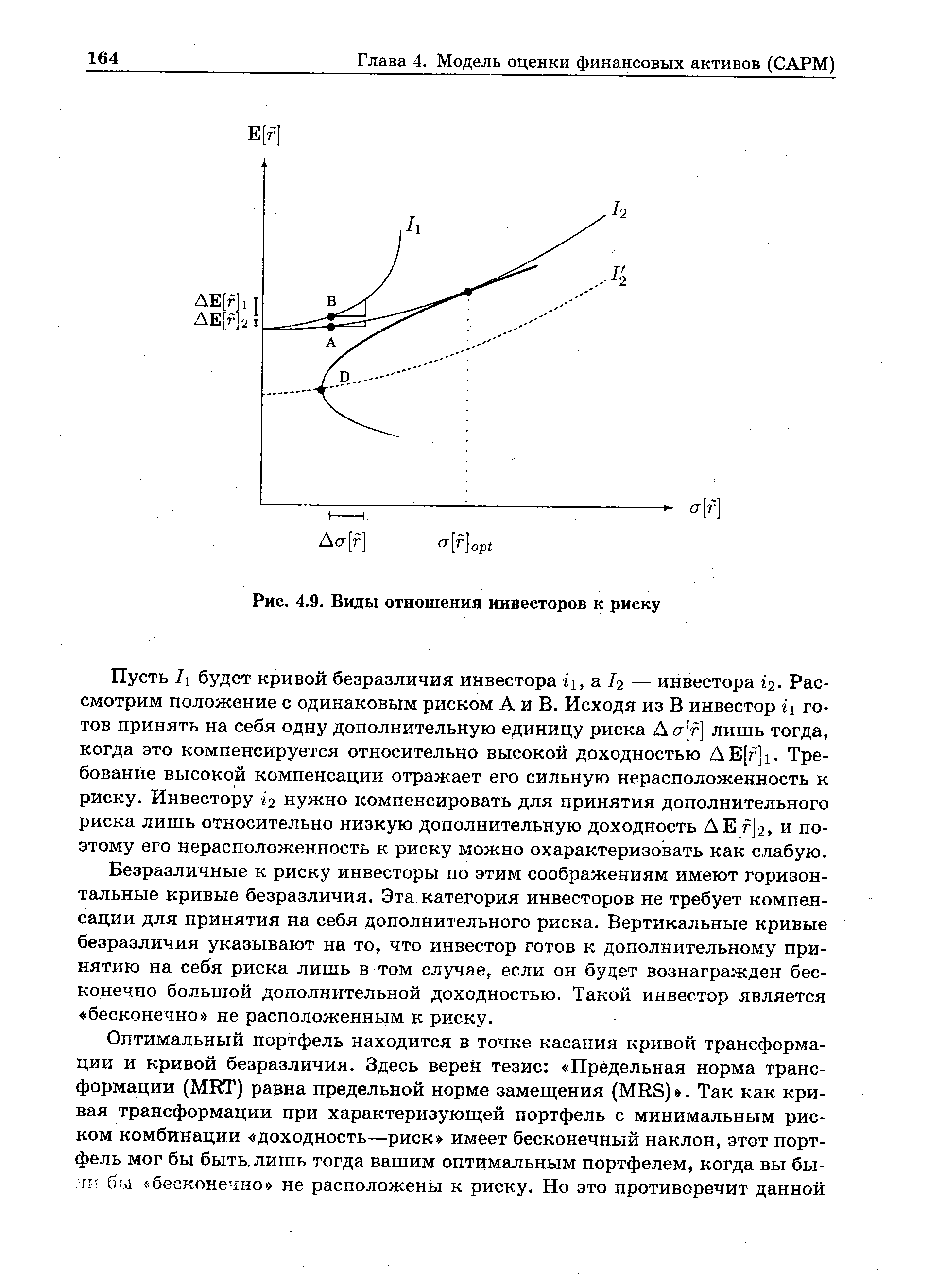

Угол наклона кривой безразличия по отношению к горизонтальной оси определятся отношением инвестора к инвестиционным рискам. Инвестор, нерасположенный к риску (консервативный инвестор) использует для формирования портфеля кривые безразличия с большим углом наклона, в то время, как инвестор, расположенный к риску (агрессивный инвестор) — наоборот. [c.353]

По отношению к риску инвесторов можно разделить на группы [c.203]

Непосредственно отношение к риску зависит как от целей инвестирования (степени рискованности проекта), так и от финансового положения инициатора (инвестора). Для принятия правильного инвестиционного решения необходимо не только определить величину ожидаемого дохода, степень риска, но и оценить, насколько ожидаемый доход компенсирует предполагаемый риск. Однако сложность заключается в том, что оценка риска инвестиционного проекта не всегда поддается формализации. [c.203]

Комплексная оценка вариантов распределения средств имеет вид rm — D, где коэффициент г характеризует значимость для владельца средств дохода по отношению к риску. Для владельца значительных средств вложение небольшой суммы осуществляется, как правило, при большом значении коэффициента г. Инвестор готов вкладывать средства в мероприятия с большим возможным доходом, не обращая внимания на возможный риск. Соответственно инвестор с малыми средствами при вложении всех своих средств будет крайне осторожен и значение коэффициента г будет небольшим. В этом случае большое значение имеет прежде всего риск, а не ожидаемый доход. [c.226]

Предлагаем вашему вниманию «психологический тест». Он заставит вас задуматься о собственной личности, вашем отношении к риску и стиле жизни. Это может помочь оценить, подходит ли ваш темперамент, чтобы быть дэйтрейдером, или лучше быть простым инвестором. Знание присущего вам стиля поможет найти наилучшее место и на самом рынке. Если вы не «перевариваете» риск, если вы не можете быстро отсекать убытки и двигаться дальше, дэйтрейдинг не лучшее для вас решение. Но если вы наслаждаетесь процессом разработки стратегии, у вас хватает терпения держать позицию и дисциплины не изменять и не отменять стопы, ограничивающие ваши убытки, возможно, что в душе вы — инвестор. [c.8]

Предполагается три возможных типа отношения инвестора к риску, называемых также нерасположенностью к риску. Он может либо уклоняться от риска, либо быть нейтральным к нему, либо жаждать риска. Все эти категории могут быть описаны в терминах справедливой азартной игры. Если взять справедливую игру, такую, как подкидывание монеты, с выигрышем одного доллара на орлах и проигрышем [c.114]

На рис. 2.4 изображены три основных типа функций предпочтения полезности в зависимости от U»(x), или степени неприятия риска инвестора. Функция предпочтения полезности, равная In x, демонстрирует нейтральное отношение к риску. Инвестор индифферентен к справедливой азартной игре. Для логарифмической функции предпочтения полезности вторая производная будет равна — х г. [c.115]

Следующий фактор — каковы причины потребности инвестора в этой инвестиции, т. е. целью может быть получение дохода сейчас для того, чтобы покрыть какие-то будущие расходы обеспечить получение доходов для оплаты каких-то непредвиденных расходов и покупок, другими словами, доход для будущего защитить капитал от инфляции (хранение сбережений под матрацем приводят к падению покупательной силы денег по мере роста цен на товары и услуги) или увеличить капитал для использования в будущем (т. е. используя краткосрочное наличие текущих доходов) период времени, на который инвестор готов инвестировать средства отношение инвестора к риску (или потере части или всей суммы в результате инвестиции) а также налоговые условия клиента. [c.30]

Само собой разумеется, что у каждого инвестора свое отношение к риску — его неприятие или стремление к нему в зависимости от угла зрения. Некоторые инвесторы предпочитают высокий риск, в то время как другие стремятся свести его к минимуму. Естественно, что чем выше риск, тем выше должен быть ожидаемый доход. [c.131]

В нашем анализе главное место занимают три уровня коррекции (38,2, 50,0, и 61,8% все они получены непосредственно из ряда суммирования Фибоначчи и отношения Фибоначчи ФИ). Чтобы решить, какое из этих трех отношений наиболее подойдет для работы уровнем восстановления, нужно учесть волатильность продукта, отношение инвестора к риску, инвестиционную стратегию, базовый горизонт времени и сумму на управляемом счете, доступную для инвестирования. Многое зависит от того, какие графики создаются и изучаются — дневные или недельные. [c.81]

Определение толерантности риска инвестора необходимо для выбора наилучшего портфеля из совокупности портфелей. После того как это сделано, можно рассчитать угол наклона кривой безразличия инвестора и, следовательно, отношение инвестора к риску и ожидаемой доходности. [c.868]

В табл. 26.3 приведены относительные величины трех типов риска. Стандартные отклонения месячных значений за период с декабря 1970 г. по декабрь 1980 г. приведены для внутреннего риска ( ad), валютного риска (сгс) и внешнего риска ( оу), где два последних типа риска измеряются с точки зрения перспектив американского инвестора. В последней колонке приводится отношение внешнего риска к внутреннему риску. Таким образом, отношение больше единицы показывает, что риск для американского инвестора больше риска для внутреннего инвестора. На самом деле, за исключением акций Гонконга, все отношения превышают единицу. Это означает, что изменения в ставках валютного курса увеличивают риск покупки американским инвестором иностранных ценных бумаг. [c.935]

Джонса, предполагающая нейтральное отношение инвестора к риску, выглядит [c.35]

Изменение отношения к риску. Крутизна SML отражает отношение инвесторов к риску — чем круче наклон линии, тем в большей степени они пытаются элиминировать риск. [c.73]

Классификация инвесторов в зависимости от их отношения к риску. Хозяйствующие субъекты й граждане, осуществляющие вложения капитала, по-разному относятся к риску. В соответствие со степенью риска все субъекты подразделяются на предпринимателей, инвесторов, спекулянтов, игроков. [c.53]

Стохастическое доминирование является третьей концепцией оценки в условиях неопределенности, которую мы здесь представим. Эта концепция по сравнению с обсуждавшимися в ранних разделах критериями принципа ожидаемой полезности и принципа математического ожидания—дисперсии имеет преимущества, которые нельзя недооценивать. Для определения выгодной инвестиционной альтернативы достаточно знать соответствующие функции распределения негарантированных результатов и отношение к риску инвестора. В обращении к явной функции полезности нет необходимости. [c.93]

Критерием, обеспечивающим сужение поля выбора портфеля инвесторов, являются кривые безразличия» [indifferen e urves]. В основе их построения лежат функции полезности инвестора, отражающие его отношение к риску и доходности портфеля. Принципиальный график формирования кривых безразличия инвестора, нейтрального к риску, представлен на рис. 11.4. [c.352]

Индивидуальная толерантность (toleran e) к риску — важнейший фактор при формировании инвестиционного портфеля2. Можно считать, что толерантность к риску находится под влиянием таких факторов, как возраст, семейное положение, род деятельности, уровень благосостояния и т.п., т.е. факторов, которые влияют на возможности человека поддерживать привычный ему уровень жизни в случае неблагоприятных изменений в состоянии инвестиционного портфеля. Отношение инвестора к риску также играет роль в определении его [c.214]

Таким образом, ни одну из стратегий нельзя считать лучшей во всех отношениях. В зависимости от того, насколько допустимым является для инвестора риск, он может выбирать любую из них. Действительно, инвестор, очень неохотно идущий на риск, может предпочесть вложить всю сумму в безрисковыё ценные бумаги, чтобы в любом случае получить 5%-ную доходность. [c.267]

В последних экономических и финансовых исследованиях проявляется растущий интерес к созданию из этих двух подходов единой концепции, вобравшей в себя концепции общественных наук, основанные на представлении, что рынки являются отражением мыслей, эмоций и действий конкретных людей, а не идеализированного экономического инвестора, опирающегося на теории эффективного рынка и случайных блужданий. Эта идея была схвачена в ставшем в наше время знаменитым утверждении Кейнса (Keynes) [235], что большую часть инвестиционных решений «можно считать ни чем иным, как проявлением животных инстинктов — спонтанного желания действовать, чтобы не оставаться пассивным, а не результатом взвешенного среднего из возможных преимуществ, умноженного на число потенциальных вариантов» (см. раздел под заголовком «Возможно ли предсказание » в Главе 1 и раздел «Цены непредсказуемы или нет» в Главе 2). Реальный инвестор может иметь намерения быть рациональным и может пытаться оптимизировать свои действия, но этому стремлению к рациональности будут мешать когнитивные пристрастия, эмоциональные выверты и социальные воздействия. «Бихевиористическое финансирование» [424,372,376,163,104] становится расширяющимся полем исследований с использованием психологических, социологических и других бихевиористических теорий, имеющих целью объяснить поведение инвесторов и финансовых менеджеров. Считается, что поведение финансовых рынков является результатом варьирующихся отношений к риску, неоднородности информационного обеспечения, когнитивных ошибок, самоконтроля или отсутствия такового, сожалений при принятии финансовых решений и влияния массовой психологии. В основе рецептов, разработанных за десятилетия, так называемыми, техническими [c.101]

Метод, который будет применен для выбора наиболее желательного портфеля, использует так называемые кривые безразличия (indifferen e urves). Эти кривые отражают отношение инвестора к риску и доходности и, таким образом, могут быть представлены как двухмерный график, где по горизонтальной оси откладывается риск, мерой которого является стандартное отклонение (обозначенное ар), а по вертикальной оси -вознаграждение, мерой которого является ожидаемая доходность (обозначенная г р). [c.171]

Инвесторы, чье отношение к риску не предполагает ни заимствования, ни кредитования, будут использовать эффективные комбинации рискованных ценных бумаг, лежащие на кривой TLTf Следовательно, их портфели должны быть выбраны в соответствии со степенью нетерпимости к риску. [c.277]

Separation Theorem — теорема разделения. Свойство САРМ, состоящее в том, что оптимальная для инвестора комбинация рискованных активов не зависит от его отношения к риску и доходности. [c.992]

Особенно большое внимание уделено нами разным видам интенсивности риска, т. е. производным показателям риска. Для того чтобы соответствующая, но не всегда сразу понятная интерпретация этих выражений была более ясной, мы выбираем здесь путь расчета оптимума для инвестора в модели двух, ситуаций, который хочет разделить свое имущество на рисковое и безрисковое вложения. В заключение главы опять приводится задача, которая предназначена для применения приобретенных таким образом знаний. Необходимо будет определить критическую ставку процента применительно к рискованному проекту, хотя бы частично финансируемому заемным капиталом, а также квантифицировать влияние отношения к риску инвестора на эту ставку процента. [c.69]

To, какое влияние имеет снижение у на нерасположенность к риску, показывают формулы (2.9) и (2.10) на с. 74. Для 7 = 1 мы можем охарактеризовать инвестора как нейтрально расположенного к риску. Функция полезности U = х является линейтаой. Для у = 0.5 мы получаем выпуклую вверх, выражающую нерасположенность к риску функцию полезности U = y/i при ARA = 0.5/5 и RRA = 0.5. Для 7 = 2, наконец, мы получаем функцию полезности расположенного к риску индивидуума U = х2, причем ARA = — 1/х и RRA = — 1. Теперь нас интересует, как повлияет снижение у на выбор проекта. В общем, инвестор, если изменяется его отношение к риску, предпочитает тот [c.84]

Источники: http://investprofit.info/risk-for-investor/, http://investoriq.ru/teoriya/investicionnye-riski.html, http://economy-ru.info/info/186505/