6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

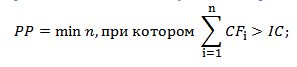

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

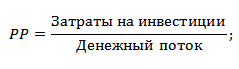

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

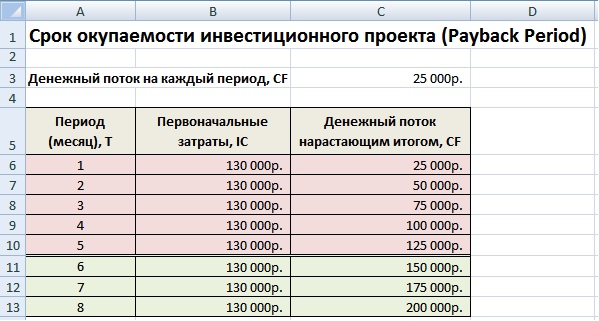

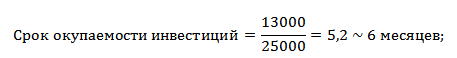

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора «тяжелых» инвестиционных проектов.

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

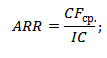

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

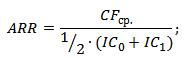

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

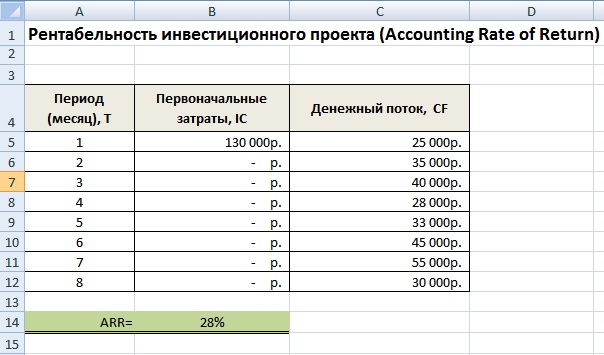

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

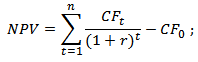

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Показатели эффективности инвестиций: NPV, IRR, PI

Проводя оценку проектов с точки зрения инвестиционной привлекательности, специалисты оперируют профессиональными терминами и обозначениями. Рассмотрим и расшифруем наиболее важные показатели эффективности — NPV, IRR, PI.

Проводя оценку проектов с точки зрения инвестиционной привлекательности, специалисты оперируют профессиональными терминами и обозначениями. Рассмотрим и расшифруем наиболее важные показатели эффективности — NPV, IRR, PI.

-

NPV, или Net Present Value. Чистая текущая стоимость проекта.

Этот показатель равен разнице между суммой имеющихся в данный момент времени денежных поступлений (инвестиций) и суммой необходимых денежных выплат на погашение кредитных обязательств, инвестиций или на финансирование текущих потребностей проекта. Разница рассчитывается исходя из фиксированной ставки дисконтирования.

В целом, NPV — это результат, который можно получить незамедлительно, после того, как решение об осуществлении проекта принято. Чистая текущая стоимость рассчитывается без учета фактора времени. Показатель NPV сразу дает возможность оценить перспективы проекта:

- если больше нуля — проект принесет инвесторам прибыль;

- равен нулю — возможно увеличение объемов выпуска продукции без риска снижения прибыли инвесторов;

- ниже нуля — возможны убытки для инвесторов.

Этот показатель — абсолютная мера эффективности проектов, который имеет прямую зависимость от масштабов бизнеса. При прочих равных условиях NPV растет вместе с суммой финансирования. Чем внушительнее инвестиции и объем планируемого денежного потока, тем больше будет абсолютный показатель NPV.

Еще одна особенность показателя чистой текущей стоимости проекта — зависимость ее суммы от структуры распределения инвестиций между отдельными периодами реализации. Чем внушительнее часть затрат, запланированных на периоды в конце работы, тем больше должна быть и сумма запланированного чистого дохода. Наименьшее значение NPV получается в том случае, если предполагается полное осуществление всего объема инвестиционных затрат с наличием проектного цикла.

Третья отличительная черта показателя чистой текущей стоимости — влияние времени начала эксплуатации проекта (при условии формирования чистого денежного потока) на численное значение NPV. Чем больше времени пройдет между стартом проектного цикла и непосредственно началом стадии эксплуатации, тем меньшим, при других неизменных условиях, окажется NPV. Кроме того, численное значение показателя чистой текущей стоимости может сильно измениться под влиянием колебаний дисконтной ставки к объему инвестиций и к сумме чистого денежного потока.

Среди факторов, влияющих на размер NPV, стоит отметить:

- темпы производственного процесса. Выше прибыль — больше выручка, ниже затраты — больше прибыль;

- ставка дисконтирования;

- масштаб предприятия — объем инвестиций, выпуска продукции, продаж за единицу времени.

Соответственно, существует ограничение для применения данного метода: нельзя сравнивать проекты, имеющие существенные отличия хотя бы в одном из этих показателей. NPV растет вместе с ростом эффективности капиталовложений в бизнес.

IRR, или внутренняя норма прибыли (рентабельности).

Данный показатель рассчитывается в зависимости от величины NPV. IRR — это максимально возможная стоимость инвестиций, а также уровень допустимых расходов по конкретному проекту.

К примеру, при финансировании старта бизнеса на деньги, взятые в виде банковской ссуды, IRR — это максимальный уровень процентной ставки банка. Ставка даже ненамного выше сделает проект заведомо убыточным. Экономический смысл расчета данного показателя состоит в том, что автор проекта или руководитель фирмы может принимать разнообразные инвестиционные решения, имея четкие рамки, за которые нельзя выходить. Уровень рентабельности инвестиционных решений не должен быть ниже показателя СС — цены источника финансирования. Сравнивая IRR с СС, получаем зависимости:

- IRR больше СС — проект стоит принять во внимание и профинансировать;

- IRR меньше СС — от реализации необходимо отказаться по причине убыточности;

- IRR равен СС — грань прибыльности и убыточности, необходима доработка.

Кроме того, рассматривать IRR как источник информации о жизнеспособности бизнес-идеи можно с точки зрения, в рамках которой внутреннюю норму прибыли можно расценивать в качестве нормы дисконта (возможной), с учетом которой проект может быть выгоден. В данном случае, чтобы принять решение, нужно сравнить нормативную рентабельность и значение IRR. Соответственно, чем больше окажется внутренняя рентабельность и разница между ней и ставкой дисконта, тем больше шансов имеется у рассматриваемого проекта.

PI, или Profitability Index. Индекс прибыльности инвестиций.

Этот индекс демонстрирует отношение отдачи капитала к объему вложений в проект. PI — это относительная прибыльность будущего предприятия, а также дисконтируемая стоимость всех финансовых поступлений в расчете на единицу вложений. Если взять в расчет показатель I, который равен вложениям в проект, то индекс прибыльности инвестиций рассчитывается по формуле PI = NPV / I.

Profitability Index — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций. В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

Profitability Index — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций. В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

В целом, возможны три варианта действий, основываясь на значении индекса прибыльности инвестиций (PI):

- больше одного — данный вариант рентабелен, его стоит принять в реализацию;

- меньше одного — проект неприемлем, так как инвестиции не приведут к образованию требуемой ставки отдачи;

- равен одному — данное направление инвестирования максимально точно удовлетворяет избранной ставке отдачи.

Перед принятием решения стоит учитывать, что бизнес-проекты с высоким значением индекса прибыльности инвестиций — более выгодные, устойчивые и перспективные. Однако принимать во внимание нужно и тот факт, что слишком высокие цифры коэффициента доходности не всегда являются гарантией высокой текущей стоимости проекта (и наоборот). Многие подобные бизнес-идеи неэффективны при реализации, а значит могут иметь невысокий индекс прибыльности.

Расчет npv инвестиционного проекта

Чтобы назвать проект эффективным, ему надо не только генерировать положительный поток. Он должен приносить инвестору хороший доход, делая его богаче. Расчет npv инвестиционного проекта дает возможность определить, насколько выгодны вложения в него.

Он отражает классический подход к оценке эффективности: сравнивает соотношение затрат и результата.

Сущность денег

Чтобы грамотно интерпретировать инвестиции npv и природу денег, важно понимать их сущность.

Деньги являются неотъемлемой и самой главной частью финансовой системы любого государства, ключевой категорией рыночной системы хозяйствования.

- средство обмена: один получает товар или услугу, другой в обмен на это получает деньги;

- мера стоимости. Подобная роль дает возможность фиксировать цены сделок;

- единица расчета. Эта функция позволяет определить экономическую величину понятным методом;

- средство обмена;

- средство сбережения;

- способ займа;

- способ отсроченного платежа.

Деньги являются уникальным товаром, обладая высокой ликвидностью.

Анализ и понимание некоторых из функций денег дадут возможность лучше понять, что есть ставка дисконтирования, инвестиционный проект, npv. Так как все они завязаны на сущности денег.

Непонятная аббревиатура

Для проведения анализа эффективности применяют различные показатели, одним из которых является NPV (Net Present Value) – вычисление чистой приведенной стоимости. Расчет npv для инвестиционного проекта – важный этап анализа, показывающий, насколько вложения будут эффективными, дадут ли вообще прибыль и в каком объеме.

Почему выбирают инвестиционный критерий npv при определении прибыльности какого-либо проекта:

- для расчета берутся во внимание различные требования к цене капитала, включая сложные, к примеру, переменная ставка дисконтирования;

- при грамотном определении рисков цены капитала и иных рисков основным показателем целесообразности проекта выступает общий доход, а не скорость его получения.

Важно! При использовании метода NPV принимается как данность, что все показатели по проекту будут стабильными на протяжении всего срока его реализации. Это ведет к тому, что расчет npv для инвестиционного проекта действителен лишь на момент его расчета. Необходимо понимать, что под влиянием различных факторов (той же инфляции), значения могут скорректироваться.

Для анализа инвестиционного проекта npv подходит идеально.

Среди его особенностей выделяют следующие:

- Он считается абсолютной мерой его эффективности. С ростом суммы вложений увеличивается и показатель. Чем больше сумма инвестиций в проект и уровень предполагаемого денежного потока, тем выше будет итоговое значение NPV.

- Его величина зависит от структуры инвестиций, то есть, каким образом они распределены по отдельным периодам реализации. Если большая часть суммы вложений запланирована на конечные периоды проекта, необходимо тогда и увеличить сумму чистого дохода.

- Время начала реализации проекта влияет на показатель. С увеличением срока между началом проекта и непосредственной его эксплуатацией снижается сумма NPV. Помимо этого, итоговое значение меняется от влияния изменений ставки дисконта к сумме вложений и к денежному потоку.

Факторы, которые влияют на величину показателя:

- уровень производственного процесса. С ростом прибыли увеличивается выручка. Снижение издержек увеличивает прибыль;

- ставка дисконтирования;

- размеры компании: величина инвестиций, размер выпускаемой партии, время, требующееся на продажу одной единицы продукции.

То есть, будет неправильно сравнивать проекты, у которых наблюдаются серьезные отличия по какому-либо вышеперечисленному показателю. NPV повышается одновременно с увеличением эффективности вложений.

Как рассчитать

Рассмотрим, как провести расчет эффективности инвестиционных проектов npv.

Чистый дисконтированный поток рассчитывается путем сложения всех потоков от операционной и инвестиционной деятельности, при этом дополнительно учитывая цену использованного капитала. Если расчеты показывают, что проект дает прибыли выше, чем все издержки на его реализацию, т.е. npv полных инвестиционных затрат положительно, проект реализуется. Иначе его лучше отклонить.

Расчеты проводят по следующей формуле:

- NCFi — чистый денежный поток в определенный момент времени;

- N – число лет;

- d – ставка дисконтирования.

Важно! Суть анализа npv полных инвестиционных зaтрaт – сопоставление стоимости денежных потоков в будущем с инвестициями в проект.

Для полноценного и качественного анализа расчет прибыльности инвестиции pv npv рассчитывается по каждому из видов деятельности:

Сложность при расчете показателя заключается в грамотном определении ставки дисконтирования. Есть еще один показатель, который идет вместе с NPV. Это PI – индекс рентабельности инвестиций.

Формула расчета: PI = NPV/IC, где IC – первоначальные инвестиции.

Показатель имеет схожие проблемы при вычислении:

- анализ предполагаемой прибыли;

- расчет ставки дисконтирования.

Показатель нужен для определения целесообразности инвестиций в проект.

Рассмотрим, как рассчитать pi и npv инвестиционных проектов.

Источники: http://finzz.ru/6-metodov-ocenki-effektivnosti-investicij-v-excel-raschet-na-primere-npv-pp-dpp-irr-arr-pi.html, http://www.nostgroup.ru/biznes-plan/pokazateli-effektivnosti-investicy/, http://tv-bis.ru/investitsionnyiy-analiz/214-npv-investitsionnogo-proekta.html