Статические методы оценки инвестиций

Срок окупаемости инвестиций (PP). Этот метод — один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

РР = n , при котором Рк > IC.

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе. Во-первых, он не учитывает влияние доходов последних периодов. Во- вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта — главное, чтобы инвестиции окупились как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

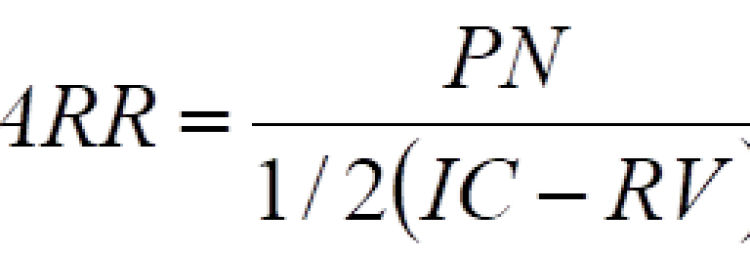

Коэффициент эффективности инвестиций (ARR). Этот метод имеет две характерные черты: он не предполагает дисконтирования показателей дохода; доход характеризуется показателем чистой прибыли PN (балансовая прибыль за вычетом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной стоимости (RV), то ее оценка должна быть исключена.

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса нетто).

Проекты, имеющие ARR больше целевого (нормативного) показателя, принимаются к реализации, а варианты капиталовложений с меньшей рентабельностью отвергаются. В качестве целевого показателя можно использовать либо рентабельность инвестиций, определяемую как отношение чистой посленалоговой прибыли всей компании к активам, либо минимально приемлемый уровень эффективности, принятый в качестве ориентира в инвестиционной политике компании. [2, c. 327]

Статические методы оценки инвестиционных проектов;

Различают следующие основные методы оценки эффективности инвестиционных проектов (капитальных вложений):

Статические методы оценки не учитывают фактор времени, динамические – учитывают.

К статическим методам оценки эффективности инвестиционных проектов относятся:

1) метод текущих затрат. При альтернативном сравнении критерием выбора оптимального варианта является минимум текущих затрат. Методика расчета текущих затрат предполагает включение в их состав платы за пользование кредитом и деление на условно-постоянные и условно-переменные затраты. Недостатки данного метода:

— отсутствие прямого учета инвестиционных вложений по вариантам;

— обязательным условием при использовании критерия «минимум издержек» является равенство цен на продукцию по сравниваемым вариантам;

2) метод оценки прибыли. Оптимальному варианту соответствует максимальная прибыль, получаемая при ожидаемых объемах производства. Оценку прибыли можно проводить по общим валовым или предельным показателям. Метод основан на использовании среднегодовых величин. Недостатки метода:

— расчеты значительно усложняются при необходимости выделения доли прибыли, получаемой за счет новых и ранее сделанных инвестиций;

— использование в расчетах цен, изменяющихся в динамике, вносит риск в расчет эффективности инвестиций;

3) метод простой нормы прибыли (рентабельности). Сущность заключается в определении расчетной рентабельности единичной инвестиции и сравнение ее с допустимой рентабельностью, величина которой выбирается инвестором исходя из сложившейся экономической ситуации и преследуемых целей. Расчетная рентабельность должна быть больше или равна допустимой. При расчете рентабельности средняя прибыль может учитываться либо до, либо после вычета налогов. Но всегда в расчете принимается та прибыль, которая получена за счет данной инвестиции. Недостаток метода – невозможно выбрать вариант из проектов, имеющих одинаковое значение рентабельности, но различные инвестиционные затраты;

4) метод возврата капитала (простой или статической окупаемости). Определяется простой срок окупаемости инвестиций на основе анализа денежных потоков или по средним показателям. Недостаток метода – игнорируется доходность проекта за сроками окупаемости.

Недостатком всех перечисленных статических методов оценки является игнорирование обесценивания денег во времени.

Статические методы оценки инвестиций

Те методы анализа инвестиций, о которых пойдет речь ниже, относятся к числу наиболее старых, которые широко использовались еще до того, как концепция дисконтирования денежных поступлений и затрат приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций.

Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому — возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств.

Метод расчета периода окупаемости инвестиций — РР (англ, payback period) инвестиций — состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если величины денежных поступлений примерно равны по годам, формула расчета периода окупаемости имеет вид:

(10.5)

(10.5)

где РР — период окупаемости (лет); I0 — первоначальные инвестиции; CFt — среднегодовая сумма денежных поступлений от реализации инвестиционного проекта.

Пример 1. Если мы имеем дело с инвестиционным проектом, предполагающим инвестирование 600 млн руб. и получение затем в течение 8 лет денежных поступлений в размере 150 млн руб. ежегодно, то нетрудно подсчитать, что период окупаемости составит:

600 / 150 = 4 года.

Следовательно, сумма первоначальных инвестиций будет возмещена за 4 года, а потом еще 4 года инвестор будет получать чистый доход от такой инвестиции.

Если поток доходов неравномерный, расчет показателя РР предполагает определение величины денежных поступлений от реализации проекта нарастающим итогом, то есть как кумулятивной величины. Чтобы лучше понять это, вновь обратимся к примеру.

Пример 2. Возьмем тот же инвестиционный проект, что мы рассматривали выше, но предположим, что денежные поступления по нему существенно различаются, нарастая со временем, так что по годам они составляют:

1-й год — 50 млн руб.,

2-й год — 100 млн руб.,

3-й год — 200 млн руб.,

4-й год — 250 млн руб.,

5-й год — 300 млн руб. и т.д.

Тогда расчет периода окупаемости будет предполагать пошаговое (c шагом в год или иной расчетный период, принятый для анализа данного проекта инвестиций) суммирование годичных сумм денежных и поступлений до тех пор, пока результат не станет равным сумме инвестиций.

Так, в нашем примере нетрудно подсчитать, что период окупаемости инвестиций составит 4 года, так как именно за этот период денежные поступления (50 + 100 + 200 + 250) достигнут величины первоначальных инвестиций в 600 млн руб.

Если период окупаемости рассчитывается на основе нарастающей суммы денежных поступлений, то может возникнуть ситуация, когда срок накопления суммы, равной первоначальным инвестициям, не кратен целому числу лет (как удачно получилось в приведенном выше примере). Как определить длительность периода окупаемости в этом случае?

Допустим, например, что в том же рассмотренном нами выше проекте инвестирования денежные поступления по годам сложатся по-другому:

1-й год — 100 млн руб.,

2-й год — 150 млн руб.,

3-й год — 200 млн руб.,

4-й год — 300 млн руб.,

5-й год — 350 млн руб. и т.д.

Легко подсчитать, что в этом случае кумулятивная сумма денежных поступлений за 3 года меньше величины инвестиций, а за 4 года — больше. Чтобы определить в такой ситуации точный период окупаемости инвестиций, надо:

1) найти кумулятивную сумму денежных поступлений за целое число периодов, при котором такая сумма оказывается наиболее близкой к величине инвестиций, но меньше нее (в нашем примере это 3 года, так как сумма за 4 года больше величины инвестиций);

2) определить, какая часть суммы инвестиций осталась еще непокрытой денежными поступлениями (в нашем примере это будет 150 млн руб. [600 – (100 + 150 + 200)]);

3) поделить этот непокрытый остаток суммы инвестиций на величину денежных поступлений в следующем целом периоде, чтобы определить, какую часть остаток составляет от этой величины. Полученный результат будет характеризовать ту долю данного периода, которая в сумме с предыдущими целыми периодами и образует общую величину периода окупаемости.

Так, в нашем примере 150 млн руб. составляют 0,5 суммы денежных поступлений в 4-м году реализации инвестиционного проекта и, следовательно, общий срок окупаемости будет равен здесь трем с половиной годам.

Следует заметить, что некоторые экономисты при расчете показателя РРвсе же рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю цены авансированного капитала. Очевидно, что срок окупаемости увеличивается.

Метод определения бухгалтерской рентабельности инвестиций . Показатель бухгалтерской рентабельности инвестиций

. Показатель бухгалтерской рентабельности инвестиций ROI (англ, return on investment) иногда в литературе носит название средней нормы прибыли на инвестиции ARR (англ, average rate of return) или расчетной нормы прибыли ARR (англ, accounting rate of return). Но, как его ни называть, суть от этого не меняется: данный показатель ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя — дохода фирмы.

ROI (англ, return on investment) иногда в литературе носит название средней нормы прибыли на инвестиции ARR (англ, average rate of return) или расчетной нормы прибыли ARR (англ, accounting rate of return). Но, как его ни называть, суть от этого не меняется: данный показатель ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя — дохода фирмы.

Как можно догадаться из самих его названий, этот показатель представляет собой отношение средней величины дохода фирмы по бухгалтерской отчетности к средней величине инвестиций. При этом расчет бухгалтерской рентабельности инвестиций ведется на основе дохода до процентных и налоговых платежей — EBIT (англ, earnings before interest and tax), или дохода после налоговых, но до процентных платежей, равного произведению EBIT и разности между единицей и ставкой налогообложения Н: EBIT(1 – Н).

Чаще, однако, используется величина дохода после налогообложения, так как она лучше характеризует ту выгоду, которую получают владельцы фирмы и инвесторы. Соответственно, используя ROI при подготовке или анализе инвестиционного проекта, необходимо оговаривать или выяснять, по какой методике этот показатель рассчитывается.

Что касается величины инвестиций, по отношению к которой определяется рентабельность, то ее находят как среднее между учетной стоимостью активов Ca на начало и конец рассматриваемого периода. Отсюда формула расчета бухгалтерской рентабельности инвестиций имеет вид:

Чтобы лучше понять процедуру расчета бухгалтерской рентабельности инвестиций, рассмотрим пример.

Пример 3. Предположим, что АО «Туладизель» планирует закупить новую линию по производству деталей двигателя стоимостью 1 млрд руб., имеющую расчетный срок эксплуатации 10 лет. По расчетам, это обеспечит АО экономию затрат и, соответственно, дополнительную ежегодную прибыль в размере 200 млн руб. (без вычета налогов и процентов за кредит). При ставке налогообложения на уровне, допустим, 40% величина годового бухгалтерского дохода за вычетом налогов составит в расчете:

200 ∙ (1 – 0,40) = 120 млн руб.

Продажу линии по остаточной стоимости после истечения срока ее эксплуатации АО не планирует, а значит, за 10 лет ее стоимость должна быть полностью списана в амортизацию и, следовательно, конечная стоимость этих активов должна быть нами принята нулевой. Тогда ROI для данного проекта составит:

ROI = 120 / (1000 – 0) / 2 = 0,24 или 24%.

Применение показателя ROI основано на сопоставлении его расчетного уровня со стандартными для организации уровнями рентабельности, например, средним уровнем рентабельности к активам или стандартным уровнем рентабельности инвестиций (если организация для себя таковой установила в каком-либо программном документе). Соответственно рассматриваемый проект оценивается на основе ROI как приемлемый, если для него расчетный уровень этого показателя превышает величину рентабельности, принятую инвестором как стандарт.

Широкое использование ROI по сей день во многих организациях и странах мира объясняется рядом неоспоримых достоинств этого показателя.

Источники: http://studwood.ru/1572987/ekonomika/staticheskie_metody_otsenki_investitsiy, http://studopedia.su/7_29923_staticheskie-metodi-otsenki-investitsionnih-proektov.html, http://studopedia.ru/1_113117_staticheskie-metodi-otsenki-investitsiy.html