Discovered

Деньги, банки, страхование, экономика и бизнес

Оценка эффективности реальных инвестиций

Оценка эффективности реальных инвестиций (real investment effectiveness estimate) — система принципов и показателей, определяющих эффективность выбора для реализации отдельных реальных инвестиционных проектов.

Основными принципами осуществления такой оценки в современной практике являются:

- Оценка эффекта инвестиций на основе показателя чистого денежного потока. При этом в процессе оценки (в зависимости от ее целей) показатель чистого денежного потока может приниматься дифференцированным по отдельным годам предстоящей эксплуатации инвестиционного проекта или как среднегодовой.

- Обязательное приведение к настоящей стоимости как объема инвестируемого капитала, так и суммы чистого денежного потока. Объем инвестируемого капитала приводится к настоящей стоимости в том случае, если процесс инвестирования реального проекта осуществляется в несколько этапов в соответствии с разработанным бизнес-планом.

- Выбор дифференцированной дисконтной ставки в процессе приведения к настоящей стоимости суммы инвестируемого капитала и чистого денежного потока для различных реальных инвестиционных проектов. Отдельные инвестиционные проекты отличаются как уровнем риска, так и уровнем их ликвидности. Поэтому дисконтная ставка наряду со среднерыночным уровнем процента должна учитывать в необходимых случаях размер «премии за риск» и «премии за ликвидность» по конкретному реальному инвестиционному проекту.

С учетом изложенных принципов в процессе эффективности реальных инвестиций используются следующие основные показатели:

1. Чистый приведенный доход (net present value; NPV). Этот показатель позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестируемого в его реализацию капитала. Расчет этого показателя осуществляется по формуле:

где ЧПД — сумма чистого приведенного дохода по реальному инвестиционному проекту;

ЧДП —сумма чистого денежного потока (приведенная к настоящей стоимости) за весь период эксплуатации инвестиционного проекта (до начала новых инвестиций в его реконструкцию или модернизацию). Если полный период эксплуатации до начала нового инвестирования в данный объект определить сложно, его принимают в расчетах в размере 5 лет;

ИК — сумма инвестируемого капитала в реализацию реального проекта (при разновременности вложений приведенная к настоящей стоимости).

Инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен нулю, должен быть отвергнут, так как он не принесет предприятию дополнительный доход на вложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал предприятия и его рыночную стоимость.

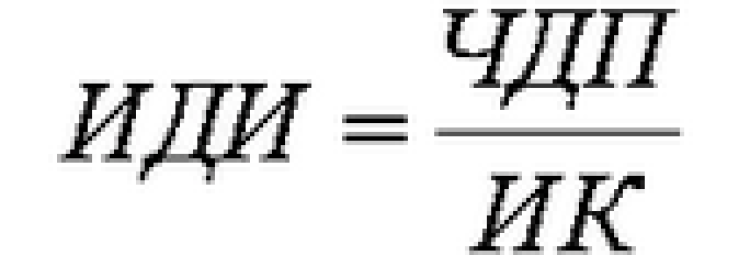

2. Индекс доходности инвестиций (profitability index; PI). Он позволяет соотнести объем инвестируемого капитала с предстоящей суммой чистого денежного потока по проекту. Расчет этого показателя осуществляется по следующей формуле:

где ИДИ — индекс доходности инвестиций по проекту;

ЧДП —сумма чистого денежного потока (приведенная к настоящей стоимости) за весь период эксплуатации инвестиционного проекта;

ИК — сумма инвестируемого капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости).

Если значение индекса доходности инвестиций меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход предприятию. Иными словами, к реализации могут быть приняты инвестиционные проекты только со значением показателя индекса доходности инвестиций выше единицы.

3. Период окупаемости (payback period; PP). Он является одним из наиболее распространенных и понятных показателей оценки эффективности реального инвестиционного проекта, так как позволяет судить о том, как быстро возвратятся средства, вложенные в его реализацию. Этот показатель рассчитывается по следующей формуле:

где ПО — период окупаемости инвестируемого капитала по реальному проекту (в количестве месяцев или лет);

ИК — сумма инвестируемого капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости);

ЧДПп — средняя сумма чистого денежного потока (приведенная к настоящей стоимости) в периоде (при краткосрочных вложениях этот период принимается за один месяц, а при долгосрочных — за один год).

Если расчетный период окупаемости устраивает инвестора, то реальный проект может быть принят к реализации. Недостатком этого показателя является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиций. Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого приведенного дохода, чем по инвестиционным проектам с коротким периодом эксплуатации (при аналогичном и даже более быстром периоде окупаемости).

4. Внутренняя ставка доходности (internal rate of return; IRR). Этот показатель рассматривается как один из важнейших в системе оценки эффективности реальных инвестиционных проектов. Он характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств. Внутреннюю норму доходности можно охарактеризовать как дисконтную ставку, при которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю. Расчет этого показателя осуществляется по формуле:

где ВСД — внутренняя ставка доходности по реальному инвестиционному проекту (выраженная десятичной дробью);

ЧДП — сумма чистого денежного потока, приведенного к настоящей стоимости;

ИК — сумма инвестированного капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости);

n — число периодов дисконтирования.

Значение показателя ВСД может быть определено по специальным таблицам для финансовых вычислений.

Показатель внутренней ставки доходности наиболее приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне, например в сравнениях с уровнем рентабельности активов, уровнем рентабельности собственного капитала, уровнем доходов по альтернативному инвестированию (если внутренняя ставка доходности превышает рыночную ставку процента, инвестиционный проект считается эффективным). На предприятии может быть установлен в качестве норматива показатель «предельной внутренней ставки доходности» и инвестиционные проекты с более низким его значением будут автоматически отклоняться как не соответствующие требованиям эффективности реального инвестирования.

Анализ эффективности реальных инвестиций

При принятии решений в бизнесе о долгосрочных инвестициях возникает потребность в анализе их эффективности, основная цель которого — установить, оправдают ли будущие выгоды сегодняшние затраты. Для этого нужен долгосрочный анализ доходов от инвестиционных проектов и затрат на их осуществление.

Основные методы оценки программы инвестиционной деятельности приведены на рис. № 2.

Рисунок №2 Методы оценки эффективности инвестиционных проектов

В основу расчета этих показателей положено сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Первые два могут базироваться как на учетной величине денежных поступлений, так и на дисконтированных доходах с учетом времен — ной компоненты денежных потоков.

Первый метод оценки эффективности инвестиционных проектов заключается в определении срока, необходимого для того, чтобы инвестиции окупили себя. Он является наиболее простым и по этой причине наиболее распространенным.

Если доходы от проекта распределяются равномерно по годам, то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода:

При неравномерном поступлении доходов срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами:

Недостатком данного метода является то, что он не учитывает разницу в доходах по проектам, получаемых после периода окупаемости. Следовательно, оценивая эффективность инвестиций, надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитывается индекс рентабельности (PI):

PI = ожидаемая сумма дохода /ожидаемая сумма инвестиций

Вместе с тем и этот показатель, рассчитанный на основании учетной величины доходов, имеет свои недостатки: он не учитывает распределения притока и оттока денежных средств по годам. В рассматриваемом примере денежные поступления на четвертом году имеют такой же вес, как и на первом. Обычно же руководство предприятия отдает предпочтение более высоким денежным доходам в первые годы. Поэтому более научно обоснованной является оценка эффективности инвестиций, основанная на методах наращения (компаундирования) или дисконтирования денежных поступлений, учитывающих изменение стоимости денег во времени

Рассмотрим методику расчета показателей, приведенных на рис.3, на основе дисконтирования денежных доходов.

Метод чистого приведенного эффекта (NPV) состоит в следующем.

- 1. Определяется текущая стоимость затрат (IС0), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

- 2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате:

3. Текущая стоимость затрат (IС0) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистый приведенный эффект (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV

АНАЛИЗ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИЙ

При принятии решений о долгосрочных инвестициях возникает потребность в анализе их эффективности, основная цель которого — установить, оправдают ли будущие выгоды сегодняшние затраты. Для этого нужен долгосрочный анализ доходов от инвестиционных проектов и затрат на их осуществление.

Основные методы оценки программы инвестиционной деятельности представлены на рис. 11.2.

В основу этих методов положено сравнение объема предполагаемых инвестиций и будущих денежных поступлений.

Рис. 11.2. Методы оценки эффективности инвестиционных проектов

Первые два метода могут базироваться как на учетной величине денежных поступлений, так и на дисконтированных доходах, остальные — только на дисконтированных доходах с учетом временной компоненты денежных потоков.

Первый метод оценки эффективности инвестиционных проектов — расчет срока окупаемости инвестиций — заключается в определении периода, необходимого для того, чтобы инвестиции окупили себя. Он является самым простым и по этой причине наиболее распространенным. Методику его расчета рассмотрим на основании данных об инвестиционных доходах и расходах, приведенных в табл. 11.8.

Если доходы от проекта распределяются равномерно по годам (проект Б), то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода:

Исходные данные о доходах и затратах по инвестиционным проектам

Инвестиции, тыс. руб.

При неравномерном поступлении доходов (проект А) срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами:

Если же в расчет брать среднегодовой доход, как это предлагают некоторые авторы, то срок окупаемости данного проекта будет равен:

Как видим, по такой методике расчета срока окупаемости инвестиций получаются большие погрешности, поскольку не учитывается неравномерность и скорость поступления доходов.

Таким образом, исходя из срока окупаемости инвестиций проект А более выгоден, чем проект Б.

Однако следует заметить, что срок окупаемости инвестиций может быть использован только как вспомогательный показатель. Недостатком данного метода является то, что он не учитывает разницу в доходах по проектам, получаемых после окупаемости первоначальных расходов. Если исходить только из срока окупаемости инвестиций, то нужно инвестировать проект А. Однако здесь не учитывается то, что проект Б обеспечивает значительно большую сумму прибыли. Следовательно, оценивая эффективность инвестиций, надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитывается индекс рентабельности инвестиций (PI):

Из нашего примера видно, что предпочтительнее вложить средства в проект Б, так как для проекта А

а для проекта Б

Вместе с тем и индекс рентабельности, рассчитанный на основании учетной величины доходов, имеет свои недостатки: он не учитывает распределение притока и оттока денежных средств по годам и временную стоимость денег. В рассматриваемом примере денежные поступления на четвертом году имеют такую же цену, как и на первом. Обычно руководство предприятия отдает предпочтение более высоким денежным доходам в первые годы, и поэтому оно может выбрать проект А, несмотря на его более низкую норму прибыли.

Более научно обоснованной является оценка эффективности инвестиций, основанная на методах дисконтирования денежных поступлений: чистой приведенной стоимости проектов, дисконтированного срока окупаемости и дисконтированной рентабельности, внутренней нормы доходности, дюрации и других показателей.

Метод оценки инвестиций на основе чистого приведенного эффекта (NPV) состоит в следующем.

- 1. Определяется текущая стоимость инвестиционных затрат для проекта (/С0).

- 2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год (CF) приводятся к текущей дате:

3. Текущая стоимость затрат (/С0) сравнивается с текущей стоимостью доходов (РУ). Разность между ними составляет чистый приведенный эффект инвестиционного проекта (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом вложения капитала. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV г, проект будет иметь положительную величину NPV. Если IRR = г, проект имеет нулевую величину NPV, а при IRR < о

Если имеется несколько альтернативных проектов с одинаковыми значениями NPV, IRR, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций (duration).

Дюрация (D) — это средневзвешенный срок поступления денежных доходов от инвестиционных проектов. Данный показатель рассчитывается следующим образом: приведенная стоимость каждого платежа умножается на время, через которое этот платеж должен поступить, после чего все полученные значения суммируются и делятся на сумму приведенной стоимости всех платежей:

где PVf — текущая стоимость доходов за п периодов до окончания срока действия проекта; t — периоды поступления доходов.

Дюрация позволяет привести к единому стандарту самые разнообразные по своим характеристикам проекты (по срокам, количеству платежей в периоде, методам расчета причитающегося процента).

Ключевым моментом этой методики оценки эффективности инвестиций является не то, как долго каждый инвестиционный проект будет приносить доход, а прежде всего то, когда он будет приносить доход и сколько поступлений дохода будет каждый месяц, квартал или год на протяжении всего срока его действия. Дюрация измеряет эффективное время действия инвестиционного проекта. В результате менеджеры получают сведения о скорости поступления денежных доходов, приведенных к текущей дате. Чем короче дюрация, тем эффективнее проект при прочих равных условиях.

Предположим, что два инвестиционных проекта одинаковой стоимости по 10 млн руб., рассчитанные на три года, приносят одинаковый текущий доход при ставке дисконта 12% годовых.

Первый проект имеет единственный денежный поток в конце третьего года в размере 16,86 млн руб., текущая стоимость которого будет равна

Второй проект приносит денежный доход ежегодно по 5 млн руб. и имеет такую же текущую стоимость:

Однако дюрация для первого проекта будет составлять три года, а для второго — 1,93 года:

Следовательно, нужно отдать предпочтение второму проекту.

Таким образом, внутренняя норма доходности и дюрация являются ценными индикаторами эффективности инвестиционных проектов, которые следует шире использовать в инвестиционном менеджменте.

После принятия инвестиционного решения необходимо спланировать его осуществление и разработать систему послеинвестицион- ного контроля (мониторинга). Успех проекта желательно оценивать по тем же критериям, которые использовались при его обосновании.

Послеинвестиционный контроль позволяет убедиться, что затраты и техническая характеристика проекта соответствуют первоначальному плану, повысить уверенность в том, что инвестиционное решение было тщательно продумано и обосновано, улучшить оценку последующих инвестиционных проектов.

Важные условия повышения эффективности инвестиционной деятельности — сокращение сроков строительства и незавершенного производства, снижение стоимости вводимых объектов, а также правильная их эксплуатация (полное использование проектных мощностей, недопущение простоев техники, оборудования и т.д.). Выводы и предложения по результатам анализа должны быть обоснованы и подкреплены соответствующими расчетами.

Данные табл. 11.14 показывают, что эффективность инвестиций на строительство и оборудование телятника значительно ниже плановой. Это вызвано тем, что, во-первых, не полностью используется проектная мощность телятника: вместо 800 голов в нем содержится только 600, из-за чего объем производства продукции уменьшился на 547 ц ((-200 гол.) • 750 г • 365 дн.). Во-вторых, продуктивность телят также ниже плановой, что привело к уменьшению объема производства говядины на 110 ц ((-50 г) • 600 гол. • 365 дн.). Соответственно снизилась и сумма прибыли.

Следовательно, для повышения окупаемости инвестиций в данный объект нужно полнее использовать проектную мощность

Анализ эффективности капитальных вложений на строительство телятника

Источники: http://discovered.com.ua/glossary/ocenka-effektivnosti-realnyx-investicij/, http://studwood.ru/1490890/ekonomika/analiz_effektivnosti_realnyh_investitsiy, http://studref.com/371228/ekonomika/analiz_effektivnosti_realnyh_investitsiy