Фактор времени в процессе инвестиций

Библиографическая ссылка на статью:

Ратушинская А.А. Учет фактора времени в инвестиционном проектировании // Гуманитарные научные исследования. 2016. № 2 [Электронный ресурс]. URL: http://human.snauka.ru/2016/02/14132 (дата обращения: 23.09.2018).

Учет факторов времени инвестирования проектов считается одной из самых основных задач управления денежными средствами и кропотливой оценки потенциальных критерий. При разработке инвестиционных проектов незаменимым условием считается исследование разновидностей планирования и их сопоставление на базе подобранных критериев.

Расчеты учета факторов времени по вариантам основаны на прогнозах доходов и затрат, прибыли и денежных потоков.

Вариантность инновационных расчетов предполагает выбор. Эффективность инвестиционного проекта оценивается в пределах интервала от начала проекта до его завершения, называемого расчетным периодом.

В свою очередность, вычисленный период распределяется на шаги – отрезки, в их пределах делается агрегирование инновационных проектов и применяется для оценки денежных характеристик.

Проект, как и любая финансовая операция, порождает денежные потоки.

Конструирование и воплощение проектов будет сопровождаемым обилием выплат и поступлений валютных средств, образуя валютный поток.

Размер валютных потоков ориентируется расценочный политикой. Расценки проектов имеют все шансы существовать текущими и прогнозными.

Текущие факторы закладываются с учетом стагнации экономики, прогнозные – с учетом стагнации экономики на грядущих шагах расчета, а дефлированные – приведены к уровню расценок на конкретную расчетную дату маршрутом дробления на совместный базовый индекс стагнации экономики.

Принципиальным условием принятия учета факторов времени инновационных решений является:

- при одинаковой номинальной величине, имеют различную покупательную дееспособность в текущем и многообещающем периодах, перед действием стагнации экономики и факторавремени;

- средства в процессе воспроизводства непрерывно пребывают в обращении, исполняя функцию денежных средств.

В управлении денежными потоками существует их беспристрастная критика, следует учесть действие последующих причин:

- факторы времени, т. е. различные денежные потоки компании и движение инновационного периода;

- стагнации экономики – утраты покупательной возможности средств;

- неопределенности периода и величины денежных притоков.

Процесс учета факторов времени считается главным фактором проведения инновационных проектов. Объектом учета фактора времени являются денежные поступления.

Исследованием учета факторов времени инновационных проектов являются основные принципы ратифицирования, подобно как принятой концепции и методике учета фактора времени имеется возможность сравнить обратный подступ основанный никак не в системном измельчении номинальных доходов будущего периода инвестиционного проекта, но есть сохранение их реальной величины вместе с прибавкой для нее вторичных (непрофильных) доходов через использования свободных средств в финансовом рынке. Оценке в данном случае подлежат никак не убыток – напротив выгоды, связанные с инвестиционным проектом и рациональным использованием его свободных средств.

Предлагаемое нами положение учета фактора времени на процессе установления эффективности инвестиционных проектов базируется в теоретической посылке,противоположной действующей. Сегодняшний доход, безоговорочно ценнее будущих рублей, потому что рядом в рациональном использовании осуществляется компилятивный оборот в финансовом рынке.

Чем ближе данный рубль для начала эксплуатации объекта (и далее через момент исчерпания срока полезного использования), тем максимальнее приход, он может представить инновационный проект.

Однако исследовать неравноценность денег подобает никак не искусственным снижением совершенства будущего периода, сравнения вместе с их величиной в базовом периоде, напротив установлением в количестве реальных доходов через использование средств предшествовавшего периода посредством вложения покупки облигаций и т. д.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

Наше теоретическое основание концентрированной формы выражается утверждением: средство обращения – основной капитал, текущего момента будущего периода никак не обесценивается, близ разумного использования — увеличиваются; промежуток времени отнюдь не измельчает прирост инвестиционного проекта, напротив множит.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

В основе учета фактора времени при оценке эффективности проекта, базирующегося для этой теоретической посылке, лежат следующие принципиальные положения.

Хозяйствующие субъекты должны в итоге обоснований эффективности инвестиций познавать не более чем какой-либо план предпочтительно может быть неприемлем в основномесли доход чистой прибыли в реальных деньгах осуществляет разумные действия.

Показатели проекта – доходность, прибыльность должны согласовываться с реальными показателями хозяйственной деятельности.

На результаты учета факторов времени инвестиционного проекта оказывают большое побуждение темпы инфляции, риски. Методические приемы учета факторов времени разработаны для упрощения понимания сути нового метода – отсутствия инфляции и рисков.

Инвестиционный расчет рассматривается на правах самостоятельного и самодостаточного функционирующего метода в реальной экономической среде. Учитываемое присутствие в оценках выгоды и убыток в этой системе должны состоять и максимально приближены к будущим фактическим и подтверждаемым данным, спустя некоторое время принятыми методами учета и формами отчетности,рассматривается нами никак не на правах насильно учрежденной задачи и с вычитанием из доходов проекта в ее пользу дисконтных вычетов, напротив равно как популярный механизм приумножения накоплений. Свободные денежные финансы инвестиционного проекта будут употребляться на финансовом рынке с целью получения дополнительного дохода.

Очевидно, что потенциальное умение ежегодных денежных поступлений активизировало повторный (непрофильный) прирост к моменту завершения срока службы объекта.

Если основываться на целевой установки, которая дает план, а никак не интегральный денежный заработок, положительный момент второстепенных дивидендов основательно превышает изначальные капиталовложения, в ряде случаев меняются приоритеты эффективности проектов, облегчается мотивировкакапиталоемких инновационных проектов.

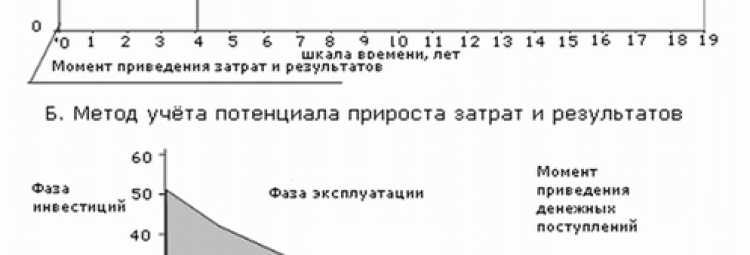

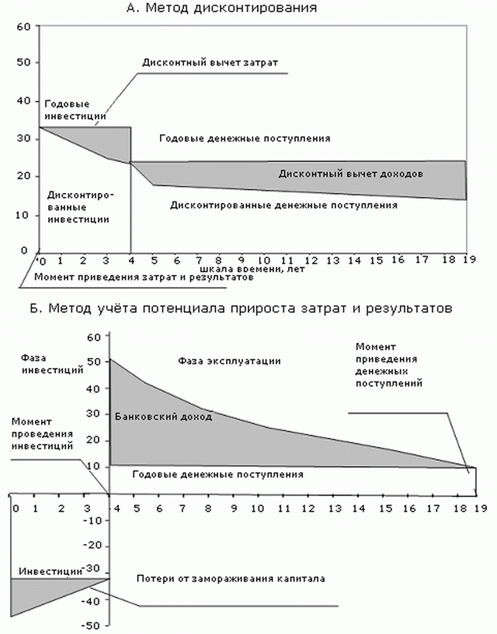

Различия в методах учета фактора времени (действующего и рекомендуемого) и получаемых результатов показаны на рисунке.

Сущность предлагаемой концепции учета фактора времени при обосновании эффективности инвестиций заключается в признании того, что эффект реализации инвестиционных проектов определяется двумя составляющими: доходами самого проекта, определяемыми его рентабельностью (ROA), и доходами использования генерируемых им свободных средств на финансовом рынке, зависящими с процентов на накопления (β) и сроков свободы средств.

В этом случае сопоставление разновременных затрат и результатов инвестиционного проекта достигается с учетом последствий их использования на финансовом рынке с целью получения вторичного дохода.

Рисунок 1 – Формирование затрат и результаты инвестиционного проектов с учетом фактора времени инвестиционного проекта: К=100 условные единицы Тс=4 г. Тсл=15 л. a=8 условные единицы Пч=10 условные единицы β=10% годовых, ДП=18у.е.

Оценка эффективности инвестиционного проекта должна производиться с учетом факторов времени, не только лишь величины единовременных затрат и результатов, но и изменения их финансового потенциала расчетного периода.

Фактор времени в инвестиционном процессе. Потоки платежей и методы их оценки

В финансовом менеджменте учет фактора времени осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений.

С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка (interestrate — r).

В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Однако в финансовом менеджменте ее также часто используют в качестве измерителя уровня (нормы) доходности производимых операций, исчисляемого как отношение полученной прибыли к величине вложенных средств и выражаемого в долях единицы (десятичной дробью), либо в процентах.

Под наращением понимают процесс увеличения первоначальной суммы в результате начисления процентов.

Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину (futurevalue — FV) текущей суммы (presentvalue — PV) через некоторый промежуток времени, исходя из заданной процентной ставки r.

Дисконтирование представляет собой процесс нахождения величины на заданный момент времени по ее известному или предполагаемому значению в будущем.

В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV.

Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта.

В зависимости от условий проведения финансовых операций, как наращение, так и дисконтирование, могут осуществляться с применением простых, сложных либо непрерывных процентов.

Как правило, простые проценты используются в краткосрочных финансовых операциях, срок проведения которых меньше года. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) сумма сделки.

В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам (наращение и дисконтирование может также осуществляться по учетной ставке d):

где n — число периодов; r — ставка процентов.

Сложные проценты широко применяются в долгосрочных финансовых операциях, со сроком проведения более одного года. Вместе с тем они могут использоваться и в краткосрочных финансовых операциях, если это предусмотрено условиями сделки, либо вызвано объективной необходимостью (например, высоким уровнем инфляции, риска и т.д.). При этом база для исчисления процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов.

Наращение и дисконтирование по сложной ставке процентов будет рассмотрено ниже.

Непрерывные проценты представляют главным образом теоретический интерес и редко используются на практике. Они применяются в особых случаях, когда вычисления необходимо производить за бесконечно малые промежутки времени.

Прежде чем вложить средства инвестор должен понимать насколько эффективны будут такие инвестиции. Учет фактора времени при оценке эффективности инвестиций позволяет дать наиболее точный ответ на этот вопрос и определить наиболее приближенные к реальности показатели, даже несмотря на тот факт, что они носят прогнозный характер.

Проведение экономической оценки – это расчет показателей, которые помогут инвестору сформировать представление о сохранении покупательской ценности вложенных в проект средств и обеспечении желаемого темпа их прироста в перспективе. Поэтому факторы экономической оценки инвестиционных проектов необходимо анализировать с учетом именно временного параметра.

Кратко, в чем заключается принцип оценки проекта с использованием фактора времени:

· учет изменений параметров проекта и его экономического окружения во времени;

· учет разрывов во времени, которые возможны при реализации. Как пример, лаг во времени между выпуском продукции и ее реализацией;

· учет не равноценности по времени затрат и результатов.

Для оценки эффективности проектов на практике могут применяться две группы показателей: простые и сложные. Так как показатели первой группы не учитывают временной фактор, то сразу перейдем к более детальному рассмотрению второй.

Расчет сложных или иначе динамических показателей – это один из методов, который применяется для глубокого анализа инвестиций.

Главный принцип этого метода: приведение всех финансовых показателей проекта к «реальному» или «сегодняшнему» уровню цен с применением при этом такого понятия, как дисконтирование. Ниже на рисунке представлены основные показатели и формулы их расчета, которые применяются для определения эффективности того или иного проекта.

Какие выводы можно сделать о целесообразности и эффективности проведения инвестиций на основании полученных данных:

· если показатель чистой текущей стоимости (NPV) меньше 0, то проект можно считать убыточным для инвестора, эффективным будет проект лишь в случае, когда расчетный показатель стоимости больше 0;

· если показатель среднегодовой рентабельности проекта (PI) выше размера действующих процентных ставок банков – инвестиции целесообразны;

· полученное значение нормы прибыли (IRR) показывает уровень прибыли, который гарантировано получит инвестор. На его основании инвестор уже сам принимает решение об эффективности запуска такого проекта, сравнив гарантированный уровень дохода со своими ожиданиями;

· показатель окупаемости (DPP) дает представление о сроках, когда проект сможет выйти на стадию самоокупаемости.

46.8.209.61 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Учет фактора времени при оценке эффективности инвестиций

Прежде чем вложить средства инвестор должен понимать насколько эффективны будут такие инвестиции. Учет фактора времени при оценке эффективности инвестиций позволяет дать наиболее точный ответ на этот вопрос и определить наиболее приближенные к реальности показатели, даже несмотря на тот факт, что они носят прогнозный характер.

Следует отметить в первую очередь, тот факт, что фактически оценку необходимо давать не самой инвестиции как таковой, а полностью инвестиционному проекту. Это можно объяснить, учитывая следующую точку зрения таким образом: более целесообразно оценивать в комплексе конкретные мероприятия, способы и методы, направленные на достижение главной задачи – получение прибыли, нежели просто анализировать отдельно конкретное направление инвестирования.

Как пример, предположим инвестор принял решение вложить капитал в покупку ценных бумаг, простой расчет показателей эффективности и рентабельности которых не даст полной картины целесообразности такого вложения. Следует оценить все направления, а именно приобретя бумаги, что инвестору необходимо с ними делать дальше для получения максимального дохода: продать, когда цена на них возрастет, включить их в общий портфель или просто получать дивидендные выплаты по ним.

Цели анализа и оценки инвестиций

Исходя из этого, какие же цели ставятся при проведении такой оценке проектов? Цели могут быть разные, но главный принцип, который закладывается в каждую из них это ответ на вопрос: «Какой эффект от них получит инвестор?».

Ниже на фото приведены некоторые варианты возможных целей проектов.

Политические и экономические факторы анализа

Если с такими целями, как: увеличение объемов, снижение затрат и рисков производства все более или менее понятно, то что подразумевается под социальным или политико-экономическим эффектом.

Попробуем разобраться. Проекты целью которых является получение политико-экономического эффекта от их реализации имеют место быть в основном при освоении и выходе на новые рынки сбыта для решения задач больше с политической подоплекой.

Как пример, выход России на международный рынок требовал модернизации систему бухгалтерского учета, т. е. приведение ее к требованиям международных стандартов отчетности. Политической целью в этом примере является переход к международным стандартам, а экономической – выход на новые рынки и получение прибыли.

Социальный и экологический аспекты в оценке проектов

При оценке проекта также нельзя исключать социальный фактор. Так как, современные тенденции рынка таковы, что для частного инвестирования больше характерна цель получение прибыли, то достижение социального эффекта является целью больше государственных проектов и программ.

Но это вовсе не является доказательством того, что тема: «Социальный фактор оценка эффективности инвестиций» неинтересна и не полезна для частного инвестора. Многие крупные компании при реализации своих проектов учитывают такие социальные составляющие, как: повышение квалификации сотрудников своего предприятия, строительство баз отдыха, спортивных комплексов для них и даже детских садов для детей сотрудников.

Несмотря на то что на рисунке не выделена такая цель, как охрана окружающей среды и безопасность выпускаемой продукции она является довольно актуальной на современном этапе развития инвестиционной деятельности и экономики страны в целом.

Не секрет, что в развитых странах остро стоит вопрос охраны окружающей среды и природы, поэтому крупные предприятия при запуске инвестиционного проекта, например, выпуск нового вида продукции, должны обязательно учитывать этот вопрос при инвестировании. Учитывать экологические факторы оценке инвестиций только помогает при расчете и определении общей эффективности всего проекта.

Показатели анализа эффективности инвестиций с учетом временного фактора

Рассмотрев кратко основные цели, которые могут преследоваться при инвестировании и реализации проектов перейдем к более важной составляющей этого вопроса – фактору времени в экономической оценке.

Если выше упомянутые цели показали какой эффект может ожидать инвестор после реализации проекта, то проведение экономической оценки – это расчет показателей, которые помогут инвестору сформировать представление о сохранении покупательской ценности вложенных в проект средств и обеспечении желаемого темпа их прироста в перспективе. Поэтому факторы экономической оценки инвестиционных проектов необходимо анализировать с учетом именно временного параметра.

Кратко, в чем же заключается принцип оценки проекта с использованием фактора времени:

- учет изменений параметров проекта и его экономического окружения во времени;

- учет разрывов во времени, которые возможны при реализации. Как пример, лаг во времени между выпуском продукции и ее реализацией;

- учет не равноценности по времени затрат и результатов.

Для оценки эффективности проектов на практике могут применяться две группы показателей: простые и сложные. Так как показатели первой группы не учитывают временной фактор, то сразу перейдем к более детальному рассмотрению второй.

Расчет сложных или иначе динамических показателей – это один из методов, который применяется для глубокого анализа инвестиций.

Главный принцип этого метода: приведение всех финансовых показателей проекта к «реальному» или «сегодняшнему» уровню цен с применением при этом такого понятия, как дисконтирование. Ниже на рисунке представлены основные показатели и формулы их расчета, которые применяются для определения эффективности того или иного проекта.

Краткие выводы об эффективности проекта

Какие выводы можно сделать о целесообразности и эффективности проведения инвестиций на основании полученных данных:

- если показатель чисто текущей стоимости (NPV) меньше 0, то проект можно считать убыточным для инвестора, эффективным будет проект лишь в случае, когда расчетный показатель стоимости больше 0;

- если показатель среднегодовой рентабельности проекта (PI) выше размера действующих процентных ставок банков – инвестиции целесообразны;

- полученное значение нормы прибыли (IRR) показывает уровень прибыли, который гарантировано получит инвестор. На его основании инвестор уже сам принимает решение об эффективности запуска такого проекта, сравнив гарантированный уровень дохода со своими ожиданиями;

- показатель окупаемости (DPP) дает представление о сроках, когда проект сможет выйти на стадию самоокупаемости.

Источники: http://human.snauka.ru/2016/02/14132, http://studopedia.ru/20_98833_faktor-vremeni-v-investitsionnom-protsesse-potoki-platezhey-i-metodi-ih-otsenki.html, http://tv-bis.ru/prognoz-i-otsenka-investitsiy/160-uchet-faktora-vremeni-pri-otsenke-effektivnosti-investitsiy.html