Инвестиционная деятельность США

В настоящий момент США сохраняют лидирующие позиции в международном движении капитала, как по экспорту прямых инвестиций, так и по их импорту.

Прямые иностранные инвестиции (ПИИ) – это форма участия иностранного капитала в реализации инвестиционных проектов на территории государства-реципиента, которая представляет собой долгосрочные капиталовложения иностранного инвестора в производственные, торговые и иные коммерческие предприятия с целью получения прибыли. США находятся на втором месте по уровню прямых иностранных инвестиций (294 971 млн долларов в 2015 году).

География прямых американских инвестиций весьма обширная, охватывающая 190 стран и территорий. Однако основной сферой приложения прямых капиталовложений США остаются развитые государства, на приходится до 71,9% всех зарубежных инвестиций США. Крупнейшие реципиенты американских инвестиций – Великобритания, Канада, Нидерланды, Австралия, Германия, Япония и Швейцария. На страны Европейского Союза приходится 1123 миллиардов долларов, или 47,1% всех прямых инвестиций США за рубежом[1 2] .

Крупнейшие реципиенты инвестиций США

Следует также отметить, что в своих планах дальнейшей глобализации бизнеса американские ТНК (компании, владеющие производственными подразделениями в нескольких странах) проявляют значительный интерес к инвестиционному сотрудничеству не только с крупными, высокоразвитыми государствами, но со среднеразвитыми странами Западной Европы и Ближнего Востока (такими, в частности, как Ирландия, Испания, Португалия, Израиль).

Большое значение для американских инвесторов имеет наличие развитой инфраструктуры, существование широкой маркетинговой сети, таких «невидимых» факторов, как лояльное отношение к росту капитала физических и юридических лиц, предпринимательская этика, активная инновационная деятельность.

Доля развивающихся стран составляет 26,5% всех зарубежных инвестиций США. По этому показателю США также занимают лидирующие показатели среди развитых стран – ведущих экспортеров капитала, в общем объеме накопленных зарубежных инвестиций которых удельный вес развивающихся стран составляет 18-22%.

В настоящее время страны Центральной и Восточной Европы, включая Россию и другие страны-члены СНГ, занимают скромное место в международном инвестиционном процессе. Общий объем накопленных прямых инвестиций США в этом регионе, по данным американской статистики, составил 36,7 миллиардов долларов, или 1,5% всех иностранных инвестиций США. При этом большая часть американских инвестиций сосредоточена в России, Польше, Казахстане, Венгрии и Чехии.

Слабая активность американского капитала в этих странах объясняется, в частности, отсутствием благоприятного инвестиционного климата: наличием устаревшего производственного оборудования, отсутствием стабильной законодательной базы, обеспечивающей эффективную защиту интересов инвесторов, незначительными объемами внутреннего рынка.

Наибольший объем американских инвестиций сосредоточен в обрабатывающей промышленности таких развитых государств, как Канада, Великобритания, Нидерланды, Франция и Германия. Основными получателями инвестиций США в обрабатывающую промышленность в группе развивающихся стран являются Мексика, Бразилия, Сингапур, Венесуэла, Тайвань и Малайзия.

Инвестиции США в обрабатывающую промышленность

Американские инвестиции в добывающие отрасли экономики зарубежных стран в последние два десятилетия резко сократились, за исключением нефтяной промышленности. Их доля в общем объеме прямых зарубежных инвестиций США составила 5,7%, или 136,1 миллиардов долларов, в том числе в нефтяную промышленность было вложено 97,7 миллиардов. Основные капиталовложения США в добывающие отрасли приходились на развитые страны: Канаду (38 млрд. долл.), Австралию (10,6 млрд.), Великобританию (7,6 млрд.) и Нидерланды (3,4 млрд. долл.). Все большую роль в планах корпораций стала играть Россия, в добывающие отрасли которой, главным образом в нефтяную промышленность, было вложено около 7 миллиардов долларов.

В целом нельзя не отметить сохраняющуюся дифференциацию в зарубежной деятельности американского капитала, направленную на участие в самых разнообразных отраслях экономики – от традиционных до новейших. Этот процесс накладывает отпечаток на всю инвестиционную деятельность американских компаний за рубежом, что проявляется в более масштабном и комплексном характере их операций, в модернизации традиционных и применении различных новых форм и методов этой деятельности.

Уже в 2004 году на контролируемых американским капиталом зарубежных предприятиях было занято около 11 миллионов человек, активы зарубежных компаний США превышали 6,8 триллионов долларов, а доход этих предприятий составлял 209,3 миллиардов долларов. Американские прямые инвестиции, вкладываемые в реальный сектор экономики принимающих стран на длительный срок, оказывали положительное влияние на воспроизводственный процесс этих стран, развитие экономики и создание новых рабочих мест. Увеличение масштабов инвестиционного процесса, отраслевая и географическая диверсификация зарубежных инвестиций, использование новых организационных форм и методов превращает американские компании в глобальных хозяйствующие субъекты, определяющих направление развития различных сегментов мирового хозяйства.

Являясь крупнейшим экспортером капитала, США также занимают лидирующие позиции в мире, как импортеры прямых иностранных инвестиций. Приток ПИИ в американскую экономику в 2015, по данным ЮНКТАД, составил 384 миллиардов долларов.

Роль США как ведущего реципиента ПИИ объясняется высоким уровнем экономического развития, большой ёмкостью и совершенством внутреннего рынка, а также открытостью для иностранных инвесторов. По прогнозу британского исследовательского агентства Economist Intelligence Unit, США еще долгие годы будут оставаться главным направлением для прямых зарубежных инвестиций в мире.

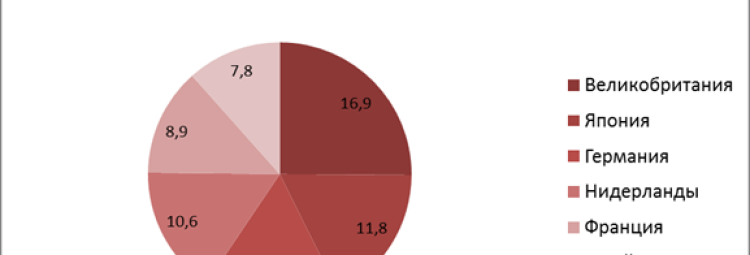

На американском рынке действует капитал из более 90 иностранных государств, однако ведущие позиции принадлежат инвестициям из небольшой группы развитых стран. Крупнейшими иностранными инвесторами в США, являются Великобритания, Япония, Германия, Нидерланды, Франция и Швейцария.

Рисунок 1. Крупнейшие иностранные инвесторы в США

Инвестиции иностранных компаний стали неотъемлемой частью воспроизводственного процесса США. Так, более 10% ВВП США создается при участии иностранного капитала. Активы обрабатывающей промышленности США сегодня на 12% принадлежат иностранцам, при этом в отдельных отраслях обрабатывающей промышленности иностранные компании производят 20-25% всего объема выпускаемой продукции. Увеличение притока иностранного капитала в США, которое приводит к расширению его влияния на американскую экономику, свидетельствует о растущей экономической и финансовой глобализации, происходящей в мире.

Можно сделать вывод, что США занимают ведущие позиции в мировой экономической системе и в значительной мере определяют распределение инвестиционных ресурсов в мире, как через прямой экспорт капитала, так и косвенным путем – через вложения контролируемых американским капиталом ТНК, расположенных в Западной Европе, Канаде и других странах.

Источники инвестиций в реальный сектор экономики

Главная > Реферат >Банковское дело

Решения об оказании государственной поддержки принимается Комиссией по инвестиционным конкурсам при Министерстве экономического развития и торговли РФ. Размер государственной поддержки устанавливается в зависимости от категории проекта и не может превышать соответственно 50, 40, 30 и 20 % заемных средств.

Затем уже это решение направляется в Министверство Финансов РФ, где его предусматривают в проекте федерального бюджета на следующий финансовый год. После этого инвестор выбирает форму оказания поддержки (предоставление средств на возвратной основе, на условиях закрепления в государственной собственности части акций создаваемых акционерных обществ, либо в форме предоставления государственных гарантий).

Финансирование в рамках целевых программ.

Федеральные целевые программы и межгосударственные целевые программы, в осуществлении которых участвует Российская Федерация, являются эффективным инструментом финансирования инвестиционных проектов.

Утвержденные целевые программы могут осуществляться за счет:

средств федерального бюджета и средств бюджетов субъектов РФ;

внебюджетных средств (взносы участников реализации программ; целевые отчисления от прибыли предприятий, заинтересованных в осуществлении программ; кредиты банков, средства фондов и общественных объединений, заинтересованных в реализации программ и другие поступления);

специальных фондов, специально создаваемых для осуществления целевых программ. Источниками специальных фондов являются: прибыль, остающаяся в распоряжении предприятий и организаций, средства бюджетов субъектов РФ, средства внебюджетных фондов федеральных органов исполнительной власти;

средств иностранных инвесторов. Иностранные инвесторы могут финансировать целевые программы на основе долевого участия. Привлечение иностранного капитала к реализации программных мероприятий осуществляется в соответствии с законодательством об иностранных инвестициях;

кредитов. Источником финансирования целевых программ могут являться инвестиционные и конверсионные кредиты, а также целевые кредиты банков под государственные кредиты. Оформление и предоставление государственных гарантий на выдачу кредита осуществляет Минфин РФ. Государственные гарантии выдаются коммерческим банкам под конкретные объекты программных мероприятий.

Финансирование проектов в рамках государственных внешних заимствований.

Государственным внешними заимствованиями РФ являются привлекаемые из иностранных источников (иностранных государств, их юридических лиц и международных организаций) кредиты (займы), по которым возникают государственные финансовые обязательства РФ как заемщика финансовых средств или гаранта погашения таких кредитов (займов) другими заемщиками. Государственные внешние заимствования России формируют ее государственный внешний долг.

В данном пункте особую роль необходимо отдать Пенсионному фонду России, где аккумулируются огромные свободные денежные средства для финансирования инвестиций в реальный сектор. 8 сентября 2003 г. принято постановление Правительства 7 , которое утверждает страховой тариф по обязательному страхованию ответственности специализированного депозитария перед Пенсионным фондом Российской Федерации и управляющими компаниями за нарушение соответствующего договора об оказании услуг специализированного депозитария для срока страхования 1 год — в размере 1 процента от страховой суммы и страховой тариф по обязательному страхованию ответственности управляющих компаний перед Пенсионным фондом за нарушение договора доверительного управления средствами пенсионных накоплений для срока страхования 1 год — в размере 1 процента от страховой суммы. Это укрепило правовую базу обеспечения финансирования и снижения риска неплатежей, дало возможность для более крупного долгосрочного финансирования.

Средства, предоставляемые иностранными инвесторами в форме кредитов, займов, взносов в уставные (складочные) капиталы российских предприятий.

Предприятия нашей страны привлекают иностранный капитал, в основном, форме прямых и портфельных инвестиций, в виде ссудных капиталовложений и путем размещения облигационных займов на международном рынке капиталов.

В данном случае нас интересует прямая форма иностранных инвестиций, как долгосрочный источник финансирования реальных проектов.

К прямым инвестициям, по методологии Госкомстата, относят инвестиции юридических или физических лиц, полностью владеющих предприятием или контролирующих не менее 10% уставного капитала предприятия. Прямые иностранные инвестиции (ПИИ) считаются наиболее устойчивыми к колебаниям на финансовых рынках, наиболее привлекательными для обеспечения экономического роста.

Чаще всего встречается такое определение ПИИ: Прямые иностранные инвестиции – капиталовложения иностранных инвесторов в производство или активы, предоставляющие им полный контроль над деятельностью предприятия.

Прямые инвестиции делятся на две группы:

1) капитальные трансконтинентальные вложения, обусловленные возможными лучшими условиями рынка, то есть тогда, когда существует возможность поставлять товары с нового производственного комплекса непосредственно на рынок данной страны (континента);

2) транснациональные вложения- прямые вложения, часто в соседней стране.

Черты, характерные для прямых инвестиций:

при прямых зарубежных инвестициях инвесторы, как правило, лишаются возможности быстрого ухода с рынка;

большая степень риска и большая сумма, чем при портфельных инвестициях;

более высокий срок капиталовложений, они более предпочтительны для стран-импортеров иностранного капитала.

Прямые зарубежные инвестиции направляются в принимающие страны двумя путями:

организация новых предприятий;

скупка или поглощение уже существующих компаний. 8

Основными способами привлечения прямых иностранных вложений в экономику России являются:

привлечение иностранного капитала в предпринимательской форме путём создания совместных предприятий (в том числе — путем продажи зарубежным инвесторам крупных пакетов акций российских акционерных обществ);

регистрация на территории России предприятий, полностью принадлежащих иностранному капиталу;

привлечение иностранного капитала на основе концессий или соглашений о разделе продукции;

создание свободных экономических зон (СЭЗ), направленное на активное привлечение зарубежных инвесторов в определенные регионы страны.

На конец июня 2003 г. накопленный иностранный капитал в экономике России составил 48.3 млрд. долларов США, что на 26.7% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции — 50.9% (на конец июня 2002 г. — 47.5%), доля прямых инвестиций — 46.7% (48.7%), портфельных — 2.4% (3.8 процента). Таким образом, подтверждается тенденция сокращения удельного веса прямых и увеличения удельного веса прочих инвестиций в российской экономике.

Основные страны-инвесторы, постоянно осуществляющие значительные инвестиции в российскую экономику — Германия, США, Кипр, Великобритания, Франция, Нидерланды.

В I полугодии 2003 г. в экономику России поступило 12.7 млрд. долл. США иностранных инвестиций, или на 51.3% больше, чем в I полугодии 2002 года. Общий объем прямых иностранных инвестиций, поступивших в I полугодии 2003 г., по видам характеризуется следующими данными (табл.3):

I полугодие 2003 г.

I полугодие 2002г. в % к

I полугодию 2002г.

I полугодию 2001г.

взносы в капитал

кредиты, полученные

от зарубежных совла-

дельцев организаций

прочие прямые

инвестиции

Источник: отчет Минэкономразвития и Госкомстата России за I полугодие 2003 года

По итогам первого полугодия 2003 года наибольший объем поступивших иностранных инвестиций пришелся на торговлю и общественное питание (44.9%), в том числе на внешнюю торговлю (28.9%), промышленность (34.2%), общую коммерческую деятельность по обеспечению функционирования рынка — 8.5% и связь (4.3 процента).

В промышленности наиболее привлекательными для иностранных инвесторов были следующие отрасли: цветная металлургия (9.3%), топливная промышленность (8.3%), в том числе нефтедобывающая промышленность (7.7%), черная металлургия (5.7%) и пищевая промышленность (3.5 процента).

Растущий интерес иностранных инвесторов к сфере услуг свидетельствует о смещении приоритетов инвесторов от сырьевого сектора экономики России к другим отраслям промышленности.

Таким образом, были рассмотрены основные виды источников, используемые в России для финансирования реальных инвестиций. Важно отметить, что главным источником инвестиций в основной капитал в I полугодии 2003 г. являлись привлеченные средства предприятий и организаций, их удельный вес в общих объемах инвестиций возрос на 5.1 процентного пункта (с 48.4% до 53.5%). Указанный рост произошел за счет повышения доли кредитов банков, заемных средств других организаций, прочих привлеченных средств и средств вышестоящих организаций, при снижении доли собственных средств на 5.1 процентного пункта. Частично снижение собственных средств было компенсировано увеличением амортизации на 0.4 процентного пункта.

Для того чтобы эффективно наладить инвестиционную деятельность (для старта операционной деятельности), предприятию в первую очередь необходимо начать с оценки необходимого количества инвестиционных ресурсов и проанализировать все возможные источники их формирования.

4. Методы расчета общего объема инвестиционных ресурсов. Факторы, влияющие на выбор источников финансирования реальных инвестиций.

Первоначальным этапом при формировании инвестиционных ресурсов является определения общего их объема для осуществления инвестиционной деятельности. В общей системе расчетов необходимого их объема наибольшую сложность представляет определение потребности в них при реализации реального инвестиционного проекта создания нового предприятия.

Недостаточный объем формирования инвестиционных ресурсов на этом этапе удлиняет период создания и освоения производственных мощностей нового предприятия, а в ряде случаев вообще блокирует возможность осуществления операционной деятельности. В то же время избыточный объем формируемых инвестиционных ресурсов приводит к последующему их неэффективному использованию. В связи с изложенным, определение общей потребности в инвестиционных ресурсах носит оптимизационных характер, то есть этот процесс представляет собой расчет реально необходимого объема финансовых средств, которые могу быть использованы на первоначальном этапе инвестиционного проекта.

Оптимизация общей потребности в инвестиционных ресурсах достигается различными методами, основными из них являются: балансовый метод, метод аналогий и метод удельной капиталоемкости.

1) Балансовый метод оптимизации общей потребности в инвестиционных ресурсах основывается на определении необходимой суммы активов, позволяющих новому предприятию начать хозяйственную деятельность. Этот метод расчетов исходит из балансового алгоритма: общая сумма активов создаваемого предприятия равна общей сумме инвестируемого в него капитала. По данному методу расчеты выдуться отдельно по оборотным и по внеоборотных активам. Следуя этой логике, расчет потребности инвестиционных ресурсов проводится в разрезе следующих видов активов:

запасов товарно-материальных ценностей, обеспечивающих операционную деятельность предприятия;

прочих видов активов.

В соответствии в особенностями создания предприятия расчет ведется в трех вариантах:

минимально необходимая сумма активов, позволяющая начать хозяйственную деятельность;

необходимая сумма активов, позволяющая начать хозяйственную деятельность достаточными размерами страховых запасов по основным видам оборотных средств (материальным и денежным)

максимальная сумма активов, позволяющая приобрести в собственность все используемые основные средства и необходимее нематериальные активы, также создать достаточные размеры страховых запасов.

2) Метод аналогий основан на установлении объема используемого капитала на предприятиях аналогах. Предприятие-аналог для осуществления такой оценки подбирается с учетом его отраслевой принадлежности, региона размещения, размера, используемой технологии, начальной стадии жизненного цикла и ряда других факторов. Данный метод отличается сложностью подбора предприятий-аналогов, сходных по всем значимым параметрам, формирующим объем инвестируемого капитала.

3) Метод удельной капиталоемкости является наиболее простым, однако позволяет получить наименее точный результат. Этот расчет основан на использовании показателя «капиталоемкость продукции», который дает представление о том, какой размер капитала используется в рассечете на единицу произведенной (реализованной) продукции. Он рассчитывается в разрезе отраслей и подотраслей экономики путем деления общей суммы используемого капитала (собственного и заемного) на общий объем произведенной (реализованной) продукции. При этом общая сумма используемого капитала определяется как средняя в рассматриваемом периоде. Естественно, в связи с тем, что этот метод увязан с продукций, он неизбежно подпадает под влияние самых разных факторов (стадия жизненного цикла предприятия, прогрессивность используемого оборудования, степень физического износа оборудования), а значит, носит приблизительный характер.

Этот метод можно выразить в формуле: ИРн = Кп * ОР + ПРк,

где ИРн – общая потребность в инвестиционных ресурсах, для создания нового предприятия; Кп – показатель капиталоемкости предприятия (среднеотраслевой или аналоговый); ОР планируемый среднегодовой объем производства продукции; ПРк – предстартовые расходы и другие единовременные затраты капитала, связанные с созданием нового предприятия.

Данный метод хорош тем, что он автоматически задает показатели капиталоотдачи (эффекта инвестиций) предприятия на стадии его функционирования.

После того, как будет определена сумма необходимых инвестиционных ресурсов, крайне важно оценить все возможные источники формирования этих ресурсов, где важную роль играют следующие факторы:

Организационно-правовая форма создаваемого предприятия. Этот фактор определяет в первую очередь формы привлечения собственного инвестиционного капитала путем непосредственного его вложения инвесторами в уставной фонд или его привлечения открытой или закрытой подпиской на акции.

Отраслевые особенности операционной деятельности предприятия. Характер этих особенностей определяет структуру активов предприятия, их ликвидность. Предприятия с высоким уровнем фондоемкости производства продукции в силу высокой доли внеоборотных активов имеют обычно низкий кредитный рейтинг и вынуждены ориентироваться при формировании инвестиционных на собственные источники их привлечения. Также отраслевые особенности определяют продолжительность операционного цикла, чем он ниже, тем в большей степени могут быть использованы заемные инвестиционные ресурсы, привлекаемые из разных источников.

Стоимость капитала, привлекаемого из различных источников. В целом стоимость заемного капитала, привлекаемого из различных источников, обычно ниже, чем стоимость собственного капитала. Однако в разрезе отдельных источников привлечения заемных инвестиционных ресурсов стоимость капитала существенно колеблется в зависимости от ожидаемого рейтинга кредитоспособности создаваемого предприятия, формы обеспечения кредита и ряда других условий.

Свобода выбора источников финансирования. Не все из источников, рассмотренных раннее, доступны для отдельных создаваемых предприятий. Так, на средства государственных и местных бюджетов могут рассчитывать лишь отдельные наиболее значимые общегосударственные и коммунальные предприятия. Это же относится и к возможностям получения предприятием целевых льготных государственных кредитов, безвозмездного финансирования предприятий со стороны негосударственных финансовых фондов и институтов.

Конъюнктура рынка капитала. В зависимости от состояния этой конъюнктуры возрастает или снижается стоимость заемного капитала, привлекаемого их различных источников.

Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль или намечаемого использования создаваемым предприятием налоговых льгот по прибыли, разница в стоимости привлекаемого в инвестиционных целях собственного и заемного капитала снижается. При высокой же ставки налога на прибыль, повышается эффективность использования заемных источников.

Мера принимаемого учредителями риска при формировании инвестиционных ресурсов. Неприятие высоких уровней рисков формирует консервативный подход учредителей к финансированию создания нового предприятия, при котором его основу составляет собственный капитал. И наоборот при агрессивном подходе используется заемный капитал в максимально возможном размере, невзирая на высокие риски.

Задаваемый уровень концентрации собственного капитала для обеспечения требуемого уровня финансового контроля. Этот фактор определяет обычно пропорции формирования собственного капитала в акционерном обществе. Он характеризует пропорции в объеме подписки на акции, приобретаемые его учредителями и прочими инвесторами (акционерами).

Учет перечисленных факторов позволяет целенаправленно избирать схему финансирования и структуру источников привлечения капитала при создании предприятия.

После всего приведенного выше подтверждается тезис о значимости определения источников финансирования реальных инвестиций для руководства предприятий и страны в целом. Ведь экономическая модернизация возможна в том случае, когда идет эффективное исполнение реальных проектов, организована поддержка государства непривлекательных для инвесторов, но необходимых для общества сфер экономики.

Несмотря на то, что за рубежом накоплена богатая техника и практика осуществления финансировании реальных инвестиций, в нашей стране эти механизмы еще в зачаточном состоянии. Причины тому все то же слабое законодательство, неразвитая банковская система, непрозрачный характер работы централизованных и децентрализованных фондов. А злополучная коррумпированность власти ведет к субъективному распределению инвестиционных ресурсов.

В данном случае стоит сказать, что были попытки (на уровне Республики Саха велись разработки такой программы в 1998-2003 гг.) создать специальный гарантийный фонд, который осуществлял бы финансирование инвестиций путем залога имущества инвестируемого лица за существенно низкую стоимость предоставляемого капитала. Это принципиально отличается от всех иных видов финансирования, и дешевле на несколько раз банковского кредита (ипотеки). Но программа была отклонена Правительством РФ.

Далее. Пенсионный Фонд (и иные аналоговые) во многих развитых странах используется как эффективный инструмент финансирования долгосрочных реальных инвестиций, здесь его ресурсы практически неограниченны. В нашей стране не всегда понятен расчет сбора средств Пенсионным Фондом, не говоря уже о политике их использования .

Хотя идет процесс создания государственных централизованных фондов поддержки реальных проектов, все же инвесторам приходится больше рассчитывать на свои силы. Здесь нужно упоминать и об иностранных инвестициях. Несмотря на то, что Россия, как потенциальный объект инвестирования, вышла на 8 место в 2003 году, опередив даже Китай, заметного увеличение иностранных инвестиций не наблюдается, это связано с тем, что после кризиса 1998 года, в 2001 году наблюдался спад производства. То есть, те сырьевые отрасли которые выиграли на скачке курса доллара, сейчас опять набирают очки по статье долгов.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

Бланк И.А., «Основы инвестиционного менеджмента» М., Ника-Центр, 2001

Бланк И.А. «Основы финансового менеджмента» М., Ника-Центр, 2001

Бланк И.А. «Управление формированием капитала» М., Ника-Центр, 2001

Бочаров В.В., «Инвестиции. Инвестиционный портфель. Источники финансирования. Выбор стратегии», С.-П., «Питер, 2003

Видяпин В.И., Журавлева Г.П., «Экономическая теория (политэкономия)», М., Российская экономическая академия, 2000

Волков И.М., Грачева М.В., «Проектный анализ: финансовый аспект», М., Теис, 2000

Деева А.А., «Инвестиции», М., «Экзамен», 2004

Кикоть И.И., «Финансирование и кредитование инвестиций», Минск, «Вышэйшая школа», 2003

Налоговый Кодекс РФ

Сергеев И.В, Вертенникова И.И., Яновский В.В., «Организация и финансирование инвестиций», М., «Финансы и статистика», 2003

Федеральный закон от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»

Федеральный закон от 9 июля 1999 г. N 160-ФЗ «Об иностранных инвестициях в Российской Федерации»

Шарп У.Ф., Александер Г.Д., Бейли Д.В. Инвестиции/ Пер. с англ. М., Инфра-М, 1997

2 Шарп У.Ф., Александер Г.Д., Бейли Д.В. Инвестиции/ Пер. с англ. М.: Инфра-М, 1997.С.1

3 Утвержден приказом Минфина РФ от 30.03.01 № 26н

4 «О реализации некоторых вопросов соглашения о взаимоотношениях Правительства РФ с Центросоюзом РФ» от 02.07.94 № 760; «Положение о фонде развития потребительской кооперации» от 04.07.94 г. (в ред. Постановления № 74 от15.12.94) № 37, соответственно

5 «Вопросы потребительской кооперации» от 24.01.94 № 24

6 Указ президента «О частных инвестициях в РФ» от 17.09.94 (в ред. 16.04.96) № 1928; постановление Правительства «О порядке размещения централизованных инвестиционных ресурс на конкурсной основе» от 22.06.94 № 744

7 № 560 «Об утверждении страховых тарифов по обязательному страхованию ответственности специализированного депозитария и управляющих компаний, их структуры и порядка их применения при определении размера страховой премии по договору обязательного страхования ответственности».

8 Камински M. Прямые иностранные инвестиции // Финансы и кредит.- № 5.

РЕАЛЬНЫЙ СЕКТОР РОССИИ И США — 2:1

Да, тут вдруг все, как будто проснувшись, начали постить вот эту картинку:

Разрыв шаблона. Оказывается, «самая-самая экономика мира» по сути вообще не производит ничего, кроме воздухотрясения. Если сложить всё реальное производство, то получается 18% от ВВП. То есть только каждый шестой гражданин отправляясь на работу производит какую-то минимально полезную вещь, которую можно подержать в руках. Остальные — рот закрыли — рабочее место прибрано.

Удивительная структура. Где строительство (физическое, выраженное квадратными метрами, тоннами бетона, кирпича, кубометрами выбранного грунта) — 4%. А продажа и аренда сего построенного — 13% ВВП, то есть сравнимо с вообще всей сферой материального производства. Пришли, попи@дели, бумажки подписали — ВВП на 13% вырос. Проектировали-копали-строили, уе@ались все — всего на 4%. Расскажите мне уже про мощь производства Омериги. Пра кампутеры и мега-шаттлы. Мелкоскоп дать? Иначе не рассмотрите.

Ну, понятно, тут нам скажут: «На себя посмотрите! Бензоколонка. «. Смотрим, чо:

35% реального производства против 18%. И добыча полезных ископаемых — только 9% (вообще всех), а не как нас тут уверяю, что «Всё только на нефти и газе. «. Можете даже откинуть, если так заело. будет 26 против 16 омериканских. Кто тут «бензоколонка», э?

Думаете, США сильное исключение? Да вот, пожалуйста, структура ВВП других стран:

Опять Россия в реальном производстве в лидерах. Тогда как остальные больше всего производят воздух. И не надо мне про то, что «Они же всё равно больше в денежном выражении!». Факт в том, что у нас минимум каждый третий человек отправляясь на работу — что-то таки делает. Производит картошку, болты, придумывает проект домика или запускает «Протон». А у них — дай бог если один из пяти. Все остальные только жрут и торгуют просроченной тушонкой по цепочке — пять раз друг другу перепродали — вот и ВВП до небес. Тушонку ту завезли опять из Кетая. Или России, там. Ибо сами не производят.

Можно сколь угодно усираться, что «Зато то, что оне производят — это ого-го! Хай тек!». Толку-то. Жрёте вы не хайтек. И жопу заворачиваете во вполне обыкновенное. И весь вопрос — а есть ли у вас чем жопу обогреть в каком-то физическом виде. И оказывается, что нет. Американцы, запустив хайтечный Фалькон за невообразимую цену бесполезного поделия резко подняв «экспорт хайтека» (ничего другого-то им экспортировать нечего) сами при этом ходят одетые-обутые в китайское, считают на тайваньских кампутерах, а ракета их из матерьялов сделанных в России или Африке. Случись чего, и мир проживёт как-нить без Фалькона, чо уж. На «Протонах» летать в космос будет. А вот чем жопы прикрывать будут омериканцы — непонятно. Ибо сами они уже ничего не производят и забыли как это. Впрочем, подобная метаморфоза не может не повлиять и на хай-тек. Американцы стремительно теряют позиции и в хай-теке:

Ага, за 10 лет съехали с 30% до 12. Причём это — экспорт, а не производство. То, что они могут толкнуть на мировой рынок вообще. И этого «чего можно толкнуть» у них — всё меньше.

Подводя итог. Сами США ни@уя не производят, кроме воздуха и резанной бумаги. При этом хочут кушать как не в себя. Раньше они отчасти сие покрывали небольшим, но очень дорогим хайтеком. Торговали Боингами, а в обратку получали штаны, биг-мак и китайские игрушки. Нонеча же они и Боинги не особо. Разучились. Штаны и биг-маки им нужны при этом не меньше. Единственно чем они компенсируют всё более падающее в пропасть торговое сальдо — долгами и резанной бумагой. Закрой им импортную калитку — они через месяц останутся без штанов, ибо вообще не знают, что это такое — работать и производить. В отличие от тех же нас. Кои всё же чего-то производим сами, и хоть каждый третий знает — как это. Кстати, именно потому эти ваши санкции и не работают. Ибо пусть и хуже, но сыр, ватные штаны и паровоз мы сами слепим как-нибудь. Ибо есть кому и на чём. В отличие от США. Которые не умеют, не знают, и просто некому. Да и не из чего — шахты закрыты. Ну а идиотики могут продолжать кричать про бензоколонку, порватую в клочья экономику Рашки и прочие любимые мантры. Собака лает, караван идёт.

ЗЫ Кстате, есть идея, как резко увеличить экспорт высокотехнологичной продукции из России, если это так кому-то жопу жжот — вывозить что-то хай-течное. Вот давайте возьмём, и резко экспортируем весь запас ракет внезапно, а? Доставка потребителям своим ходом. Высокотехнологично, и процент высокотехнологичного экспорта сразу к 99% скакнёт! Можно экспортировать хоть в США, да хоть и в Укрию. Тоже неплохо, я думае.

Оригинал взят у

Источники: http://lektsii.org/6-71504.html, http://works.doklad.ru/view/QyN385Fp_BU/6.html, http://anti-pov.livejournal.com/141789.html