Оценка инвестиционных проектов: маркетинговые и финансовые инструменты

ФИНАНСОВЫЕ КРИТЕРИИ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Состав показателей и примеры анализа отдельных коэффициентов

- Финансовая математика: стоимость денег во времени. Понятия наращивания и дисконтирования

- Статические методы: метод анализа затрат, метод анализа прибыли, метод анализа рентабельности

- Роль денежного потока в принятии стратегических решений. Первоначальные инвестиции, ежегодный поток, потребность в оборотном капитале. Анализ и оценка решений по текущим капиталовложениям в основные фонды внутри компании. Популярные ошибки в практике финансовой оценки проекта

- Практикум: «Моделирование денежного потока проекта»

- Динамические методы: метод чистой приведенной стоимости (NPV); дисконтированный метод окупаемости проекта (PP); метод индекса прибыльности (PI); метод внутренней нормы доходности (IRR), метод модифицированной нормы доходности(MIRR)

- Практикум:»Варианты комбинации критериев оценки инвестиционного проекта»

- Практикум: «Оценка решений по покупке основных средств»

Анализ и оценка рисков проекта. Оценка эффективности инвестиционных решений в условиях неопределенности

- Принятие инвестиционных решений в условиях риска и неопределенности

- Определение критериев риска. Матрица рисков

- Качественный и количественный анализ риска проекта

- Традиционные методы измерения риска: метод моделирования Монте-Карло, анализ чувствительности, анализ сценариев проекта

НЕФИНАНСОВЫЕ ИНСТРУМЕНТЫ ОЦЕНКИ ПРИВЛЕКАТЕЛЬНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

- Портфельный анализ.Оценка продуктового портфеля компании. Постановка целей в области увеличения продаж и в области увеличения прибыльности.Правила управления инвестициями в рамках существующего портфеля

- Почему важно анализировать не только свой рынок? Процессно-ориентированный (модель XEROX) и предметно-ориентированный подходы (модель DEC)

- Оценка перспектив нового продукта на рынке. Оценка емкости рынка и рыночного потенциала. Оценка возможной доли на рынке нового продукта. Метод Пэкхема. Поиск и создание новых рыночных сегментов. Модель «четырех действий». GAP-анализ проекта. Источники роста компании: существующий бизнес, новые продукты, новые рынки, диверсификация. Оценка привлекательности новых рынков с точки зрения увеличения продаж и с точки зрения увеличения прибыли. Определение оптимального бюджета на маркетинг. Оценка эффективности маркетинга

- Презентация проекта. Рекомендуемая структура презентации инвестиционного проекта. Возможные вопросы инвестора в ходе презентации проекта

Финансовые инструменты оценка проекта инвестиции

Оценка инвестиционных качеств финансовых инструментов инвестирования по показателям уровня доходности, риска и взаимной ковариации [c.356]

Оценка инвестиционных качеств финансовых инструментов инвестирования по показателям уровня доходности, риска и взаимной ковариации. В соответствии с положениями современной портфельной теории эти показатели являются наиболее существенными характеристиками инвестиционных качеств финансовых инструментов инвестирования. [c.357]

Оценка инвестиционных качеств финансовых инструментов проводится по критериям [c.134]

Оценка инвестиционных качеств финансовых инструментов Инвестиции в финансовые инструменты — сравнительно новое явление в практике деятельности отечественных предприятий в последние годы. До перехода на рыночные методы хозяйствования предприятия осуществляли в основном капитальные вложения в основные средства, вкладывали средства в нематериальные активы и оборотные средства финансовые инвестиции в ценные бумаги не могли существовать, так как не было рынка ценных бумаг. [c.236]

Управление финансовыми инвестициями. В процессе реализации этой функции определяются цели финансового инвестирования осуществляется оценка инвестиционных качеств отдельных финансовых инструментов инвестирования и отбор наиболее эффективных из них формируется портфель финансовых инвестиций по критериям уровня его доходности, риска и ликвидности проводится своевременная реструктуризация этого портфеля. [c.62]

Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов основным показателем оценки выступает уровень их доходности, риска и ликвидности. В процессе оценки подробно исследуются факторы, определяющие инвестиционные качества различных видов финансовых инструментов инвестирования — акций, облигаций, депозитных вкладов в коммерческих банках и т.п. В системе такого анализа получают отражение оценка инвестиционной привлекательности отраслей экономики и регионов страны, в которой осуществляет свою хозяйственную деятельность тот или иной эмитент ценных бумаг. Важную роль в процессе оценки играет также характер обращения тех или иных финансовых инструментов инвестирования на организованном и неорганизованном инвестиционном рынке. [c.305]

В процессе осуществления финансового инвестирования во всех его формах одной из важнейших задач является оценка инвестиционных качеств отдельных финансовых инструментов, обращающихся на рынке. [c.306]

Выше были рассмотрены общие особенности фондовых инструментов, определяющие их инвестиционные качества в соответствии с приведенной классификацией. Вместе с тем, главной задачей в процессе финансового инвестирования является оценка инвестиционных качеств конкретных видов ценных бумаг, обращающихся на фондовом рынке. Такая оценка дифференцируется по основным видам ценных бумаг — акциям, облигациям, депозитным (сберегательным) сертификатам и т.п. Рассмотрим основные параметры оценки инвестиционных качеств важнейших видов этих ценных бумаг. [c.310]

Оценка инвестиционных качеств различных финансовых инструментов, которые предполагается включить в состав портфеля [c.391]

В качестве оценки доходности инвестиций в предприятие рекомендуется брать значение рентабельности продаж или инвестиционного капитала. Какой из видов прибыли при этом использовать (балансовую или чистую), зависит от того, принимается ли значение рентабельности как абсолютная величина для расчета или для сравнения с другими финансовыми инструментами. В первом случае целесообразно использовать величину чистой прибыли. Во втором случае выбор зависит от того, учитывается ли налог при оценке доходности сравниваемого финансового инструмента. [c.60]

Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов основным показателем оценки выступает уровень их доходности. [c.376]

Оценка инвестиционных качеств отдельных видов финансовых инструментов инвестирования является предварительным этапом формирования портфеля. Она представляет собой процесс рассмотрения преимуществ и недостатков различных видов финансовых инструментов инвестирования с позиций конкретного инвестора исходя из целей сформированной им политики финансового инвестирования. Результатом этого этапа формирования портфеля является определение соотношения долевых и долговых финансовых инструментов инвестирования в портфеле, а в разрезе каждой из этих групп — доли отдельных Видов финансовых инструментов (акций, облигаций и т.п.). [c.387]

Экспертные оценки показывают, что эффективность финансовых вложений в ценные бумаги (доходность вложений) на 95 % определяется тем, в какие виды финансовых инструментов осуществляются вложения, на 4 % определяются выбором конкретной ценной бумаги и на 1 % определяются моментом (временем) приобретения ценных бумаг. Оптимальная величина различных ценных бумаг в портфеле по данным экспертов находится в диапазоне от 8 до 20 различных видов финансовых инструментов В инвестициях в финансовые инструменты в первую очередь важно получение дохода при стабильном уровне безопасности, а производственная специфика предприятия — эмитента важна так как производится оценка инвестиционных качеств выбираемого финансового инструмента [c.396]

Первым этапом в решении о выборе финансовых инвестиций является оценка инвестиционных качеств различных финансовых инструментов, что предполагает изучение следующих вопросов [c.333]

Необходимо особо отметить использование МСФО такой специфической категории оценки, как справедливая стоимость. Мы считаем уместным трактовать справедливую стоимость как оценку, наиболее адекватную цели представления пользователям достоверной информации. В различных ситуациях в качестве справедливой стоимости выступают различные виды приведенных ранее оценок, хотя обычно под справедливой стоимостью понимается рыночная цена. В МСФО дается следующее определение справедливой стоимости — сумма денежных средств, на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую сделку, независимыми друг от друга сторонами [1,с. 34]. Если первый вид оценки — фактическую стоимость приобретения, можно условно-обобщенно обозначить как цена покупки, а возможную цену продажи как цена продажи, подразумевая под ней прежде всего рыночную цену (справедливую стоимость), то следует отметить тенденцию к постепенному вытеснению цены покупки ценой продажи (справедливой стоимости). Международный стандарт 40 Инвестиционная собственность недавно впервые установил в качестве одного из двух вариантов отражения в отчетности нефинансовых (долгосрочных) активов модель учета по цене продажи (справедливой стоимости). Ранее такое требование выдвигалось только по отношению к финансовым активам (стандарт 39 Финансовые инструменты ). КМСФО полагает, что более широкое использование справедливой стоимости — путь для повышения достоверности информации финансовой отчетности и ее прозрачности. Российскими правилами ведения учета и составления отчетности не предусматривается использование дисконтированной стоимости и в них отсутствует такая категория, как справедливая стоимость. [c.30]

На практике оценка стоимости известных денежных потоков не всегда так проста, как в приведенном примере. Это связано с тем, что в реальной жизни обычно неизвестно, какую именно дисконтную ставку следует использовать в формуле вычисления, приведенной стоимости денежных поступлений. Как было отмечено в главе 2, рыночные процентные ставки различаются в зависимости от сроков погашения финансовых инструментов. На рис. 8.1 представлен график, отображающий кривую доходности (зависимость между доходностью облигаций примерно одинакового инвестиционного качества и сроками их погашения. — Прим. ред.) по облигациям Казначейства США. [c.140]

Прежде всего это использование векселя в качестве инвестиционного инструмента, аналога корпоративной облигации. После краха рынка ГКО вексель постепенно занял нишу основного финансового инструмента, и в настоящий момент обороты вексельного рынка, по некоторым оценкам, составляют около 75% от общего оборота на рынке рублевых долговых инструментов. Среднедневной оборот сделок с финансовыми векселями — около 5 млрд руб., что вполне достаточно для проведения операций любого масштаба. Кроме того, этот рынок информационно прозрачен , проблем получения реальных данных о текущих котировках тех или иных векселей не возникает, поэтому вероятность совершения сделок по нерыночным ценам невелика. [c.399]

Вместе с тем, финансовый потенциал подобных компаний остается невысоким. Совокупный объем финансовых средств инвестиционных фондов, которые могли бы быть направленными на проведение операций на фондовом рынке, составляют порядка 0,2 — 0,3 млн. долларов США. Из возможностей (технических) и резервных фондов страховых компаний в целом на цели инвестирования может быть направлено средств около 1,4 — 1,5 млн. долларов США. Поэтому, потенциально, страховые компании могут направить средства для инвестирования в фондовые инструменты в сумме около — 0,7 — 0,8 млн. долларов США. Поскольку институт негосударственных пенсионных фондов только развивается, то мы можем дать только прогнозную оценку финансовых возможностей их инвестирования на рынок ценных бумаг составит около — 9 — 10 млн. долларов США. Таким образом, в ближайшей перспективе институциональные инвесторы могут направлять, совокупно всего около 10-11 млн. долларов США. Учитывая небольшой объем фондового рынка Кыргызской Республики, данный ресурс может оказать решающее воздействие на темпы и качество развития рынка капиталов. [c.295]

Оценка эффективности отдельных финансовых инструментов

Оценка эффективности отдельных финансовых инструментов инвестирования осуществляется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в условиях финансового инвестирования имеет существенные отличительные особенности:

- 1. в сумме возвратного денежного потока отсутствует показатель амортизационных отчислений, так как финансовые инструменты не содержат в своем составе амортизируемых активов. Поэтому основу текущего возвратного денежного потока по финансовым инструментам инвестирования составляют суммы периодически выплачиваемых по ним процентов (на вклады в уставные фонды; на депозитные вклады в банках; по облигациям и другим долговым ценным бумагам) и дивидендов (по акциям и другим долевым ценным бумагам).

- 2. финансовые активы предприятия продаются (погашаются) в конце срока их использования предприятием (или в конце обусловленного фиксированного срока их обращения) по той цене, которая сложилась на них на момент продажи на финансовом рынке (или по заранее обусловленной фиксированной их сумме).

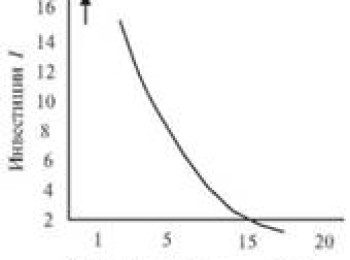

- 3. по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом уровня риска вложений в различные финансовые инструменты. Осторожный (или консервативный) инвестор предпочтет выбор финансовых инструментов с невысоким уровнем риска (а соответственно и с невысокой нормой инвестиционной прибыли), в то время как рисковый (или агрессивный) инвестор предпочтет выбор для инвестирования финансовых инструментов с высокой нормой инвестиционной прибыли (невзирая на высокий уровень риска по ним).

Модели оценки стоимости облигаций:

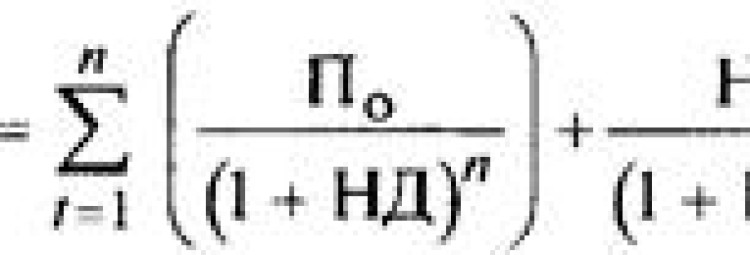

а) Базисная модель оценки стоимости облигаций или облигаций с периодической выплатой процентов

СОт — текущая рыночная стоимость облигации; По — ежегодная сумма процента по облигации (представляющая собой произведение ее номинала на объявленную ставку процента). Но — номинал облигации, подлежащей погашению в конце периода ее обращения; НД — норма текущей доходности по облигациям данного типа, используемая как дисконтная ставка при расчетах настоящей стоимости, выраженная десятичной дробью; n— число лет (или иных периодов), остающихся до погашения облигации.

Экономическое содержание заключается в том, что текущая рыночная стоимость облигации равна сумме всех процентных поступлений по ней за оставшийся период ее обращения и номинала, приведенных к настоящей стоимости по дисконтной ставке, соответствующей норме текущей доходности облигаций данного типа;

б) модель оценки стоимости облигации, реализуемой с дисконтом без выплаты процентов

Где СОд — реальная стоимость облигации, реализуемая с дисконтом без выплаты процентов; Но — номинал облигации, подлежащей погашению в конце периода ее обращения; НД — норма текущей доходности по облигациям данного типа, используемая как дисконтная ставка в расчетах настоящей стоимости, выраженная десятичной дробью;; n — число лет (или иных периодов), остающихся до погашения облигации.

Экономическое содержание данной модели состоит в том, что уровень ожидаемой доходности по облигациям без выплаты процентов представляет собой размер дисконтной ставки, по которой номинал облигации приводится к настоящей стоимости, приравненной к цене текущей котировки ее на фондовом рынке;

в) модель оценки текущей рыночной стоимости облигации с выплатой всей суммы процентов при погашении.

Где СОпк — текущая рыночная стоимость облигации с выплатой всей суммы процентов по ней при погашении; Но — номинал облигации, подлежащий погашению в конце периода ее обращения; Пк — сумма процента по облигации, которая предполагается к начислению при ее погашении по объявленной ставке; НД — норма текущей доходности по облигациям данного типа, используемая как дисконтная ставка в расчетах настоящей стоимости, выраженная десятичной дробью; n — число лет (или иных периодов), остающихся до погашения облигации.

Экономическое содержание данной модели состоит в том, что текущая рыночная стоимость облигации равна совокупным выплатам номинала и суммы процента при погашении, приведенным к настоящей стоимости по дисконтной ставке, равной норме текущей доходности по облигациям данного типа.

Модели оценки стоимости акций:

а) модель оценки текущей рыночной стоимости акции при ее использовании инвестором в течение неопределенного продолжительного периода.

Где САтн — рыночная стоимость акции, используемой неопределенное число лет; Да — сумма дивидендов, которую ожидает инвестор в n-ом периоде; НД — норма текущей доходности акций данного типа, используемая как дисконтная ставка в расчетах настоящей стоимости, выраженная десятичной дробью; n— число периодов, включенных в расчет. Экономическое содержание данной модели состоит в том, что текущая рыночная стоимость акции, используемой неопределенное число лет, представляет собой сумму дивидендов по отдельным периодам, приведенную к настоящей стоимости по дисконтной ставке, равной норме текущей доходности по ней;

б) модель оценки текущей рыночной стоимости акций при их использовании в течение заранее предусмотренного срока.

Где САто — текущая рыночная стоимость акции, используемой заранее предусмотренный период; Дn — сумма дивидендов, которую инвестор предполагает получить в n-ом периоде; ЦРа — прогнозируемая рыночная цена реализации акции в конце текущего периода ее использования; НД — норма текущей доходности акций данного типа, используемая как дисконтная ставка в расчетах настоящей стоимости, выраженная десятичной дробью; n — число периодов использования акции.

Экономическое содержание данной модели состоит в том, что текущая рыночная стоимость акции, используемой в течение заранее предусмотренного срока, равна сумме предполагаемых дивидендов в используемом периоде и прогнозируемой рыночной стоимости акции в момент ее реализации, приведенным к настоящей стоимости по дисконтной ставке, равной норме текущей доходности по ней;

в) модель оценки текущей рыночной стоимости акций с постоянным размером дивидендов.

Где Сап — рыночная стоимость акций с постоянным размером выплачиваемых дивидендов; Д —годовая сумма постоянного дивиденда; НД — норма текущей доходности акций данного типа, выраженная в десятичной дроби; ПД — темп роста дивидендов, выраженный в десятичной дроби.

г) модель оценки текущей рыночной стоимости акций с постоянно возрастающей суммой дивидендов (она известна как «модель Гордона»)

Где САпв — рыночная стоимость акции с постоянно возрастающими размерами дивидендов; До —сумма последнего выплаченного дивиденда; НД — норма текущей доходности акций данного типа, выраженная в десятичной дроби; Пд — темп роста дивидендов, выраженный в десятичной дроби.

д) модель оценки текущей рыночной стоимости акций с изменяющейся суммой дивидендов по отдельным периодам.

Где САn — текущая рыночная стоимость акции с изменяющейся суммой дивидендов; Дn — сумма дивидендов, прогнозируемая к получению в n-ом периоде; НД — норма текущей доходности акций данного типа, выраженная в десятичной дроби; n — число прогнозируемых периодов. Модели оценки реальной рыночной стоимости акций используются в процессе оценки их инвестиционных качеств.

Источники: http://www.e-xecutive.ru/events/21548-otsenka-investitsionnyh-proektov-marketingovye-i-finansovye-instrumenty, http://economy-ru.info/info/133223/, http://studwood.ru/1381815/finansy/otsenka_effektivnosti_otdelnyh_finansovyh_instrumentov