ТОП 6 способов инвестирования в бизнес-проекты с максимальной выгодой

Приветствую! По-настоящему серьезные деньги сегодня приносят только инвестиции в бизнес. Так считаю не только я, но и многие заслуженные эксперты в области финансов.

Итак, инвестирование в бизнес-проекты: какими способами это можно сделать? И какие плюсы и минусы есть в каждом варианте?

Как инвестировать в бизнес-проекты?

Инвестировать в перспективные (на Ваш взгляд) бизнес-идеи можно несколькими способами. Разберем их по порядку: от непосредственного участия в проекте до пассивных инвестиций через управляющего.

Способ №1. Создать собственный бизнес

Свое дело – самый выгодный (потенциально) способ инвестировать в бизнес-проект. Прямые вложения могут принести и 10%, и 100% и даже 1000% годовых.

Однако собственное дело требует от своего «создателя» максимальной отдачи. И речь не только о первоначальных вложениях (хотя без них не обойтись). На собственный бизнес придется потратить кучу времени, сил и нервов.

На начальном этапе Вы побываете в роли бухгалтера и маркетолога, СЕО-шника и SMM-щика, дизайнера и логиста. И это без учета кропотливой работы над основным товаром, продуктом или услугой, на которых Вы планируете зарабатывать.

При этом первые «дивиденды» проект начнет приносить далеко не сразу. И не факт, что будет приносить в принципе. Свое дело – это не инвестиции, а активный способ заработка! Правда, огромный плюс способа в том, что потенциальная прибыль от вложений будет принадлежать Вам и только Вам.

Способ №2. Долевое участие в бизнесе

Именно этот способ инвестирования в проекты – один из самых популярных. Причем, и в России, и в Украине, и в Германии, и в США. Большая часть крупных и успешных компаний появились на свет благодаря долевому участию.

Плюсы способа: можно создать бизнес, не имея крупного первоначального капитала. Кроме того, ответственность за успех (или провал) распределяется между несколькими участниками.

Минусы: прибыль придется делить с партнерами. И как показывает практика, в 90% случаев это приводит к серьезным конфликтам. Вплоть до решения споров в суде.

Способ №3. Инвестиции в стартапы

Вкладывая деньги в абсолютно новый проект на стадии идеи, инвестор претендует на большую часть потенциальной прибыли. Автор идеи, как правило, занимается лишь реализацией проекта и доведением продукта «до ума». Причем, инвестор может находиться в Москве, а создатель проекта – в Минске.

Понятно, что инвестиции в стартапы – это покупка «кота в мешке». Проект может так и не выйти на окупаемость. Или принести инвестору символические 5-10% годовых. Или «выстрелить» — и сделать создателей по-настоящему богатыми.

На последний вариант надеются все. Но, к сожалению, образцы формата Google и Facebook появляются на свет гораздо реже, чем проекты-однодневки.

Инвестировать в стартапы проще и безопасней через специализированные краудфандинговые площадки. Там новые объявления проходят хотя бы минимальный отбор. Плюс любые предложения инвесторов и стартаперов рассматриваются в индивидуальном порядке.

На таких платформах инвестор может получить доход от вложений тремя способами:

- Роялти (процент с прибыли)

- Возврат всей суммы с процентами через заранее оговоренный срок (народное кредитование)

- Получение доли в компании (акционерный краудинвестинг)

Способ №4. Инвестиции в акции

Акция – это ценная бумага, которая дает инвестору право на владение крохотным «кусочком» компании. Купить акции напрямую мелкий частник не может. Но посредник-брокер открывает доступ на фондовую биржу любому совершеннолетнему из Екатеринбурга, Твери или Магадана.

Зарабатывать на акциях можно двумя способами:

- Покупать дешевле – продавать дороже (спекулятивный вариант)

- Получать дивиденды (пассивный вариант)

Какие акции можно купить, заключив договор, например, с брокером ФИНАМ? Да, практически, любые, которые торгуются на рынке. Цена многих акций доступна даже самым мелким инвесторам. К примеру, обыкновенная акция Газпрома на начало июля стоила около 122 руб., Сбербанка – 149 руб., Ростелекома – 71 руб.

Правда, акции, как правило, не продаются «поштучно» — только «пакетами». Кроме того, не стоит забывать о комиссиях брокера. Платить за посреднические услуги придется в любом случае. Даже, если акции Вы приобрели накануне банкротства компании.

И еще один нюанс, который стоит учесть перед формированием портфеля из ценных бумаг. Акции нельзя покупать интуитивно! Инвестор должен знать хотя бы азы финансовой грамотности, чтобы самостоятельно оценить перспективы той или иной компании.

Способ №5. Инвестиции в облигации

Облигации – тоже ценные бумаги, но менее рискованные, чем акции. Покупая облигацию, Вы становитесь для компании кредитором. Проще говоря, одалживаете ей деньги под проценты.

Покупка облигаций не дает инвестору право на участие в делах компании. Владелец долговой ценной бумаги не претендует на часть прибыли. Зато он гарантированно вернет себе деньги обратно в дату погашения (с премией). И будет получать дополнительную прибыль в виде купонного дохода.

Способ №6. Инвестиции в ПИФы

Инвестиции через фонды – самый простой, но и самый «непрямой» способ вложить деньги в бизнес.

Плюс: Вы вкладываете деньги в готовый портфель из ценных бумаг. Всего за пару тысяч рублей можно купить «кусочек» 10-20 мелких и крупных компаний.

Минусы: придется заплатить высокую комиссию управляющему. Да и вложиться напрямую в одну-две компании здесь не получится.

В какие направления инвестировать в 2017-м?

Эксперты называют несколько направлений, востребованных на ближайшие годы.

Назову самые, на мой взгляд, интересные:

- Гаджеты для здоровья (речь об удобных приложениях, которые можно установить на мобильное устройства: шагомеры, счетчики калорий и тому подобное)

- Развивающие приложения для детей (на рынке крайне мало качественных продуктов, обучающих детей чему-то полезному в игровой форме)

- Переработка отходов (за рубежом переработка мусора – одно из самых выгодных направлений в бизнесе. Я верю, что совсем скоро это поймут и в России)

А как Вы обычно инвестируете в интересные бизнес-проекты?

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

В какой бизнес вложить деньги – правила, советы, идеи

Статьи по теме

Вы узнаете:

- В чем преимущества вложения капитала в бизнес-деятельность.

- Какие способы вложения денежных средств в бизнес существуют.

- Как инвестировать в стартапы и современные технологии.

- Как вложить финансы в деятельность малого бизнеса.

- С помощью чего минимизируются риски при инвестировании в бизнес.

Читайте также в электронном журнале

Ваши деньги не приносят никакой пользы, если они лежат без дела. Один из лучших способов реализовать капитал – вложить деньги в бизнес. Предлагаем разобраться, как зарабатывать деньги на бизнесе.

Инвестиции в бизнес – действенный способ обеспечить себе безбедную жизнь без трудоустройства и ведения собственного предприятия. Грамотно вложенные в бизнес средства постоянно преумножаются. Это пассивный доход – при правильном распоряжении с ним он не требует от инвестора прилагать усилия, и при этом приводит к стабильному преумножению прибыли.

Каждый человек может организовать стабильный пассивный доход, правильно инвестировав денежные средства в прибыльный бизнес. Для этого следует изменить собственное отношение к деньгам и принять мысль о том, что финансы должны не накапливаться, а постоянно работать. Это первый шаг к избавлению от труда по найму и к получению постоянной прибыли с минимальными вложениями усилий.

Каждый человек может организовать стабильный пассивный доход, правильно инвестировав денежные средства в прибыльный бизнес. Для этого следует изменить собственное отношение к деньгам и принять мысль о том, что финансы должны не накапливаться, а постоянно работать. Это первый шаг к избавлению от труда по найму и к получению постоянной прибыли с минимальными вложениями усилий.

Преимущества вложения денег в бизнес

Инвестирование средств в работу предприятия – отличная альтернатива для людей, которые не имеют предрасположенности к ведению собственного дела. Также этот вариант выбирают лица, не имеющие большого количества времени или желания для того, чтобы самостоятельно заниматься бизнес-деятельностью.

Высокая востребованность пассивного дохода на основе инвестирования в бизнес связана с такими плюсами:

- Право оказывать влияние на деятельность фирмы. Чем большее количество средств внесено инвестором для развития компания, тем больше рычагов управления у него есть. Наилучший эффект достигается в случае, если в бизнес инвестирует человек, который хорошо развивается в данной сфере. В этом случае менеджмент компании становится качественнее, а это положительно влияет на прибыль.

- Нет необходимости в крупном размере капитала. Нет никакой нужды приобретать сразу большие части компаний для того, чтобы организовать стабильный пассивный доход. Многие инвесторы в свое время начинали с покупки маленьких частей фирмы – буквально за десятки тысяч рублей. Впоследствии объем инвестирования можно увеличивать пропорционально приросту прибыли от уже вложенных средств.

- Большой выбор направлений для финансовой поддержки. Сотни отраслей современного бизнеса серьезно нуждаются в денежной поддержке со стороны инвестором. Можно подобрать направление, которое будет привлекать не только доходом, но и нематериальными ценностями. Существует масса инвесторов, которые вкладывают деньги в проекты, представляющие для них особый личный интерес.

Еще одна причина выгодно вложить деньги на сегодняшний день в бизнес – неограниченный в перспективе доход. Чем эффективнее работает предприятие, которое получило средства от инвестора, чем выше прибыль. Теоретически доход не ограничен ничем, что делает инвестирование весьма прибыльным вариантом.

6 способов инвестирования в бизнес

Вложить деньги в бизнес можно различными путями. В большинстве случаев для получения пассивного дохода даже не требуется большой капитал. Высшее экономическое образование и опыт в сфере желателен, но не обязателен. Это еще раз подтверждает тот факт, что зарабатывать на бизнесе реально для всех людей. Ниже рассмотрены 6 способов вложения денежных средств в бизнес, их особенности и достоинства.

Способ № 1 – запуск собственного предприятия

Назвать это пассивным доходом нельзя, так как собственная компания требуется не только инвестирование средств, но и большие затраты времени и усилий.

Доход от собственного дела начинает поступать не моментально – придется запастись терпением. Те люди, которые открывают свою компанию, понимают, что поначалу деньги будут только уходить. Но если предприятие окажется выгодным, доход с высокой вероятностью будет больше, чем от других способов инвестирования. Главное преимущество рассматриваемого варианта – вся прибыль принадлежит владельцу.

Способ №2 – владение некоторой частью бизнеса

Такой вариант пользуется большой востребованностью по простой причине – простая реализация цели за счет совместного ее достижения. Многие известные компании были основаны и продолжают работать по такой схеме – есть люди с капиталом, а есть талантливые руководители. Результатом их объединения является успех в бизнесе. Не редки случаи, когда партнеры финансово вкладываются в развитие предприятия равными частями.

Получаемая в ходе ведения бизнеса прибыль разделяется между совладельцами в полном соответствии с их долями. Чем большая часть дела принадлежит лицу, тем на получение большей прибыли он имеет право. Так же разделяется и степень влияния, права на принятие решений и на управление организацией. Как и в предыдущем случае, доход не совсем пассивный, даже для совместного ведения бизнеса требуется много усилий.

Способ №3 – инвестиции в перспективные стартапы

Под стартапами понимаются новые бизнес-проекты, которые развивают уникальную или востребованную идею, и при этом нуждаются в финансовой поддержке извне. Примечательно, что ввиду высоких рисков инвестор часто получает до 90 % от всей прибыли молодого бизнеса. Основатель предприятия, как правило, берет на себя всю управленческую и организационную часть, и достигает целей бизнеса за счет финансовой поддержки инвестора.

Инвестирование в стартапы – крайне рискованное дело. Проект может получить огромный отклик в обществе и обзавестись высокой прибылью, а может прогореть.

Способ №4 – финансовые вложения в покупку акций

Если описанные ранее 3 способа представляют собой вложение денег в бизнес напрямую, то покупка акций – это финансирование предприятия через посредника. Роль посредника играет биржа, на которой осуществляются торги акциями и прочими ценными бумагами. Сама акция – это разновидность ценной бумаги, наличие которой дает лицу право владеть и управлять малой частью организации. Чем больше акций, тем больше такое влияние.

Доход, основанный на работе с акциями компании, может извлекаться одним из трех популярных способов:

- Спекуляции на бирже. Владелец акций либо его финансовый представитель покупает ценные бумаги по низкой стоимости, после чего дожидается их подорожания, и продает их по более высокой цене. Такой подход требует много сил и времени, поэтому назвать его полностью пассивным будет неправильно.

- Манипуляции с долгами. Лицо, имеющее акции компании, ожидает момента, пока они упадут в цене. Сразу после этого ценные бумаги приобретаются у брокера в долг, и при падении цены моментально продаются. За вырученные деньги долг возвращается. Оставшиеся средства и являются прибылью.

- Получение дивидендов. Это пассивный заработок, который не требует прикладывания усилий и времени. С определенной частотой компания выплачивает денежные дивиденды всем своим акционерам. Риск здесь в том, что дивиденды могут быть маленькими, либо их может не быть вовсе.

Владелец акций не только располагает возможностью зарабатывать на них деньги, но еще и имеет право принимать участие в собраниях акционеров. Наличие во владении контрольного пакета акций дает право на принятие важных решений в отношении судьбы организации. Ценные бумаги недавно открытых фирм стоят заметно меньше по сравнению с акциями известных компаний. Однако риски при их покупке сильно выше.

Способ №5 – приобретение облигаций компании

Облигация, как и акция, является ценной бумагой, которая представляет собой подтверждение обязательства компании по выплате долга инвестору. Простыми словами, покупая облигацию, лицо дает компании деньги в долг – на сумму купленных облигаций. Уровень риска при манипуляциях с облигациями заметно меньше, чем при работе с акциями. Такие бумаги более надежны по сравнению с акциями, так как являются долговыми.

Риск при работе с облигациями в основном заключается в вероятности непогашения задолженности компанией. Чем больше доход по ценным бумагам, тем выше риск неисполнения обязательств со стороны организации. Также надо понимать, что компании с подозрительной репутацией и малым уровнем доверия искусственно завышают размер купонного дохода по облигациям. Это делается для того, чтобы привлечь больше инвестиций.

Способ №6 – вложение денежных средств в ПИФы

Под ПИФами понимаются паевые инвестиционные фонды. Они включает в себя целый набор из таких активов, как недвижимость, различное имущество и ценные бумаги. В ряде случаев, которые встречаются достаточно редко, паевые инвестиционные фонды включают сырье и активы разного рода других фондов. Главный плюс вложений в ПИФы – это пассивный доход. Достаточно вложить деньги, и ими распорядятся люди с опытом.

У инвестирования в ПИФы есть существенный недостаток. Он заключается в чрезмерно высокой зависимости доходности от негативных тенденций, которые наблюдаются на фондовом рынке. Это одна из причин, из-за которой зарабатывать на вложении в паевые инвестиционные фонды можно только на стадии роста рынка. Воздействие негативных событий не смягчается даже при условии серьезной диверсификации всех активов.

Инвестирование в стартапы

В случае, если стартап находит свою целевую аудиторию, он зачастую приносит очень высокую прибыль владельцам бизнеса и инвесторам. Ниже представлено 6 идей для вложения своих финансов.

Идея № 1 – робототехника

Под этим направлением понимается не только непосредственно изготовление роботов, но повсеместная автоматизация процессов в промышленности и других сферах человеческой жизни. На то, чтобы достичь рассматриваемой цели, предприниматели при поддержке тратят массу средств и получают результаты.

Идея № 2 – гаджеты для здоровья

Речь идет о разработке и производстве наручных устройств, функционал которых заменяет собой личного фитнес-тренера и доктора. Также в эту категорию входит инвестирование в разработку программ и мобильных приложений, предназначенных для работы гаджетов для здоровья.

Идея №3 – облачные хранилища

Эксперты уверены в том, что на протяжении 5-10 ближайших лет инвесторский интерес к технологии облачного хранения данных будет только увеличиваться. Вкладывание денежных средств в развитие облачных технологий с большой вероятностью окупится и начнет приносить постоянный пассивный заработок без вложений времени.

Идея №4 – дистанционное обучение

Отличный способ получить прибыль – вложиться в бизнес, который предоставляет услуги дистанционного обучения. В этой сфере существует масса направлений – легко выбрать наиболее подходящее.

Идея №5 – софт для принтеров 3D-печати

Принтеры трехмерной печати в свое время стали действительно прорывной технологией. Сегодня она сохраняет актуальность. Для правильной и эффективной работы 3D-принтеров требуется программное обеспечение, в разработку которого и рекомендуется вкладывать деньги. Большой интерес к сфере – внушительная прибыль.

Идея №6 – развитие технологии Big Data

В век информационных технологий средства для надежного хранения больших объемов информации – Big Data – пользуются невероятной востребованностью. Сфера только недавно начала активно изучаться, а спрос только увеличивается. Своевременное вложение капитала в эту бизнес-сферу – ключ к получению больших доходов.

5 перспективных идей инвестирования в малый бизнес

Разумная альтернатива – вложение денежных средств в предприятия малого бизнеса. Предлагаем ознакомиться с 5 направлениями, которые отличаются высокой рентабельностью:

- Обучение использованию компьютерной техники. Все больше людей осознают важность такого навыка, как уверенное обращение с компьютером. Хорошей идеей будет вложиться в разработку и продвижение программ, которые ориентированы на обучение людей программированию и иным работам на ПК.

- Профессиональное тестирование проектов. Услуги такого плана дают возможность узнать об ошибках и слабых местах проекта, и исправить их до запуска. Это позволяет разработчику выпускать на рынок лишь полностью готовые продукты или услуги, поэтому данное направление пользуется востребованностью.

- Аутсорсинг – поручение бизнес-процессов внешним исполнителям. Услуги аутсорсеров пользуются популярностью не только у индивидуальных предпринимателей, но и крупных компаний и корпораций. Вложение средств в аутсорсерскую деятельность определенно принесет свои плоды в виде прибыли.

- Переработка отходов разного класса. В связи с увеличением количества крупных городов и развитием промышленности проблема своевременной утилизации отходов стала популярной как никогда ранее. По той причине инвестиции в переработку отходов приносят массивный доход в ближайшей перспективе.

- Перевод контента. Такая услуга пользуется востребованностью по той причине, что многие площадки используют для размещения переведенную информацию, взятую с зарубежных источников. Многие эксперты в сфере стартапов уверены, что услуги перевода контента заслуживают внимания инвесторов.

Читайте также в электронном журнале

Как минимизировать риски при инвестировании

Вложение денежных средств в любое бизнес-направление всегда сопряжено с определенными рисками. К ним относятся юридические, финансовые, организационные и экономические опасности. Важно не только понимать, с какими конкретно рисками придется столкнуться при вложении денег в определенную сферу, но и знать, как минимизировать риски и последствия их проявления. В этом деле стоит опираться на следующие рекомендации:

- Перед инвестицией надо оценить перспективность и эффективность проекта. Если отсутствует нужный для выполнения этой операции опыт, следует доверить анализ перспективности проекта специалистам.

- Важно рассчитать окупаемость проекта и вероятность того, что он «выстрелит». Для этого потребуется проанализировать большое количество исходных сведений, в том числе условия реализации проекта.

- Прежде, чем вложиться в бизнес, надо тщательно изучить бизнес-план. С подозрением надо относиться к бизнес-планам, в которых обещается чрезмерно большая прибыль для сферы, и не прописаны риски.

- Адекватным решением будет лично посетить предприятие, в которое планируется инвестировать деньги. В ходе личного визита можно получить определенное впечатление. Оно поможет сделать верный выбор.

Одним из главных способов минимизации рисков при инвестировании денег в бизнес является выбор той сферы, в которой инвестор обладает хотя бы первоначальным представлением. Альтернатива – сотрудничество с мастерами, которые разбираются в поддерживаемой инвестором сфере.

Выводы по инвестированию

Можно сказать, что инвестирование денежных средств в уже работающий либо открывающийся бизнес – оптимальная альтернатива ведению собственного дела. Надо правильно выбрать прибыльное направление, тщательно изучить работу выбранной компании, подробно проанализировать перспективность. Также рекомендуется заручиться поддержкой мастеров в выбранной сфере бизнеса.

В какой бизнес вложить деньги: 6 вариантов

В какой бизнес вложить деньги: за и против такого решения + 5 критериев классификации вложений в бизнес + 6 вариантов, как вложить деньги в бизнес.

Как приумножить свой капитал и не потерять деньги? С самого появления экономики люди начали задаваться этим вопросом ежедневно.

Развитая инфраструктура в разных направлениях открыла широкие возможности для развития частного инвестирования. Сегодня мы разберем, в какой бизнес вложить деньги как начинающему бизнесмену, так и профи в этом деле.

В зависимости от желаемого уровня занятости в бизнесе, потребуется выбирать сферу, которая максимально подойдет вашим запросам. Получать спокойно ежемесячный небольшой пассивный доход или уделить массу сил и времени на развитие собственного бизнеса – решать только вам.

Прежде, чем переходить к конкретным вариантам, рассмотрим теоретическую информацию.

Причины вложить деньги в бизнес

Около 60% считают, что вложить деньги в бизнес могут только люди уже имеющие весомый стартовый капитал. Это одно из главных заблуждений.

Выбор правильного направления инвестирования позволит минимизировать риски и в разы приумножить даже минимальные капиталовложения. Получить деньги на бизнес сейчас спокойно можно в любом банке страны на вполне демократичных условиях.

Не каждый бизнес потребует от вас глубоких познаний в финансовой и экономической сферах. Есть масса направлений в инвестировании, где рядовой гражданин сможет разобраться в тонкостях работы и начать зарабатывать реальные деньги.

Давайте рассмотрим, что хорошего и плохого стоит ожидать от решения вложить деньги в бизнес:

Доступ к руководству.

Вы получите возможность влиять или же полностью руководить процессом работы.

Правильное управление позволит ускорить процесс развития и доходность бизнеса.

При неправильном подходе к планированию и развитию бизнеса всегда присутствует вероятность потери капиталовложений.

Более сотни сфер инвестирования можно найти в любом городке нашей страны.

Огромное количество услуг/товаров позволяет подобрать направление, чтобы вложить в бизнеса деньги с максимальной эффективностью и с учетом ваших желаний.

Некоторые виды бизнеса намеренно ущемляются со стороны государства.

Нельзя упускать с внимания и коррупционную составляющую, которая может резко затормозить развитие или прекратить ваш бизнес вообще.

Размер суммы, которую вы хотите вложить.

Чтобы стать партнером в небольшом бизнесе, не нужно иметь крупный начальный капитал.

Вложить деньги в 2-4% пакета компании будет для начала вполне достаточно.

Если вы – владелец части акций компании или другого пакета бизнес-проекта, всегда присутствует вероятность, что ваши интересы могут не совпасть с другими.

Такой расклад может повлечь за собой вывод денег из бизнеса, что негативно скажется на его функционировании и процессе развития.

Если речь идет о пассивном доходе, то помимо контроля над поступлениями денег на счет от вас ничего не потребуется.

При активном участии в бизнесе от вас потребуются умения в управлении бизнесом.

Без определенных знаний в сфере обойтись будет очень сложно.

Разнообразие типов и направлений инвестирования снимают с бизнесмена ограничения и позволяют подобрать идею бизнеса по душе.

Ежемесячная прибыль и сроки окупаемости зависят от многих факторов.

Корректировать направления в развитии и подстраивать бизнес под изменчивый рынок – основные задачи руководящего состава бизнес-проекта.

Количество получаемых денег может на 200-500% превышать начальные вложения, причем ежемесячно.

Необходимость вложить дополнительные суммы.

Иногда возникают непредвиденные ситуации или скачки на рынке, которые могут повлечь дополнительные расходы на содержание и развитие бизнеса.

Каждый бизнес обладает своими особенностями. Находить подход к решению проблем лучше всего заранее, предусмотрев их в своем бизнес-плане, тем самым обезопасив себя от крупных финансовых потерь и рисков.

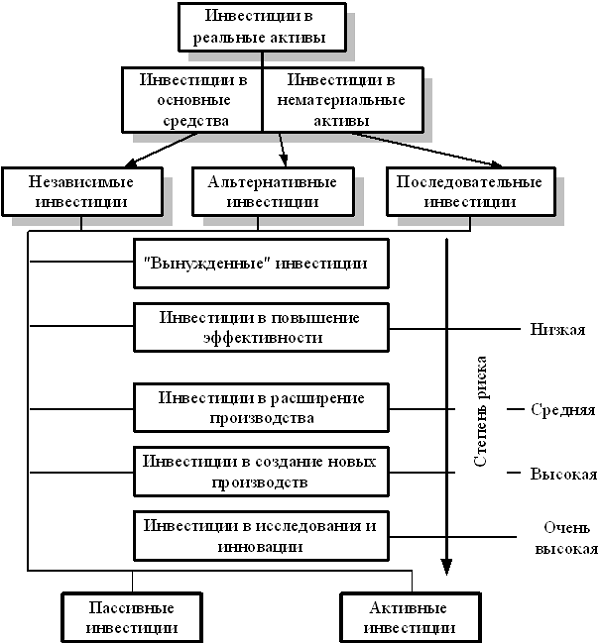

Классификация вложений в бизнес

Размер средств, время инвестирования, возможности управления – эти и другие факторы влияют на решение вопроса, в какой бизнес вложить деньги. Отталкивайтесь от доступных возможностей на момент принятия решения о капиталовложениях – это позволит уменьшить риски и ускорить процесс окупаемости.

Как уже говорилось, направлений, в которых вы можете найти для себя прибыль, очень много. Для четкого представления структуры мы распределили способы инвестирования по различным критериям и выделили особенности каждого из них.

Критерий 1: Право на собственность.

Быть главным владельцем или простым инвестором? В зависимости от желания, вы можете вложить деньги в собственный или чужой бизнес.

Преимущества своего бизнеса:

- высокие показатели прибыли;

- полный контроль над финансами;

- самостоятельный выбор направлений развития.

К минусам стоит отнести риски потери собственных денег и крупные вложения на этапах становления вашей компании. Кроме того, будьте готовы уделять бизнесу львиную долю своего времени, а без знаний в сфере деятельности придется дополнительно потратиться на высококвалифицированный руководящий персонал.

Вложить деньги в чужой бизнес намного проще и менее проблематично в плане управленческих вопросов. Всю работу на себя берет штат специалистов, которые раскручивают и продвигают бизнес, в то время как вы просто получаете дивиденды от инвестированных денег.

Критерий 2: Размер инвестирования.

Важный фактор, влияющий на доступность бизнеса, как такового, для большинства верст населения.

В зависимости от размера начального капитала, вы можете ориентироваться на то, чтобы вложить деньги в бизнес полностью либо частично:

Полное инвестирование – бизнесмен планирует вложить деньги в развитие проекта сам.

Все трудности в плане финансовой составляющей ложатся на плечи 1 человеку, что весьма рискованно, особенно для новичков. Вложить деньги подобным образом наиболее часто пытаются при открытии собственного бизнеса.

Частичное инвестирование – бизнесмен является одним из многих инвесторов и выкупает долю в деле.

Деньги, полученные организацией таким путем, составляют не более 50%.

Для полного влияния компании оставляют за собой руководящий долю, а вы получаете процент от развития бизнеса в целом.

Критерий 3: Время, когда нужно вложить средства.

В зависимости от вида бизнеса и сферы его деятельности, могут потребоваться финансирования на различных этапах развития.

Стартапы – бизнес-идеи, требующие вложить деньги в самом начале. Очень популярное направление, особо активно развивающееся в последние 5 лет.

Суть в том, чтобы вложить деньги на развитие идеи. Чем лучше продуман проект, тем выше вероятность для создателя бизнес-плана заручиться поддержкой.

Вложить деньги в готовый бизнес можно буквально когда угодно. Для расширения своего бизнеса компании часто ищут дополнительные источники финансирования.

Подсуетившись, можно выгодно вложиться и получать стабильный ежемесячный пассивный доход.

Критерий 4: Форма дохода от бизнеса.

Если вы планируете заниматься руководством компанией или участвовать в ее развитии, вам подойдет активный доход. Работая над собственным бизнесом или владея более 50% долей активов предприятия, руководство станет неотъемлемой частью вашей деятельности.

При пассивном доходе все обязанности переходят управляющему персоналу компании. Максимум, что от вас могут потребовать – подпись на документах, как одного из инвесторов.

Критерий 5: Вид бизнеса.

Зависит от сферы деятельности компании. Сеть может состоять из нескольких организаций, работающих в одном ключе. Вложенные деньги распределяются между наиболее проблемными статьями финансовой деятельности.

Прямые вложения – все деньги идут на развитие одной организации.

Активы компании не распыляются и принадлежат одному владельцу.

Портфельные вложения – покупка доли более, чем у одной компании.

Сумма всех процентных составляющих образует портфель акций.

Описанные критерии не есть правилом. Вы можете составить собственный список, что поможет проанализировать рынок и определиться с бизнесом, в который стоит вложить деньги.

6 основных вариантов, в какой бизнес вложить деньги

Большое разнообразие направлений может в начале пути запутать вас, как инвестора. Вложить деньги в промышленность, а может купить акции популярной компании. Стоит трезво оценить потенциал развития выбранной сферы бизнеса.

Давайте рассмотрим 6 основных направлений денежных вливаний, которые на выходе дадут вам гарантированную прибыль с минимальными рисками.

№1. Собственный бизнес

Согласитесь, это первое решение, что приходит на ум, когда сталкиваетесь с вопросом, в какой бизнес вложить деньги. Сложность такого дела заключается в объеме вложенных сил, как финансовых, так и физических.

Работать придется на себя, а переложить ответственность за ошибки на кого-то не удастся.

Управленческие навыки и знания в сфере работы только приветствуются, они помогут развить компанию и повысить ее рентабельность во много раз.

По статистике, около 70% проектов за 1,5 года приходят к банкротству, так и не начав приносить доход владельцу. Проблема кроется в неопытности бизнесменов и множестве факторов, которые трудно предсказать даже специалистам.

Разработка четкого бизнес плана поможет сократить риски на 20-30%.

Можно выделить 5 этапов по созданию собственного бизнеса . Придерживаясь этой инструкции, вы сможете правильно вложить деньги и окупить затраты в адекватные временные промежутки.

Этап 1: Выделить направление деятельности.

Один из важнейших этапов. При активном ведении бизнеса многое будет зависеть именно от вас, потому рационально выбрать ту сферу деятельности, о которой вы имеете представление. А еще лучше, если присутствуют навыки работы с ней.

Новички не боятся пробовать что-то новое. Найти перспективный проект для вашего региона является первоначальной целью любого частного бизнеса.

Не стоит откидывать идею лишь потому, что она не особо популярна. Возможно, вы отказываетесь от золотой жилы и потом не раз пожалеете, когда эту нишу займут другие.

Спрос + Качественный план = Успех

Эта формула применима ко всему бизнесу в целом.

Поддерживать интерес к товару или услуге среди потребителей – настоящее искусство. Уделите должное внимание данному аспекту, так как после начала развития бизнеса поменять деятельность без больших затрат весьма проблематично.

Этап 2: Налогообложение для бизнеса.

Законодательство РФ предусматривает уплату налогов при ведении любого бизнеса на легальной основе.

Если вы планируете открыть небольшое дело, то обратите внимание на регистрацию, как ИП. Этот шаг даст возможность вам уплачивать налоговые сборы по упрощенной системе налогообложения, что, в свою очередь, уменьшит нагрузку на финансовые показатели вашей компании.

При низкой рентабельности бизнеса более выгодным решением станет обычная система налогов.

Отчисления в казну идут, как процент от прибыли компании – эта схема хорошо показала себя на практике в малом и среднем бизнесе.

Этап 3: Регистрация бизнеса.

Малый бизнес имеет 2 распространенных решения – ООО или ИП. Что выбрать – зависит от размеров суммы, которую вы хотите вложить, и масштабов работы вашего проекта.

- низкая пошлина на открытие;

- упрощенная процедура регистрации;

- малое количество бухгалтерской отчетности.

Время, потраченное на регистрацию ИП, составит около 5-6 рабочих дней.

Оперативность зависит от скорости подачи нужного пакета документов и оплаты требуемых взносов.

- ваша организация становится юридическим лицом;

- нет ограничений на оборот денег;

- простая и понятная система налогообложения.

К минусам ООО стоит отнести большое количество бумаг по бухгалтерскому учету.

Пошлина за регистрацию тут составит 5000 рублей.

Этап 4: Расчетный счет.

Получение/выдача средств в любом случае будет сопровождаться безналичным путем. В наше время без помощи банка в плане безналичных переводов никак.

Гипотетически, ИП может обойтись без расчетного счета, но многие процедуры усложнятся, а ограничения не дадут вашему бизнесу развиваться в полной мере.

Совет: Не смешивайте личные финансы с оборотными средствами.

Привязка к бизнесу счета физического лица – распространённая ошибка среди новичков.

В России каждый второй банк предлагает выгодные тарифы для поддержки малого и среднего бизнеса, потому открытие счета не станет для вас проблемой, но избавит от лишней головной боли в будущем.

Выбрать банк для сотрудничества можете, отталкиваясь от рейтинга: http://www.banki.ru/banks/ratings

Этап 5: Старт бизнес-деятельности.

Первое, что стоит сделать после пройденных 4 этапов, создать бизнес-план, если такового у вас еще нет. Риски и непредсказуемые повороты будет намного проще преодолеть, если заранее подготовить почву для решения подобных проблем.

Наладить связи по бизнесу и подобрать лучших поставщиков/партнеров – будет следующим пунктом начального развития бизнеса.

Не паникуйте, если не получили прибыль сразу. Становление своего дела – процесс затяжной. Чтобы получить первый чистый доход может потребоваться до 1 года, в зависимости от рентабельности проекта и объема вложенных денег.

№2. Владелец доли бизнеса

Эта идея стоит на второй ступеньке в рейтинге популярности. Причина спроса на этот вариант проста – вы имеете возможность получать пассивную прибыль с денег, которые удалось вложить в процветающую компанию.

Около 50% крупных корпораций, как отечественного, так и мирового рынка, именно таким путем смогли завоевать потребителей большинства стран. Постоянные финансовые вливания позволяют открывать новые отделы и расширять бизнес в целом.

В итоге, довольны все – инвесторы, получающие проценты со своих вложений, и руководство компаний, расширяющее и укрепляющее свои позиции на потребительском рынке.

Совет: Если хотите из тени управлять компанией, но не иметь прямой нагрузки как руководитель, ищите бизнес, где будет возможность захватить наибольшую долю.

Вы сможете контролировать решения верхов, но оградите себя от рутинных задач главы компании.

Степень влияния на руководство определяется размером доли в бизнесе. Во избежание конфликтов интересов, лучше заранее оговорить спорные моменты и закрепить результаты на бумаге в виде официального документа.

№3. Вложить деньги в стартапы: 4 метода

Получить хорошую идею для бизнеса непросто. Часто людям в голову приходят великолепные проекты, но средств на их реализацию нет. Тут на помощь и приходят инвесторы, готовые вложить деньги в идею и сделать из нее полноценный бизнес.

Вкладчик в силу больших рисков получает до 85% доходов от бизнеса. Автор идеи выполняет руководящую функцию и прослеживает направления развития бизнеса.

Вложить деньги в стартапы можно несколькими методами:

Метод 1. Краудинвестинговые платформы.

Наиболее приемлемый способ вложить деньги для новичка в бизнесе. Вы вкладываете определенную сумму в несколько стартапов, что снижает риски полного провала.

Как получать прибыль:

- процент с навара от продажи услуги/товара;

- «народное кредитование», подразумевающее получение фиксированного процента прибыли от размера вложенных денег;

- покупка акций проектов в специализированной фирме.

Рассматриваемый метод имеет риск того, что идея так и не увидит свет. Куда в таком случае уйдут ваши деньги – другой вопрос. Обычно они просто возвращаются обратно инвесторам.

Однако законодательство РФ предусматривает гарантии лишь в случае, когда инвестор фактически имеет на руках акции какой-то компании, что являются неопровержимыми доказательством проведения финансовых операций с объектом. Это тоже нужно учитывать.

Самые известные краудфандинговые платформы:

Метод 2. Бизнес-ангелы.

Вложить деньги разово с этим методом не получится. Суть способа заключается в периодической финансовой поддержке со стороны инвесторов. Минимальная сумма, чтобы вложить, не должна быть менее 40 000$, максимальная же зависит от масштабности проекта.

Важно: Проекты с таким уклоном в 90% случаев не имеют прототипов продукции, потому риск потери денег значительно возрастает.

Неизвестно, как потребительский рынок отреагирует на новинку.

Для минимизации рисков стоит вложить деньги в 3-4 идеи с хорошим потенциалом.

Выбирайте только те области, в которых вы сможете оценить потенциал развития проекта. Опыт в известных вам сферах деятельности позволит объективно оценить возможности продвижения идеи, а также укажет на ошибки в ее реализации, если таковы будут иметь место.

Чтобы получить больше информации о бизнес-ангелах в России, посетите сайт крупнейшего сообщества в РФ: http://www.business-angels.su

Метод 3. Инвестиционные клубы.

Вы передаете деньги специализированной компании, которая сама отбирает проекты с высоким потенциалом развития. Клуб получает процент от вливаний, а вы экономите личное время и силы на поиск хорошей идеи.

Риск такого метода связан в первую очередь с мошенническими схемами в бизнесе. Подбирая клуб, обращайте внимание на его репутацию и отзывы на независимых форумах по стартапам.

Нередко для получения большего количества заказчиков компания проводит отбор идей по упрощенной схеме, что повышает вероятность потери денег в случае провала.

ТОПовые инвестиционные клубы России:

- http://ric-am.ru

- http://investclubspb.ru

- https://rb.ru/lp — тут можно найти полную базу.

Метод 4. Вложить деньги в венчурный фонд.

Тут вы можете пойти 2 путями: создать собственный или вложить деньги в уже существующий. Подобный метод не очень популярен на территории России и ставит инвесторов в жесткие рамки.

Для создания венчурного фонда потребуется:

- начальный капитал не менее 5 000 000$;

- команда специалистов в области маркетинга и развития идейных проектов;

- личный офис.

Деньги фондами вкладываются лишь в проекты, что в перспективе смогут окупить инвестиции. На практике же лишь 40-60% идей смогут найти своих хозяев на потребительском рынке страны.

Отсутствие поддержки со стороны государства и дороговизна делают идею создания личного фонда практически недостижимой в нашей стране. Однако, прибыль в случае успеха будет в 10-15 раз превышать размер вложений ежегодно.

Для того чтобы вложить деньги в уже существующий фонд, от вас потребуется минимум 400 000$. Окупаемость – от 2 месяцев до 1 года.

Стартапы – очень перспективное направление для того, чтобы вкладывать денежные средства. При должном внимании, 10-20% идей могут принести вам колоссальную прибыль за краткий промежуток времени.

№4. Работа с акциями

Если ранее рассмотренные направления основывались на прямом вложении денег в компании, то работа с акциями позволит косвенно получать пассивный доход на колебании их стоимости. Место покупки акций – биржа.

Акция – ценная бумага с правом на долю той или иной организации. Один из самых надежных способов получить деньги в инвестиционном бизнесе.

Совет: Перед покупкой ценных бумаг очень внимательно изучите рынок и его тенденции.

Спекуляция на акциях – целая наука, требующая правильного подхода и планирования каждого шага купли/продажи.

Методов получения прибыли с акций не так уж и много. Все они строятся на перепадах цен или получении процентов от владельцев компании.

Суть в покупке акций по низкой цене и продаже бумаг после их подорожания. Разница – ваш доход.

Работа с брокером.

Занимаете акции у брокера, продаете, когда цена на них падает, и сразу же выкупаете. Рассчитываетесь с заемщиком, остальное – ваш навар.

Приемлемый способ при наличии большого количества акций стремительно развивающейся компании.

При наличии большого пакета акций, вы можете влиять на принятие решений руководством. Однако, без знаний сферы деятельности компании, такое вмешательство ничего хорошего не принесет.

Около 90% торговцев на биржах получают прибыль лишь на перепродаже акций и остаются вполне довольны ежемесячным доходом, размер которого не имеет верхнего потолка по заработку.

Рейтинг ТОПовых брокеров России вы найдете тут: http://www.brokers-rating.ru

№5. Рынок облигаций

Основное отличие облигаций от акции – метод предоставления денег компании. Облигация подтверждает, что вы дали деньги в долг организации, и она обязуется их выплатить в определенный промежуток времени.

Долговые обязанности снижают риски по невыплатам средств, однако, всегда существует возможность банкротства, которое оставит вас без вложений.

Важно: Рост дохода по купонам пропорционален рискам непогашения облигаций и потери вложенных денег.

Заработать на облигациях можно через спекулятивные операции и купоны. Вмешиваться в управление компанией вы права не имеете. Единственное, на что можно повлиять – сроки выплат по облигациям.

№6. Хэдж-фонды и ПИФы

Паевой инвестиционный фонд позволяет вложить деньги прямым путем. Портфель активов представляет собой солянку из различных акций, облигаций и других бумаг, имеющих ценность.

Плюсом такого бизнеса является пассивность получаемых средств. Всю работу выполняет фонд, причем комиссия за работу с вкладчика не взимается. От вас требуется только вложить деньги.

Доходность бизнеса вертится вокруг разницы цены на ваш пай.

Основной минус – сверхчувствительность к колебаниям на биржевом международном рынке. Хотя диверсификация и снижает риски, полной защиты денег, что вы решили вложить, получить не удастся.

Хэдж-фонды, в отличие от ПИФов, позволяют получить прибыль не только в период роста рынка, но и во время его снижения. Популярность этот бизнес на территории нашей страны пока не приобрел, но перспективы у хэдж-фондов весьма светлые.

Лучшие хэдж-фонды России представлены в сравнительной таблице:

Посмотрите в ролике ниже советы финансового консультанта

Павла Багрянцева на тему инвестиций:

Риски вложений денег в бизнес

Каждый бизнес имеет 2 стороны – владельца и инвестора (иногда это одно и то же лицо). Главной целью бизнесмена является выгодно вложить деньги и получить с них доход в максимально сжатые сроки.

Руководство компании преследует иную цель – реализовать полученные деньги и укрепить позиции на потребительском рынке. И те, и другие стремятся к минимизации рисков.

Выделяют 2 основных группы рисков:

Смена законодательной базы или колебания на финансовом рынке могут изрядно потрепать бизнес и привести вас к долговой яме.

Своевременное отслеживание и выделение дополнительных статей расходов в бизнес-плане позволит уберечь деньги и разрешить практически любую проблему.

Все изменения, которые могут коснуться компании, с которой вы сотрудничаете.

Объект ваших вложений должен иметь высокую ликвидность и темп финансового развития, риск потери денег тогда сведется к 0.

Страховые договоры могут помочь решить проблему потери денег, но без опытного юриста тут не обойтись. Особенно в таких документах нуждаются бизнес-проекты с прямым инвестированием денег.

Если бизнес прогорит, у вас будет шанс получить хоть какую-то компенсацию.

Вопрос, в какой бизнес вложить деньги, открыт всегда. Размер инвестиций и перспективность – главные составляющие, на которые стоит обращать внимание при выборе бизнес-проекта.

Никогда не забывайте о предварительном анализе рынка. Таким образом вы сможете минимизировать риски и добиться быстрой окупаемости вложенных средств.

Источники: http://capitalgains.ru/investitsii/investirovanie-v-biznes-proekty.html, http://www.gd.ru/articles/9929-v-kakoy-biznes-vlojit-dengi, http://biznesprost.com/rukovodstvo/v-kakoj-biznes-vlozhit-dengi.html