Инвестиции в облигации

В продолжение темы Заработок с вложениями , поговорим о сохранении своих денег путем Инвестиции в облигации.

Инвестиции в облигации интересны людям, желающим сохранить капитал, получив небольшую доходность — немногим больше банковского процента.

Инвестиции в облигации: терминология и понятия

Облигации — это долговые ЦБ, способ для компаний и государств брать в долг, обязуясь выплатить стоимость и проценты в определенный срок. В дату погашения происходит выплата номинала и дохода, который называется купон. Для рублевых активов номинал чаще всего 1000 рублей.

Купон — аналог банковских процентов. Согласно договору выплачивается поквартально, раз в полгода или на иных условиях.

Облигация стоимостью 1000 рублей на 5 лет с купоном 10% дважды в год значит, что инвестиция будет приносить 10% ежегодно в два платежа по 5%. Спустя 5 лет держатель получит на руки номинал 1000 рублей. Купонные выплаты делятся на фиксированные, плавающие и выплачиваемые в срок погашения.

Оферта — иногда устанавливается дата до срока погашения, когда облигация может быть выкуплена владельцем, то есть эмитентом.

Вкладчик может продать ЦБ по оферте, если его устроит цена выкупа.

Номинал — цена выкупа облигации у держателя.

Нередко, облигации продаются ниже номинала. В этом случае разница, именуемая дисконтом, становится дополнительным доходом покупателя ценных бумаг. Когда рыночная стоимость облигаций выше номинала, разница называется премией. Если такие бумаги продать сразу после периода роста, то опять же можно заработать.

Самая невыгодная инвестиция — купить бумагу с дисконтом и столкнуться с дальнейшим обесцениванием, вплоть до банкротства предприятия.

Еврооблигации — бумаги РФ, выпущенные для европейского рынка. Здесь номинал и купон считаются в иностранной валюте.

Еврооблигации относятся к самым надежным инвестициям, но здесь следует учитывать политические риски. Возможен ли переворот в стране, в чьи ЦБ были вложены деньги. Когда власть не только меняется, но и национализирует предприятия или отменяет обязательства бывшей власти.

Преимущество инвестиций в облигации

Преимуществ для инвестиций в облигации достаточно, владельцы капитала могут сохранить средства, получить доход и налоговый вычет:

меньший риск и больший доход, если сравнивать с банком;

дополнительный доход между номиналом и стоимостью;

доход от еврооблигаций, больший чем от акций с меньшим риском;

ликвидность, активы можно продать без потери процентов;

надежность, держатель как минимум получит на руки номинал;

Российские держатели облигаций со сроком более 3 лет могут воспользоваться вычетом при уплате 13% налога. Сумма высчитывается по формуле:

Количество лет владения ЦБ, умноженное на 3 миллиона рублей.

То есть, если для инвестиции покупались облигации на 1 миллион рублей, а спустя 4 года бумаги проданы за 1,7 миллиона, то заработок составит 700 тысяч рублей. Значит 4 года следует умножить на 3 миллиона, получится 12 миллионов. Это значительно больше суммы прибыли и такой доход от инвестиции полностью включается в налоговый вычет.

Если доход инвестиции превысил бы сумму по формуле, то человек уплатил бы 13% с разницы между льготной суммой прибыли и фактической.

Такой вычет для инвестиций в облигации применяется раз в год, но не распространяется на ценные бумаги индивидуального инвестиционного счета.

Инвестиции в облигации: сроки и доходность

Инвестиции в облигации импонируют консервативным инвесторам. Рыночные цены на эти инструменты очень стабильны. Многим вкладчикам важна не доходность, а купонные выплаты. Хотя бывают ситуации, влияющие на текущую доходность ЦБ.

Корпоративные облигации, как инвестиции, надежнее акций, и прибыльнее банковских депозитов и вкладов.

Выгода таких инвестиций составляет от 6-7% до 19-20% в год. На корпоративном рынке встречаются бумаги крупных компаний с умеренными купонными выплатами и небольших организаций с высокими процентами.

ОФЗ, государственные облигации.

Представляют малый интерес из-за низкой купонной выплаты, около 7% в год.

Сроки погашения облигаций разные, от года до 30 лет, поэтому ценные бумаги делятся на 3 типа:

от года до 5 лет краткосрочные;

от 5 до 12 лет среднесрочные;

от 12 до 30 лет долгосрочные.

Доходность ЦБ к погашению, это процент в годовом исчислении, который получит вкладчик, купив облигацию по рыночной стоимости. Показатель доходности высчитывается как разница между текущей стоимостью инвестиции и номиналом в процентах. Соответственно, если цена облигации снижается ее доходность растет и наоборот.

Риски инвестиций в облигации

Инвестиции, даже в надежные активы, не лишены риска.

Обычно, чем выше обещания по купонным суммам и больше премия, тем выше риск .

Распределяя значимую сумму в облигации, вкладчик изучает сопутствующие активам факторы, например, для евробумаг:

среднесрочные и долгосрочные прогнозы;

перспективы изменения процентных ставок;

кредитные риски стран или компаний эмитентов.

Инвестиции в такие ЦБ не страхуются, главный риск для держателя — дефолт, когда компания или государство не в состоянии выкупить облигации.

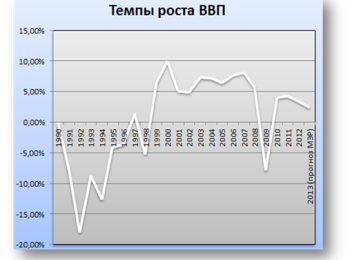

Инфляция нередко составляет больший процент, чем доходность, особенно для бумаг государственного выпуска.

Когда реальная инфляция 12%, а купонная выплата 10% в год, инвестиции теряют 2%. Точнее эти деньги обесцениваются.

Инвестиции: инструменты прогнозирования

Государственные процентные ставки при повышении влекут снижение стоимости облигаций и увеличение доходности и наоборот.

По условиям оферты эмитент может выкупить свои бумаги. Когда ключевая банковская ставка снижается, это не выгодно лицам, выпустившим активы. Если условия оферты предусматривают выставление новых условий по купонам, это может стать невыгодно держателям. Нужно отслеживать дату оферты и принимать решение.

Иногда выгоднее продать облигации по оферте, чем держать инвестиции дальше.

Диверсификация — не стоит делать инвестиции всех средств в высокодоходные бумаги, здесь высок риск дефолта. Если классический портфель инвестора, кроме акций и других бумаг, должен содержать 25% облигаций с умеренным риском, то инвестиционный портфель только из облигаций может состоять из бумаг разной доходности, но в идеале, высоко рискованных не должно быть больше, чем прибыли по надежным.

Даже при таком раскладе, если высоко рискованные облигации сгорят, вкладчик фактически останется при первоначальной сумме инвестиций, а значит потеряет на инфляции.

Как инвестировать и где купить ЦБ

Российские и еврооблигации торгуются на ММВБ. Но реальность такова, что торговать на бирже частное лицо не может. Для инвестирования в облигации вкладчики открывают счет у брокера, который сотрудничает с ММВБ. Таких посредников много:

Альфа-банка, БКС, ВТБ24;

Финам, Сбербанк, КИТ Финанс;

АТОН, ПСБ, Открытие;

АЛОР , IT Invest и ЦЕРИХ .

Эти организации, являются представляющими ММВБ брокерами.

Одни посредники работают как брокеры, управляющие и депозитарии. Другие, как Сбербанк, осуществляют брокерские услуги на базе банковской деятельности. В действительности, на бирже ММВБ зарегистрировано более 500 профессиональных участников. Среди клиентов ММВБ много банков. Большинство не выступают как брокеры для частных лиц, а осуществляют инвестиции собственных активов.

Но есть много компаний, например, Финам, которые заключают с клиентами договора на обслуживание. Минимальный депозит, как правило, начинается от 30 тысяч рублей, может встретиться и больше — от 50 тысяч у IT Invest.

Тем не менее, на самой электронной площадке ММВБ удобно получать развернутую информацию, посетить торговую секцию, ознакомиться с документами. Для экскурсии регистрироваться не обязательно. Адрес сайта www.moex.com , переход в секцию облигаций на правой панели главной страницы.

После перехода по вкладке также справа будет перечень типов бумаг, здесь можно пройти в Облигации, а затем попасть на торговую площадку Ход Торгов. В выпадающем меню справа нужно еще раз выбрать Облигации и в центральной части страницы появится список. Сортировка по критериям справа, виды ценных бумаг в таблице на самой странице.

Кликнув на тикер попадаем на вкладку с графиком и подробными параметрами актива. Чья облигация, дата погашения и выплаты купона, на каком рынке торгуется. График настраивается в режиме от минуты до квартала. Ниже располагается детальная информация — номинал ЦБ, номер государственной лицензии, сколько дней до погашения и много других параметров. Если какой-то актив приглянулся, можно перейти на эмитента и ознакомиться с другими предложениями.

На ММВБ стоит смотреть активы, потому что не все брокеры выкладывают такие полные описания. Надо сказать, что у брокеров — ММВБ, это лишь одна из площадок, некоторые посредники работают со всеми крупными мировыми биржами. Соответственно, если интересуют инвестиции в активы биржи Санк-Петербурга, то инструменты лучше смотреть на сайте самой биржи.

С другой стороны, брокеры предлагают большой спектр инструментов для заработка на разных рынках и всевозможные услуги — доверительное управление, бесплатные стратегии, курсы и вебинары, бесплатные торговые платформы, демо-счета, калькулятор доходности.

Решив сделать инвестиции в облигации через брокера, необходимо очень внимательно прочитать документацию и вникнуть в суть комиссий — за обслуживание, за открытие и закрытие сделки, иногда за пользование торговой платформой.

На странице Облигации у брокера можно встретить информацию для анализа. Познакомиться с условиями эмитента, прочитать комментарии в тематической ветке форума по проблемным выплатам и увидеть, к чему иногда приводят обещания высоких купонных выплат или кредитные риски распространителя облигаций.

Успешных инвестиций в облигации. О новых способах инвестирования читайте в разделе Заработок с вложениями.

Облигации – правильные инвестиции

Инвестиционный рынок сегодня предоставляет инвесторам огромное количество разных возможностей по вложению капитала. Часто получается, что инвестиции в облигации не попадают в поле зрения потенциальных инвесторов. Давайте не будем рассуждать, почему это происходит, а лучше сосредоточим наше внимание на доходности и рисках данных финансовых инструментов.

Сущность явления

Облигация – это разновидность ценных бумаг, которая подтверждает передачу инвестором определенной суммы эмитенту (компании, муниципальному образованию или государству) на условиях возвратности. Достаточно точным будет сравнение облигации и долговой расписки.

Кроме того, в различных финансовых источниках можно встретить сравнение облигаций и банковских вкладов. Эта логика не лишена оснований. Ведь и в первом, и во втором случае инвестор одалживает свои денежные средства под проценты. Разница состоит только в заемщике. По вкладам заемщиками выступают банки, а по облигациям компании, муниципалитеты и государства, выпустившие данные ценные бумаги.

Эмитенты занимаются выпуском облигаций, чтобы привлечь внешние инвестиционные потоки для реализации того или иного проекта. Каждая ценная бумага имеет собственный срок существования. После его истечения ценная бумага подлежит обязательному погашению. То есть в этот момент эмитенты должны выплачивать номинальную стоимость по своим облигациям.

Инвестор, покупая рассматриваемые ценные бумаги, заранее знает их срок погашения, существующую процентную ставку и периодичность получения процентов. Следовательно, инвестирование в облигации дает возможность заранее просчитать будущую прибыль и подобрать оптимальную инвестиционную стратегию.

Плюсы и минусы

Вложение в облигации должно производиться потенциальным инвестором только после того, как он тщательно проанализирует не только преимущества, но также и недостатки подобных капиталовложений.

- Надежность. Традиционно облигация считается одной из наиболее надежных форм инвестиций, которые имеют минимальные риски инвестирования.

- Доступность. Чаще всего номинальная стоимость облигаций составляет одну тысячу рублей. Таким образом, даже те инвесторы, которые обладают сравнительно небольшим стартовым капиталом, могут сформировать максимально разнообразный облигационный портфель. За счет того, что в него попадут ценные бумаги от разных эмитентов диверсификация рисков будет максимальной.

- Ликвидность. За счет того, что торговля облигациями производится в том числе на вторичном рынке, инвестор в любой момент может без труда конвертировать их в деньги без каких-то существенных финансовых потерь.

Главным минусом облигации является невысокий уровень доходности. Однако если смотреть на существующий уровень процентных ставок по банковским депозитам, то облигации принесут своему владельцу большую прибыль. А вот серьезного сравнения с потенциальной прибыльностью акций или торговых операций с валютными парами они, конечно, не выдерживают.

Существующие классификации

В настоящее время существует множество аспектов, которые позволяют классифицировать данные ценные бумаги. Давайте рассмотрим основные.

По эмитенту или субъекту, выпустившему облигации, они могут быть:

- государственными;

- муниципальными;

- корпоративными.

Несмотря на видимую простоту данного деления давайте все-таки сделаем необходимые пояснения. Государственная облигация выпускается правительством России, США, Германии, Китая, Японии или любой другой страны. В Российской Федерации такими ценными бумагами являются облигации федерального займа или ОФЗ.

По муниципальной облигации эмитентом выступает какое-либо муниципальное образование. Например, Ступинский или Домодедовский район Московской области.

Корпоративные ценные бумаги являются одним из способов кредитования коммерческих компаний. Скажем, ценные бумаги от Мегафона, Роснефти или Ашана.

Если в качестве классифицирующего признака лежит валюты, то данные ценные бумаги могут быть:

- номинированы в российских рублях;

- номинированы в американских долларах, евро, юанях и так далее.

В первом случае облигации выпускают российские эмитенты. Во втором какие-либо иностранные субъекты. В качестве примера можно привести еврооблигации.

Если мы ориентируемся на срок существования таких ценных бумаг, то они бывают:

- краткосрочными – от 1 года до 5 лет;

- среднесрочными – от 5 до 10 лет;

- долгосрочными – от 10 до 30 лет;

- бессрочными – такие ценные бумаги не имеют установленного срока погашения.

Когда мы отталкиваемся от способа получения прибыли, то облигации бывают:

На этом моменте давайте остановимся подробнее.

Купонные облигации наделяют своего держателя правом периодически получать процентные выплаты. Их принято называть купонами. Такие выплаты могут производиться ежегодно, раз в 6 месяцев или ежеквартально. Установленная в ценной бумаге периодичность выплат, получила название купонного периода. Начисление купонного дохода происходит ежедневно. Выплата купона происходит в предварительно установленные даты.

Дисконтные облигации выпускаются гораздо реже. Их особенностью является то, что эмитент продает такие бумаги по стоимости, которая меньше номинальной. В то же самое время погашаются дисконтные облигации всегда именно по своей номинальной стоимости. Такие ценные бумаги обычно выпускаются на короткий срок 1–2 года.

Проще всего понять их сущность на примере. Компания-эмитент выпускает дисконтные ценные бумаги номиналом в тысячу рублей и со сроком погашения 1 год. То есть в данном случае она берет на себя обязательство по прошествии 12 месяцев выкупить выпущенные ценные бумаги по 1000 рублей за облигацию. Таким образом, в нашем примере доходом инвестора будут являться 100 рублей с одной ценной бумаги.

Главные характеристики

В принципе мы уже неоднократно касались их выше по тексту, тем не менее давайте обозначим и разберем их отдельно. Основными характеристиками облигаций являются:

Под номиналом или номинальной стоимостью понимают цену погашения ценной бумаги, которая в обязательном порядке должна быть выдержана эмитентом. Облигации российских эмитентов чаще всего выпускаются с номиналом тысяча рублей.

Цена или инвестиционная стоимость облигации может не совпадать с номиналом. Под ней принято понимать сумму, по которой инвестор может приобрести ценную бумагу.

Под датой погашения понимается конечный срок существования облигаций. В момент его достижения обязанностью эмитента является выкуп ценной бумаги по установленному номиналу. Дополнительно нужно упомянуть про оферту. Так называется дата, которая может быть установлена эмитентом при выпуске ценной бумаги. При ее наступлении он может досрочно погасить облигацию.

Под купонами рассматриваемых ценных бумаг принято понимать деньги, которые эмитент должен с установленной периодичностью выплачивать инвестору.

Как инвестировать в облигации

Торговля облигациями происходит на фондовых биржах. Например, в Москве это ММВБ или Московская фондовая биржа. Прежде чем вложить деньги в облигации, инвестору необходимо иметь клиентский счет, открытый в любой брокерской компании. Вторым условием покупки является наличие на компьютере специального программного обеспечения – специальной торговой платформы.

Облигациями принято торговать поштучно. Российские облигации почти всегда имеют номинальную стоимость в 1000 рублей. Инвестиционная же стоимость всегда отталкивается от номинала. Торги данными ценными бумагами производятся в режиме Т+ и Т+0. При этом Т+0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены в день ее заключения. Т+1(2) 0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены на следующие сутки (через сутки соответственно) после заключения сделки.

Режим Т+0 характерен для сделок с корпоративными, субфедеральными и муниципальными облигациями. Т+1 работает для ОФЗ. Режим Т+2 характерен для еврооблигаций.

Цены на облигации на фондовой бирже принято выражать в процентах от номинальной стоимости. Например, 95, 97,7 или 105%. То есть если наша ценная бумага выпущена с номиналом 1000 рублей, то при цене 96,5% ее инвестиционная (рыночная) стоимость составляет 965 рублей.

Необходимо помнить, что при приобретении облигаций, кроме инвестиционной стоимости, вы будете должны уплатить НКД или накопленный купонный доход. В данном случае речь идет о купонном доходе, который накопился к дате заключения сделки. НКД имеет рублевое выражение. Возвращаясь к нашему примеру, если цена ценной бумаги составляет 96,5%, а НКД 15 рублей, то общая сумма к выплате составляет 980 рублей.

Для оптимизации издержек инвестиции в облигации лучше всего производить непосредственно после выплаты купона. Такая стратегия избавит вас от необходимости оплачивать продавцу ценной бумаги НКД.

Инвестор посредством торгового терминала всегда может выбрать подходящие ему облигации. При этом следует ориентироваться на их основные характеристики, которые мы подробно рассматривали выше по тексту.

Облигации можно покупать по текущей рыночной стоимости. В случае если она вас не устраивает, вы можете выставить заявку с той ценой, которая бы вас устроила. После этого нужно выставить количество облигаций, которые вы готовы приобрести по данной стоимости. Теперь вам осталось лишь выставить заявку в стакан и ожидать исполнения сделки.

Следует помнить, что за 4–7 суток, оставшихся до выплаты купона или финального погашения облигации, торги по данной ценной бумаге будут заморожены. Это делается с целью формирования точных списков собственников данных инвестиционных активов. Естественно, что в это время торговля замороженными ценными бумагами не производится.

Долговые ценные бумаги, их инвестиционные качества и характеристики

Ценные бумаги как важнейший атрибут и механизм функционирования рыночной экономики. Долговые ценные бумаги, их характеристики. Эмитенты долговых ценных бумаг. Распространенность ценных бумаг в хозяйственном обороте, их инвестиционные качества.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

«РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ»

по дисциплине Рынок ценных бумаг

на тему Долговые ценные бумаги, их инвестиционные качества и характеристики

Выполнена студентом(кой) курса группы

заочной формы обучения

специальности Бухгалтерский учет, анализ и аудит

(ФИО, ученая степень, звание)

Отметка о допуске (не допуске) к защите____________

«___»___________________20 __ г. ____________________________

1. Долговые ценные бумаги

2. Эмитенты долговых ценных бумаг

Список использованной литературы

В современных условиях ценные бумаги являются важнейшим атрибутом и механизмом функционирования рыночной экономики. Они служат удобным инструментом в организации и функционировании коммерческих субъектов (акции), являются кредитными (облигации, векселя и др.) И платежными (чеки) средствами, используются в товарном обороте (коносаменты и др.), обеспечивая при этом, в отличие от общих правил гражданского права, упрощенную и оперативную передачу и осуществление прав на материальные и иные блага. Таким образом, ценная бумага представляет собой документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником разового или постоянного дохода. С их помощью могут осуществляться создание предприятий, кредитные и расчетные отношения, передача прав на товар, а также другие необходимые в рыночной экономике операции. Распространенность ценных бумаг в хозяйственном обороте обусловлена тем, что, обладая определенной стоимостью, они, наряду с деньгами, служат удобным средством обращения и платежа, выполняют роль кредитного инструмента и обеспечивают упрощенную передачу прав на различные блага.

В последние годы законодательство, касающееся ценных бумаг, одно из наиболее динамично развивающихся.

Наряду с гражданским законодательством, регулирующим полноправные имущественные отношения между различными субъектами и участниками рынка ценных бумаг, принят ряд нормативных актов, направленных на защиту прав и законных интересов акционеров, инвесторов и государства, как собственника и акционера.

бумага качество характеристика инвестиционный

ДОЛГОВЫЕ ЦЕННЫЕ БУМАГИ — это ценные бумаги, выражающие отношения займа и предоставляющие собой долговые обязательства, гарантирующие их владельцам возврат денежных средств в установленный срок, как правило, с фиксированным доходом.

Долговые ценные бумаги являются активами с фиксированными доходом и сроком обращения, которые устанавливаются условиями выпуска ценных бумаг. По окончании срока обращения долговые ценные бумаги погашаются заемщиком, то есть в дату погашения компания, выпустившая ценные бумаги, выкупает их, возвращая заемные средства владельцам.

В течение срока обращения заемщик обязан выплачивать по ним проценты, если это оговорено условиями выпуска ценных бумаг. Доход по долговым ценным бумагам, также может быть заключен в дисконт (зафиксированную разницу между ценой продажи ценной бумаги и выкупа). Долговые ценные бумаги могут выпускаться субъектами с любой формой собственности.

К долговым ценным бумагам относятся:

· Государственные ценные бумаги

Облигация — эмиссионная ценная бумага, закрепляющая право на получение от эмитента в предусмотренный срок ее номинальной стоимости и зафиксированного в ней процента или иного имущественного эквивалента.

Вексель- это письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируется специальным законодательством.

Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Банковский сертификат — это ценная бумага, удостоверяющая сумму вклада, внесенного в кредитную организацию, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных процентов по нему.

Коносамент — это документ стандартной формы, принятой в международной практике, на перевозку груза, который удостоверяет его погрузку, перевозку и право на получение.

Государственные ценные бумаги — это долговые ценные бумаги, эмитентом которых выступает государство. К ним относятся государственные краткосрочные бескупонные облигации (ГКБО), облигации федерального займа с переменным, постоянными и фиксированными купонами (ОФЗ-ПК, ОФЗ-ПД, ОФЗ-ФД), облигации федерального займа с амортизацией долга (ОФЗ-АД), облигации государственного сберегательного займа (ОГСЗ), облигации государственного внутреннего валютного займа (ОГВВЗ), государственные долгосрочные облигации (ГДО) и другие ценные бумаги, которые в соответствии с российским законодательством приравнены к государственным ценным бумагам (облигации Банка России — ОБР).

Виды государственных ценных бумаг:

1) государственные краткосрочные облигации (ГКО), выпускаемые Минфином РФ для финансирования государственных расходов и покрытия дефицита федерального бюджета;

2) облигации федерального займа (ОФЗ), выпускаемые с 1995 г. для финансирования бюджетного дефицита;

3) облигации государственного сберегательного займа (ОГСЗ), выпускаемые Правительством РФ с 1995 г. для финансирования бюджетного дефицита;

4) казначейские обязательства (КО), эмитируемые Минфином РФ для урегулирования задолженностей предприятий и налоговых выплат;

5) облигации внутреннего государственного валютного займа (ОВВЗ), выпускаемые Правительством РФ для выплаты валютных платежей по замороженным ранее валютным счетам физических и юридических лиц (первая выплата состоялась в мае 1995 г.);

6) золотые сертификаты, выпускаемые Министерством финансов с 1993 г.

В зависимости от своих характеристик ценные бумаги подразделяются на следующие виды:

1) по способности обращаться на фондовом рынке:

а) рыночные государственные ценные бумаги. Могут свободно обращаться и перепродаваться на вторичном рынке (ГКО, ОФЗ, ОГСЗ, КО);

б) нерыночные государственные ценные бумаги. Не могут свободно обращаться на рынке. Они представляют собой кредит государству, но в отличие от рыночных ценных бумаг не могут быть проданы их владельцем третьему лицу;

2) по сроку обращения на фондовом рынке:

а) краткосрочные. Срок обращения до 1 года (ГКО, ОГЗС, золотые сертификаты);

б) среднесрочные. Срок обращения до 5 лет (ОФЗ, ОВВЗ со сроком обращения 1 год и 3 года);

в) долгосрочные. Срок обращения свыше 5 лет (ОВВЗ со сроком обращения 15 лет);

а) выпускаемые Правительством РФ;

б) выпускаемые Министерством финансов РФ, агентом которого может выступать Центральный банк РФ;

4. по способу выплаты доходов. Известно несколько способов выплаты доходов по государственным ценным бумагам:

а) установление фиксированного процентного платежа. Применяется в условиях стабильной экономики при отсутствии высокой инфляции;

б) применение ступенчатой процентной ставки;

в) использование плавающей ставки процентного дохода;

г) индексирование номинальной стоимости ценных бумаг;

д) реализация долговых обязательств со скидкой против их нарицательной цены;

е) проведение выигрышных займов.

Преимущества инвестиций в долговые ценные бумаги:

* вложение в долговые ценные бумаги обеспечивает доходы, размер и срок получения которых известны уже на момент совершения вложения;

* долговые обязательства и облигации являются ликвидными ценными бумагами, их можно свободно купить и продать, отдать в залог, в долг, подарить или завещать. Для сравнения — если деньги помещены на банковский депозитный вклад и возникает необходимость их получить досрочно, то теряются не только проценты, но и за расторжение договора взимаются штрафные проценты на основную сумму депозита;

* вам не приходится следить за рыночной ценой ценной бумаги, т.к. доход уже фиксирован на момент ее приобретения;

Организация и порядок регулирования эмиссии, обращения и погашения долговых ценных бумаг в России происходит в соответствии с Гражданским Кодексом РФ, ФЗ РФ «Об акционерных обществах» (от 26.12.95. ред. от 28.12.2013), ФЗ РФ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» (от 29.07.98. ред. от 14.06.2012).

2. Эмитенты долговых ценных бумаг

В настоящее время многие коммерческие организации для привлечения денежных средств инвесторов выпускают различные виды долговых ценных бумаг, которые при погашении могут принести прибыль инвестору. Как правило, на территории Российской Федерации выпускаются такие долговые бумаги как вексели и облигации, а также различные виды сберегательных сертификатов.

Эмитентами долговых ценных бумаг могут стать как юридические лица, так и государственные или местные органы власти, которые таким образом привлекают денежные средства для решения различных социальных проблем.

Эмитент принимает решение о выпуске долговых ценных бумаг на основе анализа ситуации как внутри компании, так и на рынке. Как правило, данный вид финансовых активов привлекает многих инвесторов, которые хотят получить гарантированную прибыль. Кроме того, выпуск облигаций, векселей или иных сертификатов позволяет сохранить контроль над компанией, с другой стороны, эмитент практически любой долговой ценной бумаги обязуется через определенное время выплатить не только ее номинальную стоимость, но и заранее оговоренный процент, что может привести к существенным затруднениям в ведении бизнеса.

Долговые ценные бумаги, которые выпускаются государственными органами власти или органами местного самоуправления, как правило, являются очень надежными финансовыми активам. С другой стороны, известны случаи, когда представители Центрального банка объявляли дефолт по долговым ценным бумагам, что приводило к существенному подрыву инвестиционной привлекательности данного вида ценных бумаг как для отечественных, так и для иностранных инвесторов.

Эмитенты долговых ценных бумаг должны соответствовать всем требованиям, действующим на рынке, а также в некоторых случаях зарегистрировать эмиссию ценных бумаг. Кроме того, действующее законодательство регламентирует способ выпуска долговых ценных бумаг, а также порядок из обращения, как на биржевом, так и на вторичном рынке.

Для выпуска долговых ценных бумаг многие эмитенты обращаются в консалтинговые компании, специалисты которых имеют большой опыт подобной работы и окажут все необходимые консультации, а также оформят все необходимые документы для выпуска и размещения облигаций или векселей на рынке. Стоимость услуг подобных копаний относительно невелика, а обращение к ним позволит гарантировать выполнение всех юридических норм и правил.

Эмиссия —это установленная законом совокупность процедур, обеспечивающих размещение ценных бумаг между инвесторами.

Эмиссия имеет своей целью привлечение эмитентом дополнительных финансовых средств на заемных условиях (в случае выпуска облигаций) или путем увеличения уставного капитала (в случае выпуска акций), но делается это по правилам и под контролем со стороны государства в лице его органов, регулирующих рынок ценных бумаг.

Эмиссия может иметь своей причиной учреждение акционерного общества, изменение номинала ранее выпущенных ценных бумаг, выпуск ценных бумаг с новыми свойствами (правами).

Эмиссия обычно осуществляется путем привлечения профессиональных участников фондового рынка, которые называются андеррайтерами. Андеррайтер — это профессиональный участник фондового рынка, который по договору с эмитентом берет на себя определенные обязательства по выпуску и размещению его ценных бумаг за соответствующее вознаграждение.

Андеррайтер обслуживает все этапы эмиссии: ее обоснование, выбор параметров, подготовка необходимой документации, регистрация в государственных органах, размещение среди инвесторов (в том числе путем привлечения себе в помощь субандеррайтеров) и т. д.

Андеррайтер может взять на себя один из трех возможных видов обязательств по размещению эмиссии:

— выкуп у эмитента всей эмиссии по фиксированной цене и ее размещение по рыночной цене. Весь риск возможного недоразмещения эмиссии ложится на посредника — андеррайтера;

— андеррайтер берет обязательство выкупить только недоразмещенную часть (фиксированную или фактическую) эмиссии, т. е. его риск ограничен только этой частью;

— андеррайтер выполняет все функции посредника, обязуется помогать в размещении эмиссии, но не несет ответственности за ее недоразмещение. Весь риск недоразмещения ложится непосредственно на эмитента.

Выпуск ценных бумаг — важный источник привлечения средств для мобилизации дополнительного капитала для уже существующих предприятий, а также пополнения государственного и местного бюджета. Это своеобразный канал финансирования.

Следует отметить, что введение различного вида государственных ценных бумаг в финансово-денежный оборот позволяет без увеличения общей денежной массы повысить мобильность финансовых ресурсов, сосредоточить их на более важных участках производства, обращение, потребление продукции, товаров и услуг. Направление инвестирования, то есть вложения средств, определяется на рынке спросом и предложением, возможностью получения для инвесторов большей прибыли при равном риске вложений. Выпуск государственных ценных бумаг чаще всего и сосредоточен в тех областях и сферах, которые обещают принести большой доход.

Знание видов государственных ценных бумаг, возможностей их приобретения и продажи, правил обращения, выгод и опасностей их покупки сегодня крайне необходимо не только хозяйственным руководителям и предпринимателям, но членам трудовых коллективов просто человеку, желающему стать обладателем акции, облигации, сертификата.

Довольно часто покупатель ценной бумаги, приобретающий её тем или иным способом, просто не в состоянии оценить, какие ценные бумаги целесообразно хватать, а какие нет. Рынок, как говорится, есть рынок, и риска на нём не избежать.

Список использованной литературы

1. Гражданский Кодекс РФ. Часть первая и вторая.- М.:ПРОСПЕКТ, 2006.

2. ФЗ РФ «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ (ред. от 04.10.2010)

3. Вахитов Д.Р.Рынок ценных бумаг/ Учебное пособие для студентов вузов.-Казань:Изд-во МОиН РТ, 2010.-220с.

4. Галанов В.А. Рынок ценных бумаг/ Учебник.- М.: ИНФРА-М,2010.-378с.

5. Жуков Е.Ф. Рынок ценных бумаг/ Комплексный учебник (с CD).-М.:Вузовский учебник,2010.-254 с.

6. Лялин В.А, Воробьев П.В. Рынок ценных бумаг/ Учебник для ВУЗов.- М.:ПРОСПЕКТ, 2009.-383 с.

7. Мишарев А.А. Рынок ценных бумаг/ Учебное пособие.-СПб.:Питер,2008.-256 с.

8. Стародубцева Е.Б. Рынок ценных бумаг/ Учебник.- М.: ИНФРА-М,2008.-176с.

Размещено на Allbest.ru

Подобные документы

Понятие и виды ценных бумаг. Природа и признаки ценных бумаг. Двойственность ценных бумаг. Классификация ценных бумаг. Обращение ценных бумаг. Оборот ценных бумаг. Источники правового регулирования вопросов эмиссии и обращения ценных бумаг.

курсовая работа [29,6 K], добавлен 08.02.2004

Ценные бумаги, их сущность и классификация. Классические виды ценных бумаг и их характеристики. Депозитные и сберегательные сертификаты. Международные ценные бумаги. Доходность по операциям с еврооблигациями. Система государственного регулирования.

курс лекций [153,2 K], добавлен 21.01.2011

Теоретические аспекты функционирования рынка государственных ценных бумаг. Состояние российского рынка государственных ценных бумаг. Перспективы использования конкретных видов ценных бумаг целевого назначения для финансирования бюджетных программ.

курсовая работа [43,4 K], добавлен 24.11.2008

Сущность государственных ценных бумаг, общие условия их выпуска и обращения, функционирование рынка государственных ценных бумаг. Внешние факторы ценообразования на государственные ценные бумаги. Доходность казначейских обязательств.

курсовая работа [26,3 K], добавлен 20.11.2006

Виды ценных бумаг. Инвестиционные показатели, отражающие критерии их качества. Определение эффективности инвестиций в ЦБ с учетом доходности. Рейтинговые оценки простых и привилегированных акций и облигаций. Долговые обязательства с фиксированным доходом.

курсовая работа [63,4 K], добавлен 06.02.2015

Ценные бумаги как основной вид финансовых инструментов инвестирования. Основные свойства ценных бумаг. Понятие финансового фьючерса. Инвестиционные сертификаты. Основные показатели характеристики акций. Конвертируемые облигации и привилегированные акции.

реферат [18,7 K], добавлен 20.03.2009

Основные направления совершенствования деятельности по доверительному управлению ценными бумагами. Виды и инвестиционные качества ценных бумаг для формирования их портфеля. Особенности работы управляющих компаний и формирование их доходов и расходов.

курсовая работа [73,4 K], добавлен 13.09.2010

Изучение закономерностей происхождения, классификации ценных бумаг; организации и функционирования ценной бумаги. Изучение экономических взаимоотношений хозяйствующих субъектов посредством ценных бумаг. Методика функционирования акций и облигаций.

курсовая работа [187,1 K], добавлен 13.01.2012

Понятие о рынке ценных бумаг. Место рынка ценных бумаг. Функции ценных бумаг. Составные части рынка ценных бумаг и его участники. Эволюция российского рынка ценных бумаг. Тенденции развития рынка ценных бумаг. Основные проблемы.

курсовая работа [32,9 K], добавлен 05.06.2006

Понятие, признаки и виды ценных бумаг, основные и производные ценные бумаги, их основные характеристики: ликвидность, обращаемость, рыночный характер, стандартность, серийность. Участие ценных бумаг в гражданском обороте, их доходность, возможные риски.

контрольная работа [38,4 K], добавлен 27.04.2010

Источники: http://mnogomani.com/zarabotok-s-vlozheniyami/investitsii-v-obligatsii/, http://investoriq.ru/praktika/investicii-v-obligacii.html, http://otherreferats.allbest.ru/finance/00370834_0.html