Краудфандинг в недвижимость: 12 крупнейших платформ Европы и США

Сложно поверить, насколько не нова идея краудфандинга на самом деле: ещё в 1997 году британская рок-группа Marillion собрала через онлайн-платформу 60 тыс. долл. — так фанаты обеспечили музыкантам тур в США.

Обзор крупнейших краудфандинговых платформ Европы и США

Отличие современного краудфандинга — он даёт возможность заработать обеим сторонам. Рынок коллективных инвестиций в недвижимость устроен довольно просто: онлайн-платформы собирают инвесторов для реализации проектов аренды, реновации или строительства объектов, а те приобретают доли компаний или предоставляют займы, взамен получая процент от прибыли.

Почему эта схема инвестиций становится всё популярнее? В отличие от других инструментов, краудфандинговые платформы открыты для инвесторов с небольшим бюджетом. Они не требуют участия вкладчика в управлении активом. В среднем, они приносят доход выше, чем ряд других инструментов (например, ценные бумаги, депозиты или сырьевые товары). Интернет делает доступ к коллективным инвестициям максимально простым. По данным Preqin, за последние три года объём привлечённых средств в глобальные закрытые фонды недвижимости увеличивался в среднем на 11 % в год.

Tranio предлагает обзор крупных краудфандинговых платформ на рынках недвижимости Великобритании, Германии, Испании и США.

Краудфандинговые платформы в Великобритании

Основные черты британских краудфандинговых платформ:

— относительно высокие сборы;

— фокус на арендном бизнесе;

— низкий порог инвестиций.

Property Moose (Ливерпуль)

«Инвестируй онлайн. Когда угодно, где угодно», — так просто объясняет преимущества краудфандинга британская платформа Property Moose. Ориентированная в первую очередь на британцев, компания не исключает возможности сотрудничества с иностранцами (кроме граждан США). Платформа рассчитана на инвесторов с любым бюджетом: от 10 фунтов стерлингов до нескольких сотен тысяч. Сервисом Property Moose пользуются больше 26 тыс. человек.

Как правило недвижимость, в которую вкладывает инвестор, принадлежит компании, созданной специально для этого проекта (SPV). Он, наряду с другими участниками SPV, участвует в принятии стратегических решений: например, в вопросах заселения или выселения арендатора. Инвестор, в обмен на инвестиции, получает долю в SPV, которую он может продать в любое время в рамках этой же платформы. Большинство проектов рассчитаны на срок от 12 до 18 месяцев.

На каждом этапе такого вида инвестиций участник облагается сборами: при покупке доли SPV 5 % от вклада идут на оплату расходов, связанных со сбором средств, проведением Due Diligence и структуризацию сделки. Из ежемесячного дохода от аренды вычитается 10,5 % на оплату услуг управляющей компании. При продаже недвижимости инвестор выплачивает 15 % сбор от полученного дохода, при перепродаже своей доли в SPV — 15 % от её стоимости. В проектах, где инвестор не покупает долю компании, а предоставляет ей кредит, он освобождается от сборов платформы.

Property Partner (Лондон)

В октябре 2015, первый год запуска сайта Property Partner, краудфандинговая платформа установила рекорд, собрав больше 843 тыс. фунтов стерлингов за 10 минут. В проектах Property Partner также могут участвовать граждане любой страны, кроме США. Сегодня на сайте зарегистрировано больше 10 тыс. пользователей.

Property Partner специализируется на инвестициях в студенческие апартаменты: квартиры-студии или резиденции с общими кухней, обеденной зоной и гостиной. Отношения с инвесторами строятся по той же схеме: покупка доли в SPV (комиссия при покупке составляет 2,5 % с учётом гербового сбора) приносит участнику ежемесячный доход от аренды в 3,4 % на вложенный капитал. Из них 10,5 % выплачиваются Property Partner, которая управляет объектом и сдаёт его в аренду. С учётом роста капитализации доходность проекта повышается до 4,3 %.

Важное отличие этой платформы — отсутствие сбора при продаже доли SPV. Как уверяют создатели, в среднем этот процесс занимает 4,7 дней. Есть другой вариант выхода из проекта: каждые пять лет платформа предлагает выкуп доли по цене, установленной независимым оценщиком.

Ещё одна опция, которую предлагает инвесторам Property Partner — вклады в потенциальные проекты, которые ещё не приобретены платформой. Деньги на них снимаются с аккаунта инвестора на платформе, но не с реального счёта — до тех пор, пока не будет собрана полная сумма за проект. В таких проектах инвестор получает ежемесячный доход в 5 % в течение двух лет.

Интересы инвесторов защищает британская программа компенсаций FSCS (Financial Services Compensation Scheme), а деятельность самой платформы регулируется Управлением по финансовому регулированию и надзору Великобритании (FCA).

The House Crowd (Олтрингем)

The House Crowd называют себя первой краудфандинговой платформой в мире: основанная в 2011, к ноябрю 2017 компания реализовала почти 340 проектов, собрав для них больше 60 млн фунтов стерлингов.

Участвовать в проектах The House Crowd может не только физическое лицо, но и товарищество, закрытое акционерное общество, траст или государственный орган. Платформа открыта для всех иностранных инвесторов, кроме граждан США. Сумма инвестиций начинается от 1 тыс. фунтов стерлингов.

У участников The House Crowd есть два варианта получения дохода: покупка доли в компании, которая владеет недвижимостью для сдачи в аренду, или выдача займа по ставке 8–10 % для кредитования других физических лиц и 10–13 % — для финансирования проектов девелопмента. Срок таких проектов обычно колеблется от 6 до 18 месяцев. Если участие в SPV подразумевает выплату регистрационного сбора в 5 %, то кредитор не облагается никакими пошлинами со стороны платформы.

Модераторы The House Crowd проводят тщательную проверку объектов, каждый проект получает оценку RICS. Однако они неоднократно предупреждают посетителей сайта о рисках, связанных с капитализацией и ликвидностью объектов. Участники платформы не защищены программой FSCS.

Краудфандинг в Германии

Основные черты краудфандинговых платформ Германии:

— отсутствие сборов;

— фокус на мезонинных кредитах и проектах добавленной стоимости с доходностью 5-7 %;

— низкий порог инвестиций.

Exporo (Гамбург)

С момента запуска онлайн-платформы компания Exporo реализовала почти 80 проектов, собрав больше 100 млн евро, 16,5 млн из которых были выплачены её участникам. Стартовая сумма вкладов начинается с 500 евро, срок инвестиций — 2–3 года. Участие в проектах Exporo доступно для иностранцев, которые могут пользоваться версией сайта на английском языке.

В отличие от британских компаний, работу Exporo оплачивают не инвесторы, а владельцы проектов, что делает её полностью бесплатной для пользователей платформы.

Вклад оформляется как мезонинный кредит: инвестор предоставляет девелоперу заёмный капитал в обмен на фиксированный процент за использование средств и право на часть прибыли проекта. Мезонинный кредит — это субординированный кредит второй очереди (после банковского кредита), обеспеченный залогом акций или долей в проекте. Средства, собранные на Exporo, идут на реализацию проектов реновации и строительства коммерческой и жилой недвижимости в Германии. Доходность проектов Exporo колеблется в пределах 5–6 % годовых.

Zinsbaustein (Берлин)

Относительно молодая краудфандинговая платформа Zinsbaustein за полтора года работы реализовала 13 проектов, а общий объём привлечённых средств составил больше 15 млн евро.

По условиям платформы, физические лица могут инвестировать с Zinsbaustein капитал размером от 500 евро до 10 тыс. евро (при условии, если у инвестора есть активы на сумму 100 тыс. евро или если сумма инвестиций в недвижимость не превышает удвоенную сумму среднемесячного чистого дохода), а сумма для юридических лиц не ограничена. Участие иностранных инвесторов не оговаривается, сайт доступен только на немецком языке.

Вклады участников Zinsbaustein оформляются как мезонинный кредит. Создатели платформы предупреждают о возможных рисках: кредит инвесторов является необеспеченным и гасится только после несубординированных долговых обязательств. Утешением в негативном сценарии может служить то, что потери инвестора ограничены суммой внесённого вклада.

Как правило, проекты платформы представляют собой реновацию и строительство микроапартаментов и коммерческой недвижимости в Германии. Срок инвестиций — 1–3 года, доходность — 5,25 %. Услуги Zinsbaustein являются бесплатными для инвесторов.

Zinsland (Гамбург)

Из 37 проектов, реализованных Zinsland с 2015 года, 22 были выполнены в этом году. Объём привлечённого капитала — больше 27 млн евро.

Как и две другие немецкие платформы, Zinsland оформляет вложения участников как мезонинные кредиты и финансирует свою деятельность только за счёт владельцев проектов, а не инвесторов. Доходность в 5-7 % объясняется довольно высокими рисками для инвесторов и тем, что платформа сотрудничает с девелоперами напрямую: они получают капитал инвесторов в 100 % объёме. Срок вложений — 1–3 года.

Инвесторы предоставляют мезонинный кредит для реализации проектов реновации и строительства микроапартаментов в Германии. Как правило, сумма инвестиций составляет от 500 евро до 10 тыс. Инвесторы с капиталом от 25 тыс. евро могут участвовать в клубных сделках. Организаторы не уточняют, могут ли в проектах принимать участие иностранные инвесторы, а сайт доступен только на немецком языке.

Краудфандинг в недвижимость Испании

Основные черты испанских краудфандинговых платформ:

— гибкие системы расчёта доходности и сборов для инвесторов;

— фокус на проектах реновации в крупных городах Испании (Барселона, Мадрид);

— доступны для иностранных инвесторов, но необходимо иметь идентификационный номер иностранца (Número de Identidad de Extranjero, NIE).

Housers (Мадрид)

«А что, если мы создадим платформу с портфелем недвижимости, где сможет инвестировать любой человек с бюджетом от 50 евро?» — именно с этого вопроса началась история Housers в 2015 году, по крайней мере, так утверждает один из её основателей, Тоно Брусола. За это время платформа реализовала 86 проектов, собрав для них больше 34 млрд евро.

В фокусе компании — коммерческая и жилая недвижимость в центральных районах крупных городов Европы (большинство проектов сосредоточены в Барселоне, Мадриде и Милане). Участники платформы покупают доли компании или предоставляют заём для строительства и реновации квартир. Инвесторы могут получать доход с продажи объекта или сдачи его в аренду. Доходность значительно различается от проекта к проекту. Средний срок вложений — 1 год.

Потолок инвестиций для большинства участников платформы — 3 тыс. евро для одного проекта или 10 тыс. евро для одного года. Более крупные суммы доступны для инвесторов с годовым доходом выше 50 тыс. евро (для юридических лиц общая стоимость активов должна быть больше 1 млн евро).

За свои услуги Housers получает 10 % от прибыли инвесторов.

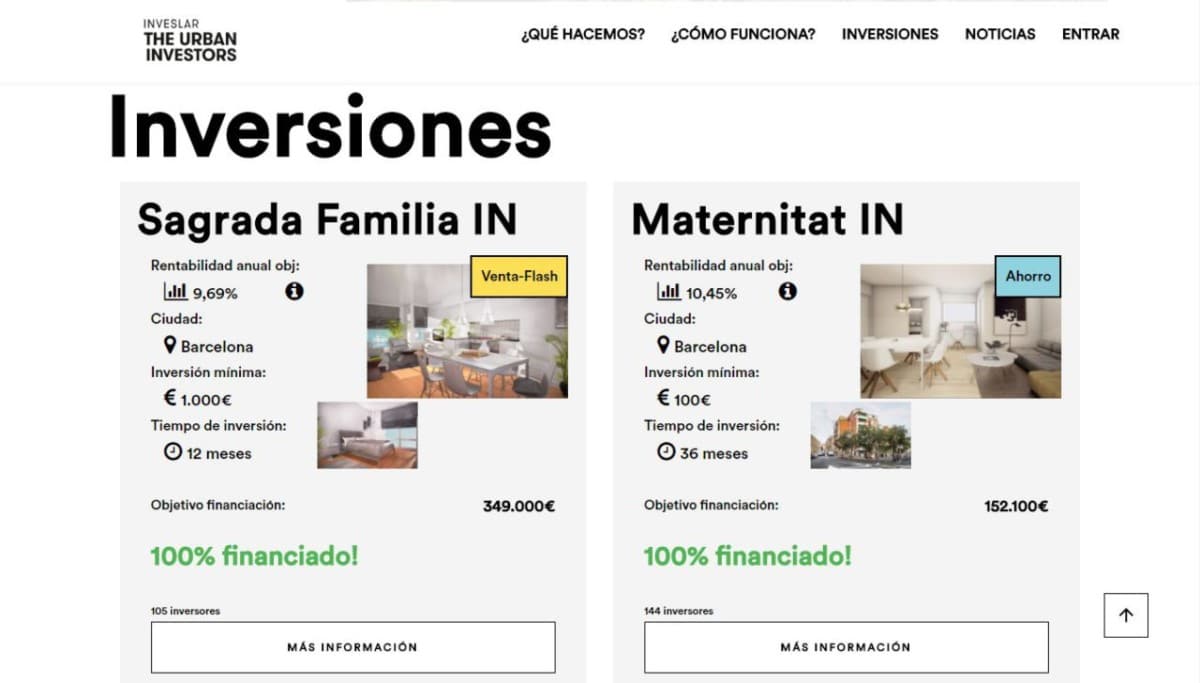

Inveslar (Барселона)

Совсем молодая платформа Inveslar, запущенная в 2016 году, уже успела реализовать 9 проектов, собрав для них почти 2 млн евро.

Участником платформы может стать любой совершеннолетний гражданин Испании или другой страны при условии, если у него есть идентификационный номер иностранца (Número de Identificación de Extranjero, NIE). Inveslar не сотрудничает с некоторыми странами Азии, Ближнего Востока и Океании.

Inveslar предлагает участникам два варианта инвестиций: покупка объекта, его реконструкция и перепродажа по более высокой цене через 12 месяцев или его сдача в аренду и продажа через 3 года. Минимальный порог инвестиций зависит от проекта и варьируется от 100 евро до 3 тыс. Участники краудфандинговой платформы покупают доли компании, созданной для реновации квартир в Барселоне. Срок инвестиций — 1–3 года.

По данным блога Jeangalea.com, Inveslar финансирует свою деятельность за счёт инвесторов: участники платят 4 % от суммы инвестиции за участие в проекте, 10 % от арендного дохода при сдаче объекта в аренду и 2 % от его финальной цены при продаже.

Privalore (Барселона)

Privalore называет себя первой краудфандинговой платформой в Испании. Сайт, запущенный под названием Bricktal в 2014 году, к осени 2017 объединил больше 1 тыс. инвесторов, которые вложили в его проекты около 3 млрд евро. В отличие от большинства платформ, Privalore является инвестором собственных проектов, вкладывая минимум 65 % от необходимого капитала. «Если друг предлагает вам инвестировать в перспективный проект, разве вы не спросите, сколько он сам в него вложил?» — обращается Privalore к пользователям.

В проектах Privalore может участвовать любой человек или компания с расчётным счётом в банке, принадлежащем стране Организации экономического сотрудничества и развития (ОЭСР), иностранцы должны иметь идентификационный номер NIE.

Размер вкладываемого капитала начинается от 1 тыс. евро. Privalore специализируется на реновации квартир в центре Барселоны и Мадрида. Средний срок инвестиций — 8 месяцев: 2 месяца заложены на реконструкцию объекта и 6 месяцев — на его продажу. Средняя доходность проектов — 17,6 %. Комиссия Privalore составляет около 4 % от цены продажи объекта: сокращение числа посредников позволяет компании уменьшить сбор для инвесторов в большинстве проектов.

Краудфандинговые платформы США

Основные черты краудфандинговых платформ США:

— невысокие сборы;

— использование разных стратегий инвестирования;

— относительно высокий порог инвестиций;

— ориентир на американских инвесторов.

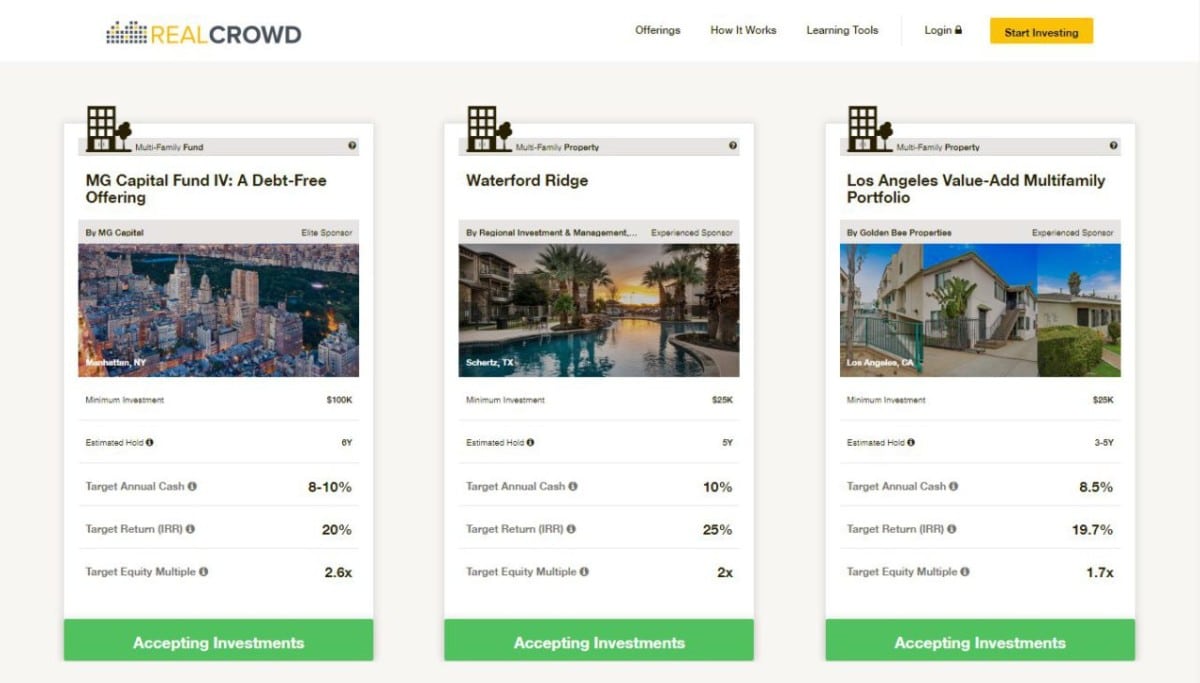

RealCrowd (Пало-Альто, Калифорния)

«RealCrowd — для серьёзных инвесторов», — заявляют создатели платформы. Партнёрами RealCrowd могут стать только компании с опытом на рынке не менее 10 лет и с объёмом транзакций от 50 млн евро. Фокус платформы — коммерческая недвижимость (которая, по мнению её создателей, выгоднее любого другого инструмента инвестиций): офисы, ретейл, многоквартирные дома и промышленные помещения.

Участникам платформы предлагается предоставить кредит, купить доли компании или вложить деньги в фонд для реализации разных инвестиционных стратегий (Core, Core Plus, Value Added, Opportunistic). Сервис RealCrowd бесплатен для инвесторов.

RealCrowd позволяет участвовать в проектах только аккредитованным инвесторам — физическим лицам, ежегодный доход которых в последние два года превышает 200 тыс. долл., или они владеют капиталом от 1 млн долл. Принимать ли иностранцев — решают спонсоры конкретных проектов.

Срок инвестиций начинается от 1 года. Отличием RealCrowd от других платформ является то, что инвесторы не могут выйти из проекта до его окончания.

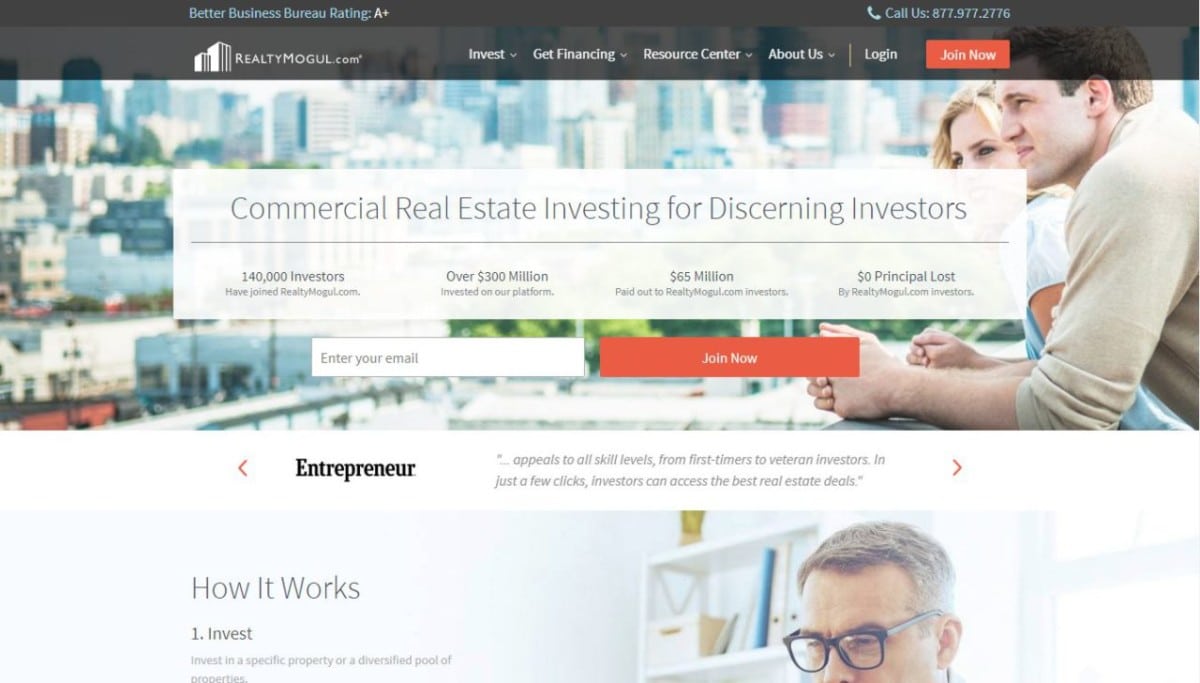

Realty Mogul (Лос-Анджелес)

История Realty Mogul начинается в 2013 году. С тех пор платформа собрала около 300 млн долл., профинансировав больше 350 объектов недвижимости.

У участников Realty Mogul есть два варианта инвестиций: предоставление займа, обеспеченного объектом недвижимости, который будет приносить ему прибыль по фиксированной ставке в течение нескольких месяцев или лет, или покупка долей недвижимости: многоквартирных домов, офисных зданий, складов и торговых центров — в этом случае инвестор получает доход от аренды и последующей продажи объекта через несколько лет. В большинстве случаев инвестор не может перепродать свою инвестицию.

Realty Mogul работает с аккредитованными и неаккредитованными инвесторами (см. Бизнес-ангелы), банками, семейными офисами с бюджетом от 1 тыс. долл. На сайте не уточняется, готова ли компания работать с иностранными инвесторами. По информации портала Investmentzen, за свои услуги Realty Mogul берёт около 1–2 % от вложенного капитала.

RealtyShares (Сан-Франциско)

Платформа RealtyShares профинансировала больше тысячи проектов, собрав для них примерно 500 млн долл. В портфолио компании — объекты в 220 городах 35 штатов США.

Так же, как и две другие американские платформы, RealtyShares предлагает инвестору стать кредитором объекта, получая фиксированный доход в 8-9 % годовых, или купить долю объекта и получать доход с аренды и его перепродажи через полгода или пять лет. Как рассказал в интервью порталу Yalantis один из основателей платформы Нав Атвал, минимальный порог вложений составляет 1 тыс. долл.

Принять участие в проектах RealtyShares могут аккредитованные инвесторы и инвестиционные фонды. Инвесторы, купившие доли в проектах платформы, должны ежегодно отдавать платформе 1 % от вложенной суммы. Размер комиссии при предоставлении займа обсуждается индивидуально.

Статья предоставлена Юлией Кожевниковой, экспертом по международной недвижимости Tranio.

Инвестиции в зарубежную недвижимость. Типичные ошибки начинающего рантье за границей: покупка на эмоциях, доверие рекламе. Выбираем лучшие страны для вложения денег

О том, что все больше россиян рассматривают недвижимость за границей не только как «дачу», но и как инвестиционный инструмент, уже сказано много раз. Вкладывать деньги в зарубежные квартиры и дома с целью получения дохода – дело перспективное. Но, к сожалению, и рискованное тоже.

С основными сложностями и опасностями, подстерегающими тут новичка, и попытался разобраться обозреватель «Портала о недвижимости MetrInfo.Ru».

Дороже, чем кажется

Примем как аксиому, что подавляющее большинство начинающих инвесторов хотят вложить сумму поменьше. Дело тут не в жадности, а в элементарной осторожности: на незнакомом рынке всегда есть риск эту инвестицию потерять. Первый блин комом… И поэтому на душе спокойнее, когда на кону стоит 5 тыс. евро, а не 500 тысяч.

На первый взгляд, на рынке немало предложений, удовлетворяющих подобным требованиям. Самый беглый анализ интернета показывает, что в Германии (эту страну вообще «раскручивают» как наиболее привлекательную для частного инвестирования) есть предложения по цене от 5 тыс. евро. 7, 8, 10 тысяч – таких квартир и домов действительно много.

Эйфория, однако, улетучивается при чуть более внимательном рассмотрении. В России приобретение недвижимости не сопряжено практически ни с какими дополнительными тратами – не считать же за серьезный расход 1000 руб., которые мы платим в виде госпошлины! Все прочие траты (гонорар риелтору, аренда банковской ячейки) – дело добровольное, при большом желании без всего этого покупатель может обойтись. Оказавшись в той же Германии, наш человек «по инерции» думает, что все должно быть так же. Ан нет! Приобретение недвижимости в этой стране сопровождается тратами в размере 8-10% — сюда включаются затраты на нотариуса, налог, издержки за запись в Поземельной книге.

Но и это еще не все. Присмотримся внимательнее. У каждого дешевого варианта стоит скромная приписка мелким шрифтом: «гонорар маклера – 3300 евро». И еще более мелким – «с НДС 19%». Это означает, что к цене объекта нужно сразу прибавлять 3927 евро. Конечно, если квартира более-менее дорогая (хотя бы 50 тыс. евро), то эта сумма составит менее 8% — хотя и это великовато. Но при покупке совсем уж «малыша» гонорар маклера вполне соизмерим с основной ценой.

Мораль: при приобретении не стоит смотреть на цену – хотя именно на ней и постарается сконцентрировать ваше внимание продающая сторона. Узнавайте итоговую сумму, включающую все дополнительные расходы, – ведь именно ее вам и придется заплатить.

Лукавый расчет доходности

Некоторые объекты продаются специально в расчете на будущих рантье. Возле них приписочка – «сдан в аренду», а также указание того, какую именно доходность приносит данная недвижимость. Цифры порой в высшей степени соблазнительные – и 20% годовых, и 35%, и 38%.

Конечно, самые фантастические из подобных цифр можно отметать сразу: ясно, что такого просто не может быть. Зададим резонный вопрос: а зачем собственнику, владеющему такой «курицей, несущей золотые яйца», продавать ее? Куда он денет вырученные от продажи деньги, в какую сферу экономики вложит их? Ведь ясно, что практически нигде (исключения: контрабанда оружия, наркотрафик и т.п. «бизнесы») нельзя получить даже близкую к названной в предыдущем абзаце доходность.

Но допустим, что аргументы из разряда «не может быть, потому что не может быть никогда» пытливого читателя не устраивают. Проанализируем приводимые хитрецами-риелторами расчеты. Сразу видно: они просто делят получаемую за 12 месяцев арендную плату на цену объекта. Например, квартира стоит 5 тыс. евро, арендатор платит за нее 2 тыс. – вот, 40% доходности в кармане.

Такие расчеты некорректны (это самое мягкое, что можно сказать о них). Во-первых, как мы помним из предыдущей главы, цена недвижимости и сумма, которую должен заплатить покупатель, – это далеко не одно и то же. Если брать квартиру в той же Германии, то к цене придется приплюсовать около 4 тыс. евро гонорара маклера и 1 тыс. расходов при покупке. Т.е. фактическая сумма инвестиций вырастает вдвое, и доходность сразу снижется с 40% до 20%.

А во-вторых, и на другой стороне нашего уравнения (то есть там, где мы подсчитываем доходы от нашей инвестиции) все небезоблачно. Арендодателю предстоит множество трат:

— квартплата и коммунальные платежи. В некоторых странах на рынке действует правило, что эти расходы несет арендатор. Но так – далеко не везде, и вполне вероятно, что там, где недвижимость приобретете вы, эти траты (полностью или частично) лягут на собственника квартиры;

— оплата квартиры в период простоя – когда один арендатор съехал, а другого еще не нашли. В этом случае, как вы понимаете, квартиру уже без вариантов придется оплачивать из вашего собственного кармана;

— страховка. В большинстве стран без нее никуда. Но даже если вы вдруг решитесь обойтись без этой траты – придется самостоятельно откладывать какие-то средства на случай аварий, заливов, пожаров и т.п.;

— налоги. Если в России некоторые квартиросдатчики бегают от налоговой инспекции, то за границей такое вряд ли возможно. Прежде всего потому, что там вы – иностранец, и внимание к вам будет априори большее;

— текущие расходы. Вроде бы мелочи, но в итоге набегают существенные суммы. «Зарубежная инвестиция потребует наличия определенных расходов, связанных с телефонными коммуникациями, обменом документами по почте, подготовкой налоговой отчетности по налогу на доходы от сдачи в аренду и прочее, — объясняет Станислав Зингель, президент международного агентства недвижимости Gordon Rock. – В абсолютном выражении эти траты невелики – 150-300 евро в год, и для крупных инвестиций составят доли процента от дохода. Но если инвестиция небольшая… Предположим, мы вложили 5 тыс. евро, которые приносят 6% годовых, что составляет 300 евро. Получается, что от 50% до 100% полученного дохода в этом случае уйдет на сопутствующие расходы».

«В интересных российскому покупателю европейских странах, например, в Италии или Испании, арендный бизнес – это чаще всего семейная традиция местных жителей. При этом основной целью владельцев недвижимости является не получение максимального дохода от аренды, а минимизация расходов на содержание объекта недвижимости», — добавляет Яна Добровольская, исполнительный директор компании «Страна Плюс». И предлагает рассмотреть поподробнее расходы и доходы от сдачи в аренду условно одинаковых вилл, стоимостью около 1 млн евро, которые предлагаются в понедельную аренду за 10 000 евро:

Мораль: «брутто-доходность», которой соблазняют вас продавцы арендных объектов, – это всего лишь отправная точка расчетов. Для каждого конкретного рынка надо выяснять все предстоящие вам расходы и соответствующим образом корректировать все цифры. Если обещанные вам 35% годовых в итоге превратятся в 5% — это еще хорошо. Не исключено, что недвижимость станет «работать в минус», т.е. станет еще и тянуть с вас по 500-1000 евро ежегодно.

Сезонность: не забывать о ней

Многие специалисты предостерегают от вложения денег в страны Южной Европы – Болгарию, Грецию, Испанию. «На эти страны опытные зарубежные инвесторы не обращают внимания уже достаточно давно, — отмечает Игорь Индриксонс, руководитель аналитического портала Indriksons.ru. – Но, увы, беда многих российских инвесторов в том, что их покупки исключительно эмоциональные».

Если же все-таки рассматривать недвижимость в данных странах с точки зрения вложения денег, то надо отметить сезонность данных рынков. Говоря проще, в высокий сезон (обычно июль-август) там толпы народа, практически любая недвижимость без ярко выраженных недостатков пользуется спросом. Но есть еще и мертвый сезон, когда всякая активность замирает. Определенную аналогию тут можно провести с подмосковными дачами на шести сотках: зимой в этих «сборно-щелевых» домиках никто не живет, сдать их невозможно ни за какие деньги, даже совсем символические.

Все это в высшей степени негативно сказывается на рентабельности вашей инвестиции. Расходы на содержание недвижимости будут идти круглогодично: если, к примеру, оставить ЖК без охраны, то и в январе предприимчивые местные жители там все разворуют. А вот доходы будут поступать лишь 2-3 месяца в году…

Есть у сезонности и еще одна не очень приятная сторона. Когда квартира сдана в долгосрочную (год и более) аренду, арендодатель воспринимает жилье как «свое». На курорт же люди приезжают на две, максимум три недели, и цель у них – «оттянуться». Все это крайне негативно сказывается на сохранности самой недвижимости и имущества – обстановки, бытовой техники…

Мораль: вариантов, приносящих лишь сезонную прибыль, лучше избегать. И уж конечно не принимать на веру «расчеты», когда за основу берется доход от недвижимости за август и потом эта цифра помножается на 12 – исходя из того, что в году 12 месяцев.

Управляющие: найти надежного

Примем как данность, что недвижимость без управления невозможна. Даже если речь не идет о курорте, где необходим гостиничный сервис, все равно без управленца не обойтись. Живя в Москве и сдавая московскую же квартиру, вы можете при появлении проблем (авария на водопроводе, проблемы с соседями, визит участкового и т.п.) лично приехать сами. А как быть, если недвижимость в другой стране?

Об управляющих мы уже упоминали – когда говорили о расчете доходности. Выяснили тогда, что из-за управленцев эта самая доходность снижается, причем платить приходится даже в те периоды, когда недвижимость не сдана. Но «траблы» этим не ограничиваются. Известны случаи, когда управляющие компании сдавали квартиру без ведома владельца – вся прибыль в этом случае шла хитрым сотрудникам, а собственник получал лишь износ своего жилья. На одном из форумов довелось прочитать весьма сочное описание, как хозяин квартиры в Болгарии по приезде обнаружил в холодильнике протухшую курицу, а электрические и водяные счетчики накрутили немалый расход. Управляющая компания, разумеется, заявила, что ничего не знает.

Мораль: выбирая управляющего, нужно разузнать о его деловой репутации и откликах прежних клиентов. А еще раньше – понять, есть ли вообще на данном рынке такие: с репутацией.

Резюме от портала www.metrinfo.ru

Меньше всего хотелось бы кого-то пугать и отговаривать: действие, даже ошибочное, лучше, чем бездействие. Однако выход на новый рынок всегда разумнее предвосхитить изучением. Фраза, недавно прочитанная в одной книжке: перед новой инвестицией затратьте на подготовку время не меньшее, чем вы потратили на зарабатывание той суммы, которую собираетесь вложить.

Мнения экспертов

Ольга Горячкина, руководитель отдела зарубежной недвижимости МАН «Rentsale»:

Выгоднее всего приобретать недвижимость для сдачи в аренду в России: в Москве или Питере, если денег поменьше, подойдет Подмосковье. В Европе, а особенно в Германии и Чехии, активно продаются доходные дома, но надо понимать, что за вычетом налогов прибыль будет максимум 5% при полной заполняемости. К тому же надо учитывать, что закон на стороне арендатора, т.е. если он вовремя платит, то попросить освободить помещение или поменять условия договора вы не сможете ни при каких обстоятельствах.

Вадим Дольменидис, директор компании GREECE INVEST:

В Греции на популярном курорте в пешей доступности от моря квартиры с одной спальней начинаются от 30 тыс. евро (вторичка) и от 50 тыс. (первичка). Однако покупка самой дешевой недвижимости может нести значительно большие риски потери капитала. Для аренды нужно выбирать самые ликвидные варианты, тогда вы сможете сдавать их не только в пик сезона, но и в низкий сезон. Основным критерием выбора, на мой взгляд, является соотношение спроса и предложения в данном конкретном регионе. Если вы купите недвижимость максимально дешево, там, где она никому не нужна, и спроса на такую недвижимость нет, то она не только не будет приносить доход, но и принесет убытки на ее содержание. Перед покупкой необходимо консультироваться со специалистами, у которых есть опыт аренды.

Игорь Индриксонс, руководитель аналитического портала Indriksons.ru:

Важный момент – бюрократическая сторона покупки. С одной стороны, чем меньше бумажек необходимо оформить и подписать, тем легче, быстрее и дешевле обходится оформление сделки и, как следствие, сама инвестиция. С другой стороны – упрощенное оформление увеличивает риск мошенничества, а также является сигналом для инвестора к тому, что таким упрощением пытаются привлечь инвестора, а это значит, что могут быть проблемы с ликвидностью и доходностью на рынке. Как раз таки сбалансированность в подходе к документальному оформлению сделок с недвижимостью является большим преимуществом таких стран, как Великобритания, Франция, Германия, Австрия и Швейцария.

Виктор Новиков, управляющий директор компании MY NEW HOTEL INVESTMENT:

В Австрии цена «входного билета» высокая. Хотя апартамент для отдыха можно найти за 100 тыс. евро, а земельный участок для строительства от 1000 евро за сотку. Но это будут инвестиции для отдыха, а не для зарабатывания денег. Для приумножения капитала рекомендуем более солидные вложения – от 500 тыс. евро. Преимущество – надежность!

Елена Лукашова, генеральный директор ЗАО «Зеленый Континент»:

Безусловно, одной из самых лучших стран для деятельности рантье является Австралия. Стабильная экономика, высокий уровень жизни, социальная защищенность, профессиональная медицина, достойное образование, прекрасный климат и лучшая экология – все это обеспечивает стабильный спрос на недвижимость, постоянный рост стоимости объектов, высокие арендные ставки и перспективы лучшей жизни на Зеленом континенте.

Высокие арендные ставки на недвижимость в Австралии не могут не радовать потенциального инвестора. Ликвидный объект стабильно приносит не менее 8% годовых, а доход от сдачи в аренду некоторых объектов достигает 10-15%. В связи с прекрасным климатом сезон тут длится круглый год и заполняемость объекта составляет не менее 85%. Многие строительные компании даже гарантируют доходность 6-8% годовых на сдачу своих объектов первые 2-3 года, поскольку они знают рынок и уверены, что клиент все равно получит больше и не будет требовать выполнения гарантийных обязательств.

Станислав Зингель, президент международного агентства недвижимости Gordon Rock:

Крайне важно не смешивать понятия «покупка для себя» и «покупка для инвестиций». Иными словами, тот объект, который россиянин покупает для себя, зачастую оказывается слабо привлекательным с точки зрения получения рентного дохода. Как следствие, далеко не всегда есть смысл выбирать объект для инвестиций с учетом того, чтобы в перспективе перебраться жить поближе к нему. Зарабатывать на недвижимости нужно там, где это приносит стабильный доход и имеет оптимальное соотношение «прибыль — риски», а жить там, где нравится и комфортно.

Геннадий Тузов, директор EstateService Москва & EstateService Санкт Петербург:

Ориентироваться стоит на сезонную, краткосрочную аренду и места выбирать соответствующие. Долгосрочная аренда с учетом социально-ориентированных законов Евросоюза, защищающих арендатора, становится непривлекательной — никто не хочет оказаться в ситуации, когда арендатора приходится выселять через суд за неуплату, при этом понимая, что, возможно, суд сочтет обстоятельства последнего уважительными.

Таким образом для небольших инвестиций следует выбирать стабильные и раскрученные курортные направления, а с точки зрения перспектив рынка (стабильности и роста цены на саму недвижимость) такие, где новое жилье не возводится миллионами квадратных метров в год.

В случае привлечения управляющих компаний, для «сезонной сдачи» оптимально подходят рынки Франции (Лазурный берег), Испании, где кризис на рынке недвижимости никак не сказывается на спросе на сезонную аренду, а снижение цен — весьма на руку инвестору с деньгами, и Португалии. Если вы в состоянии заняться эксплуатацией собственной недвижимости самостоятельно — можно рассмотреть рынки Болгарии, Черногории и Турции, но доверять местным управляющим компаниям можно только под воздействием обильных вливаний под палящим солнцем.

Сергей Карцев, руководитель компании Zora Home:

Вот несколько основных уловок продавцов при продаже объектов недвижимости потенциальным рантье:

— продажа с гарантированным средним уровнем дохода от аренды в первые 2-3 года — цена завышена, и рантье получит просто часть своих денег назад, а сдавать, возможно, никто ничего не будет;

— указание дохода без налогов — готовиться надо к тому, что уровень дохода резко упадет;

— занижение услуг управляющей компании — часто при этом она аффилирована с застройщиком. Желательно выбирать независимую компанию с хорошей репутацией.

Артур Кобозев, еxecutive director компании IMEX Real Estate Broker LLC:

Рынок недвижимости ОАЭ является, без всякого сомнения, самым развитым и привлекательным на Ближнем Востоке. Наша компания работает на самом развитом и привлекательном рынке недвижимости в ОАЭ — в Дубае. Этот город известен на весь мир своими амбициозными проектами: самое высокое в мире здание и самый высокий отель, насыпные искусственные острова, целые районы небоскребов на берегу моря. Иностранные инвесторы могут покупать здесь недвижимость в полную собственность на свое имя, при этом они не платят никаких налогов на полученные от нее доходы. Приведу ключевые моменты, которые побуждают инвесторов выбирать дубайский рынок.

Дубайская недвижимость приносит высокий рентный доход – долгосрочная аренда приносит чистый доход 5-10%, краткосрочная — до 15% в год от стоимости недвижимости. Спрос на аренду очень высок – в Дубае проживает всего 10% коренного населения. Остальные 90% — иностранцы, которые работают в эмирате и, естественно, нуждаются в жилье.

Алексей Василевский, директор компании «Гермес Групп»:

На наш взгляд, Хорватия предоставляет отличные условия для приобретения и последующей сдачи недвижимости в аренду. Страна с населением около 5 млн человек ежегодно принимает почти 10 млн туристов. Гостиничная сеть невелика и откровенно не справляется с этим потоком, поэтому апартаменты для аренды очень востребованы на рынке. Большинство из них резервируются на летний сезон еще до апреля. Это тенденция последних нескольких лет. Активный сезон сдачи длится с середины мая по конец сентября. Снимают апартаменты в основном европейские туристы, для которых близость к морю не так критична, как для наших соотечественников. Удаленность до 1 км воспринимается нормально и на цене существенно не отражается.

Как инвестировать в доходную недвижимость за рубежом?

Инвестиции в недвижимость за рубежом

Исследования, проведённые Tranio в 2015 и 2016 годах, показали: всё меньше покупателей приобретают недвижимость за рубежом у моря для себя и всё больше инвестируют в доходные объекты. Если в 2015 году о заметной доле инвесторов среди клиентов говорили 71 % опрошенных игроков рынка, то в 2016-м — 85 % респондентов. Доля тех, кто считает, что инвесторы — одна из основных категорий на рынке, выросла с 17 до 26 %.

Всё больше людей понимают, что недвижимость — не роскошь, а источник дохода. Расчёты Tranio показали: сдавая заграничное жильё в аренду, можно покрыть все расходы на содержание и заработать. Например, в Барселоне квартира стоимостью 500 тыс. евро может приносить до 18 тыс. евро в год за вычетом коммунальных услуг, комиссии управляющей компании и налогов. Если бы этот объект не сдавался в аренду, то собственник ежегодно тратил бы на содержание около 10 тыс. евро и ничего не зарабатывал.

Инвестиции в недвижимость за границей как средство получения дохода

При инвестициях в зарубежную недвижимость важно учитывать баланс рисков и доходности.

Риск — это вероятность потерь в результате каких-либо изменений. Чем больше шанс того, что произойдет некое негативное событие, тем больше риск и тем больше доходность, поскольку так инвесторы компенсируют потенциальные потери.

Под доходностью может подразумеваться абсолютный годовой доход, денежный поток, операционная прибыль, ставка капитализации, рост стоимости, cash-on-cash ROI и IRR. Важно понять, о каком типе доходности ведёт речь продавец. Например, как иллюстрирует пример ниже, IRR может составить 9 %, в то время как ставка капитализации равна 5,5 %.

Данные для примера

Типы доходности

Низкорискованные активы на западных рынках продаются с начальной арендной доходностью от 3 до 7 %. Покупать объекты с начальной доходностью более 7 % невыгодно: в таких проектах высока вероятность, что на горизонте 5–10 лет реализуется риск, затраты на устранение которого будут выше, чем премия за риск на входе. К тому же, рынки с низким уровнем рисков и доходности (обычно это центры и престижные районы крупных городов) дорожают быстрее, чем те, что характеризуются высокой начальной доходностью и высокими рисками.

Оптимальная доходность зависит и от срока инвестиций. Чем меньше срок, тем бóльшую начальную доходность стоит ожидать в диапазоне 3–7 % . Например, без учёта кредита при 20-летнем сроке инвестирования наибольшая совокупная доходность (с учётом роста капитализации) достигается при начальной доходности 3,8 — 5,8 % ; а если срок инвестирования — 10 лет, то оптимальная начальная доходность — 4,5 — 6,5 % .

Доходность можно увеличить за счёт кредита. Например, при покупке инвестиционной недвижимости в Германии можно получить ипотеку в размере 50 % от стоимости объекта под 1,9 — 2,5 % годовых. При арендной доходности 6,5 % доходность на вложенный капитал с учётом кредита может достигать 8–9 % .

Заграничная ипотека выгодна и тем, что с её помощью можно уменьшить налог на недвижимость за рубежом: из налогооблагаемой базы вычитаются проценты по ипотеке. При этом взять кредит за рубежом для покупки жилья в России нельзя: объект должен находиться в той же стране, что и банк-кредитор .

Где и какую зарубежную недвижимость сейчас выгоднее покупать в Европе

Мы рекомендуем рассматривать инвестиции в заграничные объекты при бюджете от 100–200 тыс. евро . Недорогая недвижимость за рубежом, как правило, имеет низкую ликвидность и высокие риски. Независимо от бюджета, 50–60 % от стоимости объекта обычно можно взять в кредит, так что инвестировать в доходную недвижимость можно и при 50–100 тыс. евро собственных средств.

В сегменте от 100–200 тыс . до 2,5 млн евро мы рекомендуем покупать жилые апартаменты. Среди их преимуществ — высокая ликвидность и стабильный спрос. Доходность — 2–3 % при долгосрочной аренде и 5–7 % при краткосрочной.

При бюджете свыше 2,5 млн евро можно ориентироваться на коммерческие объекты. Доходность — 3–5 % для доходных домов, 3–4 % для уличных магазинов и 5–6 % для супермаркетов. Дома престарелых, торговые центры и гостиницы подходят инвесторам с бюджетом от 10 млн евро.

Консервативным инвесторам, желающим сохранить капитал, мы советуем вкладывать средства в микроапартаменты — сдающиеся в аренду меблированные квартиры площадью до 30 м². Минимальный бюджет для приобретения такого жилья — 100 тыс. евро. При покупке в кредит достаточно 50 тыс. евро. «Такие инвестиции выгодны тем, что нет рисков, связанных с трудностью выселения съёмщиков, как при долгосрочной или бессрочной аренде: микроапартаменты обычно сдаются в среднесрочную аренду на 3–6 месяцев . И доходность выше (4 %), чем в среднем при долгосрочной аренде (2–3 %) . Покупать недвижимость этого типа лучше в Германии, где хорошо развит рынок аренды и строительство такого жилья поддерживается государством»,— говорит управляющий партнёр Tranio Георгий Качмазов.

Тем, кто намерен не просто сохранить капитал, но заработать, рекомендуем вкладывать средства в проекты редевелопмента. Суть этой стратегии: купить объект на восстанавливающемся рынке, провести ремонт и через 1–2 года продать с прибылью. Доходность таких проектов — 12–15 % годовых на вложенный капитал. Эту стратегию выгоднее всего реализовывать в Барселоне. Недвижимость в этом городе с пикового уровня 2007 года до периода дна 2013-го подешевела на 40 %. С 2013 года цены повышаются, но ещё имеют потенциал роста: земли под строительство в городе не хватает, испанская экономика растёт, безработица сокращается, и ставки по ипотеке снижаются.

Инвестиционная недвижимость за рубежом: перспективы развития рынка

В 2017–2018 годах на европейских рынках не ожидается больших изменений. Скорее всего, ставки по ипотеке останутся низкими, и интерес со стороны местных и зарубежных покупателей — высоким. Всё больше инвесторов будут интересоваться проектами редевелопмента и строительства для последующей сдачи в аренду. В Великобритании повышение гербового сбора при покупке арендных объектов может отпугнуть мелких инвесторов, но вряд ли отразится на портфельных сделках.

Что касается американского рынка, то он, по мнению эксперта Tranio Томаса Эспи, обречён на успех. «Доллар дорожает, и доходность растёт. Недвижимость США предлагает отличные возможности для защиты капитала от обесценивания. Самые интересные рынки расположены на Юго-Востоке и Среднем Западе. К ним относятся, например, Атланта, Тампа, Чикаго и Питтсбург».

Обзоры и публикации

Инвестиции за рубежом: как выбрать коммерческую недвижимость

Риски и выгоды инвестиций в гостиничные номера

Русскоязычные покупатели доходной недвижимости: аналитическое исследование Tranio (2016)

Дома престарелых в Европе и США — выгодное вложение инвестиций

Какая недвижимость была самой доходной в 2014 году?

Самая надежная недвижимость — самая доходная

Русские инвестиции в зарубежную недвижимость: аналитическое исследование Tranio.Ru (2014)

Инвестиции в автомобильные парковки: достоинства, доходность, расходы на содержание

Как инвестировать в гостиничную недвижимость Австрии и Германии

Источники: http://promdevelop.ru/kraudfanding-v-nedvizhimost/, http://www.metrinfo.ru/invest/articles/investitsii-v-zarubezhnuyu-nedvizhimost-tipichnye.109566.html, http://tranio.ru/how-to-invest/