Российские инвестиции за рубежом

Россия является не только реципиентом иностранных инвестиций. Достаточно активно развивается зарубежная экспансия российского бизнеса, в том числе и в форме вывоза прямых инвестиций. Российские компании все энергичнее демонстрируют стремление превратиться в глобальные. Вместе с тем динамика вывоза российских прямых инвестиций за рубеж так же неустойчива, как и траектория поступлений иностранных инвестиций в Россию. По данным ЮНКТАД, наибольших объемов вывоз капиталов достигал в 2008 г., вторым по значению «пиком» стал 2013 г., когда после заметного спада вывоз инвестиций вырос на 83% и составил 99 млрд долл. Затем, начиная с 2014 г., наблюдался спад зарубежной инвестиционной активности, вызванный как кризисом российской и мировой экономики, так и западными санкциями и ухудшением геополитической обстановки. В 2014 г. вывоз прямых инвестиций составил 64,2 млрд долл., в 2015 г. — 27,0 млрд, в 2016 г. — 27,3 млрд долл. Показатели последних двух лет отсылают нас к 2006 г. 1 По оценкам ЮНКТАД, объем накопленных за рубежом российских инвестиций на 2013 г. составлял 575 млрд долл, и с 2000 г., когда он был на уровне 30 млрд долл., вырос почти в 20 раз. Однако к 2016 г. они сократились 335 млрд долл.

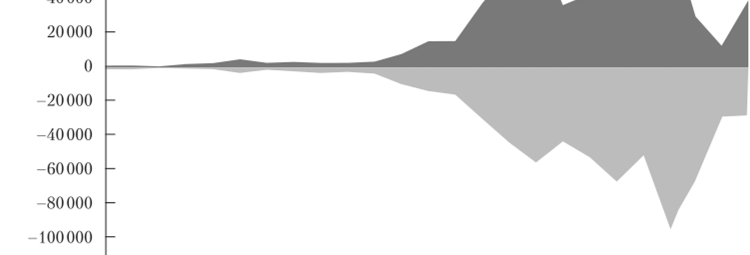

Интересно отметить, что картина исходящих российских и входящих в страну иностранных капиталов практически зеркальна (рис. 3.7). Особую динамику эти процессы получили с 2005 г.

Рис. 3.7. Динамика притока иностранных инвестиций в Россию и оттока российских инвестиций за рубеж, млн долл.

Составлено но: URL: http://unctadstat.unctad.org/TableViewer/tableView.aspx

По данным ЦБ, чистый отток капитала по итогам 2014 г. составил 57,0 млрд долл., в 2015 г. — 22,1 млрд, в 2016 г. — 22,3 млрд долл. [1] [2] Однако достоверную картину вывоза капитала из России получить непросто.

Согласно часто цитируемой классификации, предложенной директором Института энергетики и финансов Л. Григорьевым, ушедший за рубеж российский капитал функционально можно разделить на три группы.

Первая группа — это деньги на личные потребительские расходы, семейный капитал за рубежом. Его размеры не поддаются даже приблизительной оценке. Можно лишь сказать, что в 2012 г. на цели приобретения зарубежной недвижимости из России было официально переведено 1,9 млрд долл. Кризис, падение курса рубля и другие трудности снизили, по оценкам, спрос россиян на недвижимость за рубежом, в 2015 г. затраты составили 473 млн долл., а средняя цена приобретения жилья в Европе упала с 6,5 млн до 4 млн евро. Тем нс менее, это вполне существенные суммы. Кроме того, растет спрос на коммерческую недвижимость. Например, в 2015 г. покупки россиян в Германии составили 202 млн евро, в Италии — 180 млн, в Великобритании и Чехии — по 123 млн евро 1 . Сколько переводится через заграничные частные счета, сказать трудно. Е. П. Терновская оценивает суммы, потраченные на покупку россиянами недвижимости за рубежом в 2007—2008 гг., в 5,5 млрд долл, в год, а в 2011 г. — 12 млрд долл. [3] [4] Глава Банка России Э. С. Набиуллина сообщила, что вывоз капитала за рубеж по сомнительным схемам в январе — сентябре 2013 г. составил около 22 млрд долл. В 2012 г. офшоры пополнились за счет российского бизнеса на 39 млрд долл. [5] Какая-то часть этих средств могла быть напрямую направлена на личное потребление. А. В. Кузнецов отмечает, что до половины прямых инвестиций российских резидентов, например, в Испании и Латвии, связаны в приобретением недвижимости [6] .

Вторая группа — инвестиции в бизнес, стабильно работающий в зарубежных странах, который приносит устойчивый доход их владельцу. Данный капитал бывает и в форме прямых инвестиций.

К третьей группе относятся средства, которые были выведены из России, но в той или иной степени работают в рамках российского бизнеса своего владельца, но уже как «иностранный капитал». Это, как правило, капитал, размещенный в офшорах [7] [8] . Офшоры через различные схемы задействованы российским бизнесом с начала 1990-х гг. Согласно оценкам рейтинга «Экснерт-400» из 50 наиболее крупных российских частных компаний с совокупной выручкой 16 трлн руб. 23 либо зарегистрированы в офшорах или спарринг-офшорных юрисдикциях, либо размещают там центры принятия решений или распределения прибыли. Многие аналитики полагают, что эти показатели намного выше. Подтверждением тому — солидные доли капитала, зарегистрированного российскими компаниями через офшоры: на Кипре («Евраз» — 63,3%, НЛМК — 85,5%, Магнитогор- сий металлургический комбинат — 87,3%, «Мечел» — 10%, Челябинский трубопрокатный завод (ЧТПЗ) — 10%, «Норникель» — 30%, УГМК — 30%), на Виргинских островах (100% капитала «Металлинвест»), в Ныо- Джерси (50% «Русала») и т.д. к До 2014 г. основная масса прямых инвестиций шла из Кипра (2013 г. — 8,3 млрд долл.), Ирландии (10,4 млрд долл.), Люксембурга (11,6 млрд долл.), Нидерландов (5,7 млрд долл.), Великобритании (19 млрд долл.), Франции (2,1 млрд долл.). После введения санкций офшоры стали преобладать в финансовых потоках. По оценкам экспертов консалтинговой фирмы BCG, принадлежащие российским миллионерам финансовые активы, размещенные в офшорах на конец 2008 г., составляли 38% от общей стоимости всех их активов, в то время как в США и Японии этот показатель составлял 2—3%, а в мире в целом — 8% 1 .

В качестве основных причин оттока капиталов обычно называют неблагоприятные инвестиционные условия в российской экономике, коррупцию, несовершенства законодательства, включая налоговую систему, неповоротливость бюрократической машины и прочие очевидные факторы. В числе негативных факторов аналитики выделяют и неопределенность приоритетов российской экономической политики, где одновременно принимаются меры контрациклической бюджетной политики (введение бюджетного правила) и высокие публичные обязательства в ряде сфер (оборона, здравоохранение, сельское хозяйство и пр.); расхождение между декларируемыми целями и реальной политикой во взаимоотношениях государства и бизнеса. Эксперты из Высшей школы экономики отмечают: «Вместо стабильных налоговых условий — провоцирующее уход в тень кратное повышение страховых взносов для индивидуальных предпринимателей. Вместо защиты прав собственности — расширение практики ускоренного изъятия земельных участков и построек при реализации проектов, в которых заинтересовано государство либо аффилированные с ним структуры. Вместо снижения административного и силового давления на бизнес — активизация силовых структур, затрудняющая экономическую активность» [9] [10] .

Исследователи выделяют «выталкивающие» (push) факторы, к которым относят объективное снижение возможностей доступа к еще нераспределенным активам внутри России и стремление бизнеса уменьшить свою зависимость от давления государства, нарастающего в последние годы [11] .

Однако помимо «выталкивающих» факторов, на политику российских предпринимателей действуют общемировые тенденции транснационализации экономики. Здесь можно выделить стремление компаний обеспечить себе доступ к минеральным и финансовым ресурсам за рубежом, передовым технологиям и управленческому опыту; выход на новые рынки сбыта, в том числе путем преодоления тарифных и нетарифных барьеров для своей продукции; инкорпорироваться в глобальные стоимостные цепочки. Немалую роль играют соображения престижа, получения международного статуса.

Согласно официальным данным вывоз за рубеж российских прямых инвестиций, включающих участие в капитале, реинвестирование доходов и долговые инструменты, ежегодно достигает внушительных размеров. Рекордный показатель был достигнут в 2013 г. — 92 млрд долл., затем вывоз прямых инвестиций резидентами России за рубеж стал снижаться в силу действия внешних и внутренних факторов, о которых мы уже говорили выше (табл. 3.11).

Прямые инвестиции резидентов Российской Федерации за границу по данным платежного баланса в 2007—2016 гг., млрд долл.

Крупнейшие российские инвестиции за рубежом

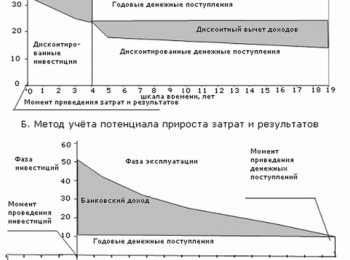

Иностранным инвесторам вновь интересны российские компании — по крайней мере это следует из обновленной статистики Центробанка.

Инвестиции из-за рубежа в участие в уставных капиталах в первом квартале этого года составили $2,9 млрд — это значительно лучше, чем за тот же период прошлого года, когда их объем ушел в отрицательную плоскость, составив -$1,9 млрд. Отрицательные значения могут возникать из-за того, что ЦБ рассматривает чистые, а не валовые инвестиции, объясняет младший аналитик группы исследований и прогнозирования АКРА Василиса Баранова: если число положительное, значит, иностранцы купили долей в российских компаниях на большую сумму, чем продали; если отрицательное, то наоборот.

Инвестиции такого рода, как следует из данных регулятора, в первых кварталах не росли с 2013 года. Тогда они достигли рекордных $19,6 млрд, а уже в следующем году, когда США и ЕС ввели против России санкции из-за ситуации с Крымом и Донбассом, обвалились в 24 раза, до $804 млн. Падение продолжилось и в следующие два постсанкционных года.

Помог первому кварталу 2017-го года Китай. Объем крупных (более $100 млн) китайских инвестиций в Россию вырос вдвое по сравнению с тем же периодом прошлого года, объясняет Баранова. В начале года было много крупных сделок прямого инвестирования с Китаем, большинство из которых было связано с сырьем: например, покупка 20-процентной доли «Верхнечонскнефтегаза» — дочерней компании «Роснефти» — компанией Beijing Enterprises за $1,08 млрд, по оценке АКРА. Но были и несырьевые покупки, напоминает Баранова: китайский Silk Road Fund приобрел 10% «Сибура» за $1,15 млрд (также оценка АКРА).

Среди других крупных сделок с участием иностранцев, которые были в первом квартале, — допэмиссии АвтоВАЗа (на $1,6 млрд, выкуплена «Ростехом» и Renault-Nissan), «ФосАгро» ($252 млн), Трубной металлургической компании ($176 млн), сообщила РБК Thomson Reuters. Были и сделки слияний и поглощений, напоминает компания: в частности, британская Alliance Boots Holdings Limited увеличила долю в капитале аптечной сети «36,6» после ее слияния с А5 с 6,28 до 15% (впрочем, точная сумма увеличения инвестиций тогда не раскрывалась). Под прямыми инвестициями ЦБ понимает трансграничные инвестиции, при которых нерезидент контролирует или имеет значительную степень влияния на управление российским предприятием.

Нынешний результат — рекордный для первых трех месяцев года, но в других кварталах прямые инвестиции иностранцев в капитал российских компаний достигали и более высоких значений в последние годы. В целом в 2013 году они составили $10,7 млрд, годом позже — $1,4 млрд, в 2015-м ушли в минус (-$469 млн), а в прошлом году восстановились до $18,4 млрд. Произошло это в основном за счет динамики четвертого квартала минувшего года (+$14,6 млрд). Именно в декабре консорциум Glencore и катарского суверенного фонда QIA приобрел 19,5% «Роснефти» за €10,2 млрд (около $11 млрд), конечным инвестором выступила сингапурская QHG Oil Ventures. Вклад Сингапура виден в статистике ЦБ: размер вложений из этой страны в капитал российских компаний в четвертом квартале достиг $15,1 млрд (годом ранее было всего $135 млн).

Сделка с «Роснефтью» действительно оказала «принципиальное влияние» на динамику инвестиций из-за рубежа, говорит партнер Deloitte Артем Самсонов (впрочем, в отличие от ЦБ он относит ее к первому кварталу этого года — сделка была закрыта 3 января). «Кроме этой крупнейшей сделки мы отмечаем некоторое увеличение инвестиционной активности в 2017-м относительно 2016-го и в других секторах экономики», — добавляет Самсонов.

Поправка на офшоры

Впрочем, результат первого квартала выглядит не столь радужным, если исключить из него инвестиции нескольких стран, которые традиционно считаются офшорами. Большой вклад в оптимистичную динамику января—марта внесли Багамы, Бермуды, Британские Виргинские острова, Кипр — их совокупная доля в инвестициях в капитал российских компаний составляет почти три четверти (без них иностранные инвестиции в капитал достигли бы лишь $742 млн вместо $2,9 млрд). Профессор Лондонского университета Анастасия Несветайлова считает, что значительная часть иностранных инвестиций в Россию из офшоров — деньги российского же происхождения, капитал российских бенефициаров, перерабатываемый через офшорные юрисдикции (.pdf).

В целом инвестиции в основной капитал в России выросли на 2,3% в первом квартале по сравнению с тем же периодом прошлого года, что стало позитивным сигналом после трех лет их снижения (данные Росстата). Еще более высокий рост был во втором квартале — на 6,3%. Впрочем, по оценке ЦБ, это было «связано с временными специфическими факторами», в частности с размещением больших объемов заказов на отечественных предприятиях и вложениями в крупные инфраструктурные проекты (мост через Керченский пролив и газопровод «Сила Сибири»). Минэкономразвития улучшило свой прогноз по инвестициям в 2017 году вдвое, до +4,1%, по оценке ведомства, их рост ускорится до 5,7% к 2020 году в базовом сценарии (на его основе считается бюджет), а в целевом сценарии, включающем меры по ускорению темпов роста экономики, — до 8,6%.

Кто инвестор

Согласно результатам исследования, в 2016 г. аудитория инвесторов среди россиян и русскоязычных граждан СНГ на рынках недвижимости за рубежом существенно расширилась. Доля респондентов, ответивших, что русские инвесторы составляют одну из основных категорий покупателей, увеличилась более чем в полтора раза – с 17% в 2015 г. до 27% в 2016 г. А вот доля тех, кто ответил, что русских «клиентов мало или совсем нет», снизилась почти вдвое – до 16% (с 29% в 2015 г.).

«Обращение к нам в сегменте коммерческой недвижимости Германии за прошлый год выросло примерно на 25%», – подтверждает Илья Гордон, основатель и управляющий директор компании Gordon Real Estate (специализируется на недвижимости Германии). Рост числа обращений от русских инвесторов на 10% отметили в компании Oracle Capital Group. «Значительно вырос интерес со стороны российских инвесторов к немецкой недвижимости», – говорит Антон Давиденко, руководитель департамента по работе с клиентами Oracle Capital Group. По его словам, за последние шесть месяцев количество таких запросов выросло на 40%. «Основным движущим фактором является потенциал роста после выхода Великобритании из Евросоюза, а также возможность привлечения дешевого финансирования. Но, делая ставку на Германию, наши клиенты не отказываются от инвестиций в Великобританию, а лишь перераспределяют свои активы», – говорит Давиденко.

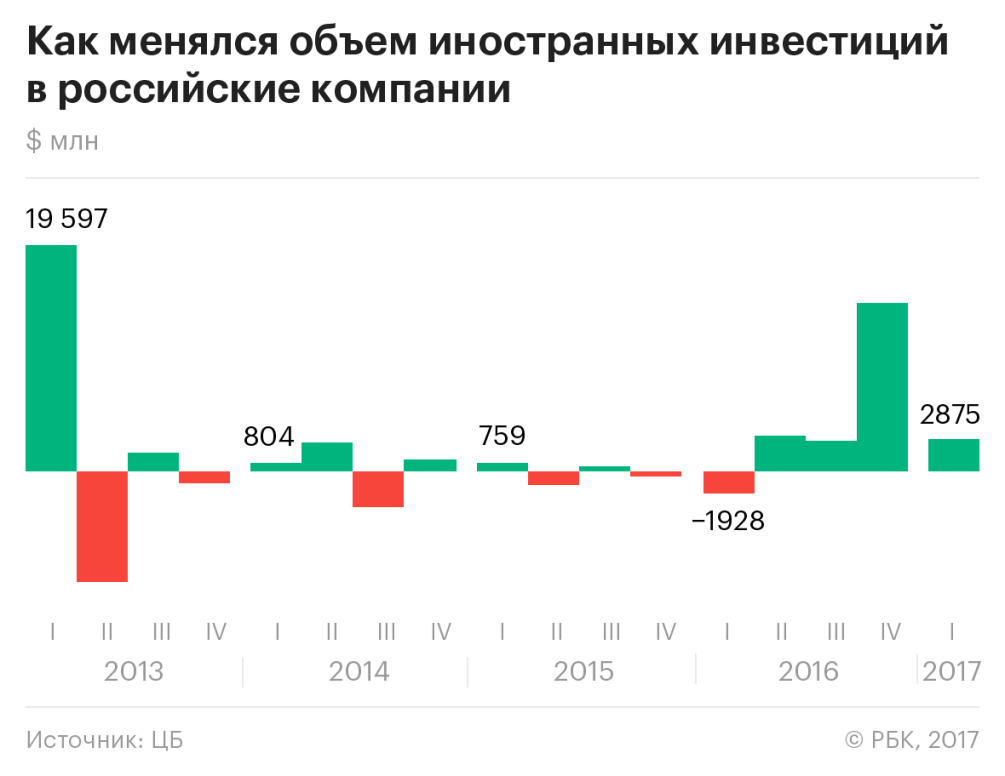

Основные покупатели заграничной недвижимости – это предприниматели и владельцы бизнеса, говорят результаты опроса Tranio. Их доля среди клиентов у риэлторов составляет 81%. С этим согласны и опрошенные «Ведомостями» эксперты. Русские бизнесмены преимущественно выбирают объекты в Австрии, Чехии, Франции и Черногории. Обращаются к брокерам зарубежной недвижимости чиновники (18% клиентов) и звезды шоу-бизнеса (4%). Все они предпочитают покупать недвижимость в европейских странах.

Зачем домик за границей

До 2013 г. русскоязычные покупатели приобретали за границей в основном жилье, чтобы «жить самим», что-то вроде «дачи у моря» на зарубежных курортах, рассказывает управляющий партнер Tranio Георгий Качмазов. Люди не рассматривали недвижимость в качестве инвестиций, а просто тратили деньги. Стратегия поменялась в 2014 г. после девальвации рубля. «Мы заметили, что русскоговорящие стали чаще покупать объекты для получения дохода. Недвижимость превратилась в способ сохранить капитал. Эта тенденция в 2016 г. стала еще более отчетливой», – говорит Качмазов.

Состоятельные россияне и граждане СНГ стали вкладывать деньги в заграничную недвижимость, чтобы диверсифицировать капитал и защитить его от рисков родных стран. Согласно исследованию Tranio, именно «экономическая и политическая стабильность» является основной причиной покупки недвижимости за границей. Ее отметили 42% респондентов. Причем по сравнению с 2014 г. доля назвавших стабильность главной причиной выросла на 25%. Стабильность русские инвесторы чаще всего ищут в Австрии, Чехии, Германии, США и Франции. С этим согласен Илья Гордон: «Инвестиции в Германию связаны как с финансовой мощью этого государства, так и с высокой покупательной способностью его населения, перешедшего после кризиса 2008–2010 гг. от традиций накопительства к активному потреблению».

Английская недвижимость хотя и не попала в исследовании в перечень стран, привлекательных с точки зрения политической стабильности, но, по словам Антона Давиденко, она также остается значимым вариантом для вложений. «Даже во времена самых страшных кризисов первой всегда восстанавливается английская недвижимость. Равнозначной [ей] альтернативе на карте мира пока не появилось», – говорит Давиденко.

Волнует наших сограждан и уровень налоговых сборов на недвижимость за рубежом – 7% опрошенных Tranio участников рынка указали «низкие налоги» в качестве основного мотива покупки объектов у русских.

Также важными мотивами инвестиций являются желание заработать на росте цен и получить вид на жительство (ВНЖ). Эти мотивы отметили 39 и 34% опрошенных соответственно. С целью заработать русскоязычные клиенты выбирают в основном объекты в Великобритании, Португалии и Таиланде. А вот в Болгарию, Грецию и Латвию едут на 100% за ВНЖ.

По словам Евгения Цикунова, генерального директора компании «Второй дом» (специализируется на оформлении ВНЖ и гражданства), ради получения ВНЖ русские инвесторы в основном покупают недвижимость в таких странах, как Кипр, Греция, Испания, Португалия, Латвия. «Интерес к Латвии сильно упал в 2015 г., количество сделок с недвижимостью для ВНЖ в разы отличается о того, что было в 2013 и 2014 гг. А вот интерес к Португалии, наоборот, постепенно начинает расти. В Болгарии планировалось снижение стоимости недвижимости для ВНЖ с 300 000 до 51 000 евро. Парламент Болгарии даже принимал закон в первом чтении, но окончательное решение по этому вопросу так и не было принято», – рассказывает Цикунов. Что касается бюджетов покупки недвижимости с целью получить ВНЖ, то Цикунов отмечает, что примерно половина клиентов делают свой выбор в рамках минимального порога стоимости, необходимого для ВНЖ (в Европе для инвестиционных программ он начинается от 250 000 евро). В сегменте коммерческой недвижимости бюджеты, как правило, выше в несколько раз. «Просто потому, что найти хороший объект коммерческой недвижимости, например, за 500 000 евро в крупных городах Португалии или Испании для получения ВНЖ очень сложно», – говорит Цикунов.

Генеральный директор компании «Второй дом» Евгений Цикунов: «Чтобы ответить на этот вопрос, откроем статистику Евростата, в которой отражено количество граждан России, впервые получивших вид на жительство в Европе: 2013 г. — 73 170 человек, 2014 г. — 73 821 человек, 2015 г. — 73 528 человек. Из данных следует, что количество россиян, получающих ВНЖ в Европе, за последние годы не меняется. В то же время нам постоянно кажется, что число россиян, планирующих уехать, постоянно растет. Получение ВНЖ и переезд в Европу дело не быстрое, данный проект нельзя реализовать за считанные дни. По нашей практике, всех людей, которые интересуются жизнью за границей, можно разделить на три категории. Первая группа планирует переехать сейчас или когда-либо потом и начинает собирать информацию. Вторая группа уже выбирает страну, подбирает недвижимость, выходит на сделку, начинает оформлять вид на жительство. Третья группа переезжает за границу. Причем переход из одной группы в другую может занимать немало времени, а может и вовсе не наступить. Евростат позволяет нам очень точно измерить вторую группу людей, тех, кто довел до конца идею с получением ВНЖ. А вот подсчитывать третью группу – самая большая сложность. Те, кто получил ВНЖ в Европе, могут так туда и не переехать. Почему россияне получают ВНЖ и второе гражданство за рубежом? Помимо традиционных причин (безвизовое перемещение, инвестиции, домик на море, в горах и т. д.) трендом последних лет стала налоговая эмиграция, желание инвестора стать неналоговым резидентом России. Связано это с обязанностью отчитываться по контролируемым иностранным компаниям и автоматическим обменом информации, к которому Россия присоединится с начала 2018 г.

Купить и сдать

Большинство русскоязычных инвесторов пока не готовы вкладываться в сложные девелоперские проекты. Менее 10% русскоязычных клиентов выбирают этот способ вложений, отмечают опрошенные риэлторы. Основные инвесторы в такие проекты – это профессиональные бизнесмены, отмечает Сергей Сандер, эксперт по вопросам инвестиций, бизнеса миграции и недвижимости за рубежом.

Большинство же покупателей останавливается на простом арендном бизнесе – покупке заграничных квартир, домов, отелей и помещений для магазинов. При этом квартиры и дома – самые популярные объекты для инвестиций (отметили 78% опрошенных). За такой недвижимостью русские едут в основном в Болгарию, Венгрию, Грецию, Португалию и Хорватию.

При этом большая часть русских покупателей заграничного жилья уже не готова платить за него слишком дорого. Русскоговорящие инвесторы за рубежом выбирают прежде всего «доступный вариант» недвижимости – недорогие дома и квартиры в теплых или экономически благоприятных странах, говорит Сандер. Согласно данным исследования, 50% риэлторов отмечают, что граждане России и стран СНГ предпочитают вкладывать в покупку домов и квартир не более 300 000 евро, выбирая при этом объекты в «недорогих» странах – Болгарии, Латвии, Греции, Черногории, Таиланде, Турции. «Недвижимость в бюджете до 150 000–300 000 евро привлекает гораздо больше покупателей, чем объекты за 1–3 млн евро и более», – говорит Сандер. Всего 2% опрошенных сказали, что русскоязычные инвесторы могут потратить на заграничное жилье более 3 млн евро. При этом страны, где выбирается такое жилье, не называются. Но к числу самых дорогих стран эксперты Tranio относят Великобританию, Францию и США.

Второй по популярности вариант для вложений – отели. Его указали 26% опрошенных. Гостиничная недвижимость востребована в основном в Австрии (82%) и Греции (60%). Однако по сравнению с 2015 г. число инвесторов, готовых вкладываться в отели, снизилось. «Стало меньше непрофессиональных инвесторов, которые хотят приобрести мини-отели. Такие клиенты переориентировались на апартаменты. При этом мы наблюдаем рост числа профессионалов, заинтересованных в покупке крупных и дорогих гостиниц», – говорит Качмазов. «Примерно каждый пятый-шестой запрос от инвесторов из России в Германии касается гостиничной недвижимости, тем не менее фактических сделок значительно меньше, чем, скажем, в сегменте объектов розничной торговли продуктами питания», – говорит Гордон.

Из тех, кто интересуется коммерческой недвижимостью, чаще всего выбирают помещения под супермаркеты и в основном в Германии (33%) и Австрии (18%), говорится в исследовании Tranio. По словам Качмазова, инвесторов привлекает в них высокая доходность (6%) и длительный срок арендных контрактов (15 лет).

А вот интерес к кафе и ресторанам снизился вдвое – с 12% в 2015 г. до 6% в 2016 г. Это произошло из-за роста профессионализма инвесторов – стало меньше тех, кто ожидает высокую доходность, не планируя при этом вести бизнес самостоятельно, поясняет Качмазов.

На коммерческую недвижимость русские покупатели готовы в среднем потратить от 1 млн до 3 млн евро, заявили 43% участников исследования. Объекты по такой цене выбираются в странах со средним уровнем цен – Австрии, Чехии, Германии, Италии, Испании. Другие данные приводит Гордон. По его словам, из-за роста ставок на коммерческую недвижимость выросла и средняя стоимость сделки. Например, в Германии, по его словам, сделки совершаются в диапазоне от 4,8 млн до 12 млн евро. В исследовании Tranio всего 4% опрошенных говорят, что их клиенты готовы тратить на зарубежную коммерческую недвижимость более 10 млн евро.

Какую недвижимость инвесторы из России и стран СНГ покупали за границей

Сколько можно заработать

Заработать много на вложениях в европейскую недвижимость не получится – доходность от аренды в ликвидных европейских странах низка. Это начинают осознавать русскоязычные инвесторы, придерживающиеся ранее завышенных ожиданий доходности. Доля риэлторов, чьи клиенты рассчитывают получить от сдачи в аренду дома или квартиры более 8% годовых, сократилась с 35% в 2013 г. до 20% в 2016 г. Для коммерческой недвижимости такой показатель составляет соответственно 55 и 36%.

«Качественные ликвидные объекты в центральных локациях крупных городов приносят в среднем 3–5% годовых. Доходность выше 7% подразумевает периферийную локацию, низкую ликвидность и повышенные риски», – говорит Качмазов.

«За последние два года ожидания инвесторов из России стали намного более реалистичными», – говорит Гордон, отмечая, что клиентов с завышенными представлениями о доходности недвижимости за границей «практически не осталось». Сандер также поясняет, что все больше российских клиентов умеривают свои аппетиты относительно доходности на фоне экономического спада в России и санкций. «Для девелопмента они готовы принимать реальную доходность в 10–15% годовых (вместо 20%), для коммерческой недвижимости – 4–6% годовых (вместо 7–10%)», – говорит Сандер.

И все же, согласно исследованию, в большинстве европейских стран покупатели недвижимости рассчитывают получить почти максимальную доходность от своих инвестиций – до 8%. К примеру, в Германии диапазон доходности 4–8% набрал 56% для жилья и 70% для коммерческих объектов. В коммерческой недвижимости Германии (новостройках) начальная доходность составляет 5,5–6% годовых, а чистая прибыль – 4,2–4,5% годовых, говорит Гордон, отмечая, что речь идет о соотношении арендных платежей и контрактной стоимости объекта без учета расходов на приобретение и содержание.

Ожидаемую доходность более 8% опрошенные риэлторы особенно часто отмечали в Таиланде (60% респондентов в сегменте жилья и 80% – в сегменте коммерческой недвижимости). Это может быть связано с тем, что доходность недвижимости в этой стране в целом выше по сравнению с европейской, так как инвесторы рассчитывают на премию за риск, говорится в исследовании. По данным сайта Numbeo, жилье на Пхукете приносит в среднем 5–6%, в то время как на популярных рынках Евросоюза этот показатель равен 3–4%.

Источники: http://studme.org/124910/ekonomika/rossiyskie_investitsii_rubezhom, http://www.rbc.ru/economics/01/09/2017/59a828af9a79470d1ddc51a1, http://www.vedomosti.ru/realty/articles/2017/04/13/684786-russkie-investitsii-rubezhom