Приток прямых иностранных инвестиций по регионам

Инвестиционная аналитика

Прямые иностранные инвестиции демонстрируют умеренный рост

Об этом свидетельствует доклад World Investment Report 2018 Конференции ООН по торговле и развитию (UN Conference on Trade and Development, UNCTAD).

Тенденцию снижения прямых иностранных инвестиций Организация Объединенных Наций назвала «тревожной» из-за риска, который она представляет для стран с развивающейся экономикой.

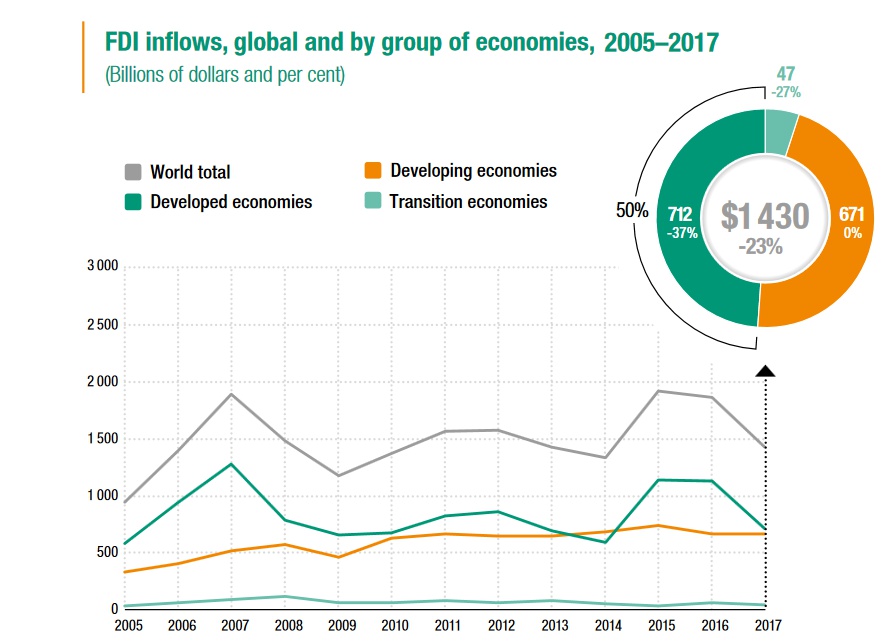

Если по итогам 2016 года прямые иностранные инвестиции составили 1,87 трлн. долл. США, то за прошлый год эта сумма упала до 1,43 трлн. долл. США. При этом мировая экономика и торговля растут. Падение инвестиций на фоне такого роста свидетельствует о том, что не только проекты в сфере слияний и поглощений, но и в других сферах получили меньший объем инвестиций.

Инвестиции по регионам

Объем прямых иностранных инвестиций в развитые страны снизился на 37 процентов до 712 миллиардов долларов. При этом объемы слияний и поглощений в развитых странах упали на 29 процентов.

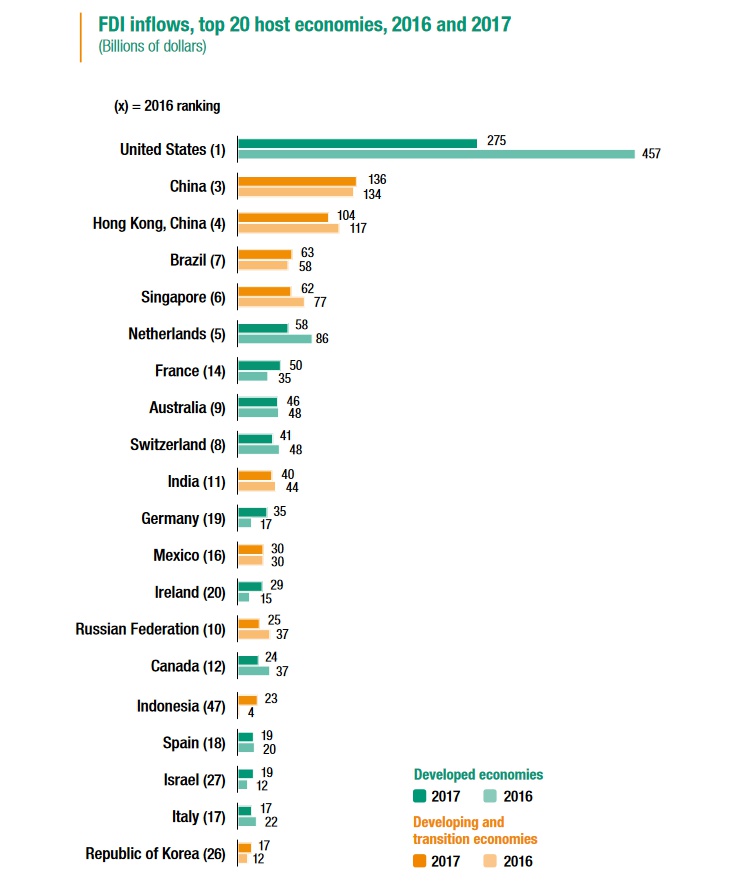

По данным ООН, США оставались крупнейшим реципиентом прямых иностранных инвестиций. Их общий объем в прошлом году составил 275 млрд. долл. США. На втором месте – Китай, где зафиксирован рекордный объем поступлений в размере 136 млрд. долл. США. Отток средств из Китая упал впервые с 2003 года, снизившись на 36 процентов до 125 миллиардов долларов в результате политики, ограничивающей отток инвестиции в течение 2015 и 2016 годов.

В течение предшествующих двух лет прямые иностранные инвестиции в развитые страны росли. За 2015 и 2016 года их сумма превысила 1 трлн. долл. США. Но этот рост резко закончился в 2017 году. Вслед за всплеском на рынке слияний и поглощений в 2016 году произошел заметный спад прямых иностранных инвестиций в Великобританию. Также уменьшился приток инвестиций в США, основной причиной чего стала остановка налоговых инверсий для американских компаний.

Директор подразделения UNCTAD по инвестициям и компаниям Джеймс Жан заявил, что резкое снижение в 2017 году во многом было вызвано пересмотром данных за 2016 год, в результате которого выяснилось, что в активы США было вложено больше средств, чем считалось ранее. Этот год ознаменовал конец «волны сделок налоговой инверсии», в ходе которой американские фирмы приобретались небольшими иностранными компаниями и получали их домицилии, чтобы платить налоги по более низкой ставке.

Приток инвестиций во Францию и Германию в 2017 году восстановился, но общий поток в европейские страны снизился из-за «нормализации» притока инвестиций в Великобританию.

Сократились инвестиции и в другие регионы – в Африку на 21%, в Восточную Европу – на 27%. В Восточной Европе и СНГ, где расположена Украина, инвестиции упали до минимального уровня с 2005 года – 47 млрд долл. США. Падение вызвано сокращением инвестиций в страны, на которые приходится основная их доля – Украину, а также Россию, Казахстан и Азербайджан. Прямые иностранные инвестиции в Украину сократились на 33% до 2,2 млрд долл. США «ввиду политической неопределенности».

Отток инвестиций в регионе, напротив, вырос на 59% и достиг рекордного значения в 40 млрд долл. США несмотря на падение, прогноз для региона на 2018 год остается умеренно-позитивным благодаря росту сырьевых рынков и цен на сырьевые товары, а также ускорению макроэкономического роста. В среднесрочной перспективе начало новых проектов может привести к росту инвестиций в производство.

Две страны региона – Россия и Украина – также входят в число стран с наибольшим числом дел по урегулированию споров между инвесторами и государством. За последние 30 лет в России зарегистрировано 24 таких дела, в Украине – 22, причем одно – в 2017 году. Стоит отметить, что Украину по количеству зарегистрированных в прошлом году дел опередили Хорватия (4 дела), Индия с Испанией (по 3 дела) и Мексика с Венесуэлой (по 2 дела).

Потоки инвестиций в Латинскую Америку и Карибский бассейн впервые за шесть лет выросли на скромные 8%. В Северной Америке приток снизился из-за сокращения внутрифирменных кредитов и вывода капитала. Объемы вывода капитала из Северной Америки выросли на 18%. В конце 2017 года перспектива налоговой реформы в США стала более четкой, и многонациональные компании в США приостановили вывод капитала, что увеличило объемы инвестиций.

На фоне всемирного спада приток прямых иностранных инвестиций в развитых странах Азиатско-Тихоокеанского региона остается устойчивым. При этом отток капитала из Японии продолжал расти и увеличился до 160 млрд. долл. США.

Между тем приток прямых иностранных инвестиций в развивающиеся страны оставался стабильным на уровне 671 млрд. долл. США, при этом инвестиции в Латинскую Америку выросли впервые за шесть лет.

«Эта негативная тенденция является долгосрочной проблемой особенно для развивающихся стран, где международные инвестиции необходимы для устойчивого промышленного развития», – заявил в докладе Генеральный секретарь ООН Антонио Гутерриш. «Эта тревожная глобальная инвестиционная картина подчеркивает важность благоприятной глобальной инвестиционной среды».

Инвестиционный спад в 2017 году также частично отразился на снижении средней мировой нормы доходности иностранных инвестиций, которая упала с 7 процентов до 6,7 процента. Уменьшение доходности наблюдалось в развитых странах, а также в странах с развивающейся экономикой Западной Азии и Южной Азии.

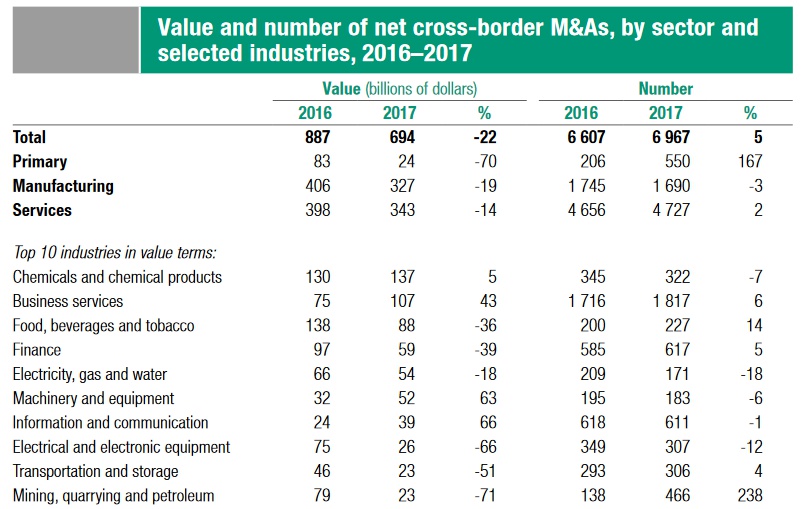

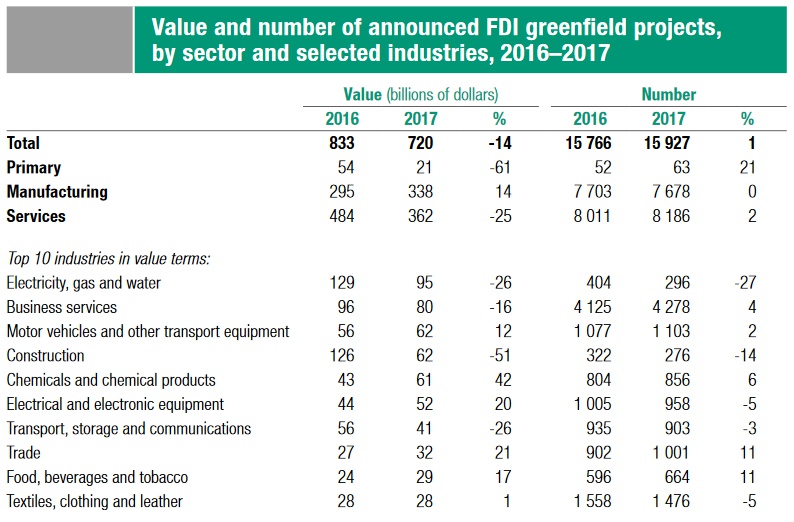

Отраслевые приоритеты инвестирования

Прогноз на 2018 год

ООН считает, что в этом году объем прямых иностранных инвестиций вырастит «незначительно», примерно на 5% до 1,5 трлн. долл., что ниже среднего за последнее десятилетие на фоне неопределенности в международной политике и торговле. Ожидается, что приток инвестиций в развитые страны в 2018 году будет «умеренно» увеличиваться.

В качестве факторов, ограничивающих инвестиции, ООН отмечает рост инвестиционных ограничений, а также озабоченность по поводу национальной безопасности и иностранной собственности на землю и ресурсы, а также усиление контроля над иностранными поглощениями. Эти факторы проявляются даже несмотря на то, что многие страны прилагают усилия для привлечения прямых иностранных инвестиций.

Табл. Приток прямых иностранных инвестиций, 2012-2017, млн долл. США

Приток и отток прямых иностранных инвестиций (пии): распределение по регионам, 1989-2000 гг., млрд. Долл.

Приток прямых иностранных инвестиций

Отток прямых иностранных инвестиций

1989-1994 Средн. год. показатель

1989-1994 Средн. год. показатель

Другие западно-европейские страны

Развивающиеся страны и территории

Латинская Америка и страны Карибского бассейна

Южная, Восточная и Юго-Восточная Азия

Развивающиеся страны Европы

Центральная и Восточная Европа

Все страны мира

Доклад о мировых инвестициях. Содействие развитию связей. Обзор, — ООН: Нью-Йорк и Женева, 2001. — С 4; www.unctad.otg/ru/docs/wiiOlovc.ni.pdf.

Через вывоз прямых инвестиций инвесторы учреждают за рубежом новую фирму (самостоятельно или с местным партнером), покупают существенную долю в уже действующей за рубежом фирме или полностью покупают (поглощают) эту фирму. За рубежом такие фирмы обычно называют зарубежными филиалами родительских компаний.

В свою очередь, эти филиалы подразделяются на отделения, дочерние и ассоциированные компании. Отделение, хотя и регистрируется за рубежом, не является самостоятельной компанией с собственным балансом и полностью (на 100%) принадлежит родительской фирме, а потому не является юридическим лицом.

Дочерняя компания регистрируется за рубежом как самостоятельная компания (т.е. она является юридическим лицом) с собственным балансом, но контроль над ней осуществляет родительская фирма в силу того, что она обладает основной частью акций (паев) дочерней компании или же всем ее капиталом.

Ассоциированная компания отличается от дочерней тем, что находится не под контролем, а под влиянием родительской фирмы за счет того, что той принадлежит существенная (но не основная) часть акций (паев) (см. рис.1).

С точки зрения субъектов миграции капитала различают макро- и микроуровень.

Миграция капитала на макроуровне — это межгосударственный перелив капитала. Статистически она отражается в платежном балансе стран.

Миграция капитала на микроуровне — это движение капитала внутри международных монополий по внутрикорпорационным каналам. Она осуществляется в форме международной промышленной кооперации, т.е. вложений транснациональных корпораций в дочерние компании. Так, отдельные юридически самостоятельные предприятия из разных стран устанавливают в рамках одной международной корпорации тесное сотрудничество в области отраслевой, технологической, подетальной специализации. Экспорт капитала обеспечивает эти связи.

Кроме ТНК, о которых уже говорилось, субъектами миграции капитала на микроуровне выступают и многонациональные корпорации.

Многонациональные корпорации (МНК) — это международные корпорации, объединяющие национальные компании ряда государств на производственной и научно-технической основе. В качестве примера такой компании обычно приводится англо-голландский концерн “Роял-Датчшелл”, существующий с 1907 г. Современный капитал этой компании делится в пропорции 60:4. Примером многонациональной корпорации является широко известная в Европе швейцарско-шведская компания АВВ, специализирующаяся в области машиностроения, электронной инженерии. К числу ведущих многонациональных корпораций Европы относится англо-голландский химико-технологический концерн “Юнилевер”.

Рис.1. Деление ввоза и вывоза капитала на ссудный и предпринимательский

С точки зрения международного права отличительными признаками многонациональных корпораций являются: 1) наличие многонационального акционерного капитала; 2) существование многонационального руководящего центра; 3) комплектование администрации иностранных филиалов кадрами, знающими местные условия. Последнее, кстати, свойственно и многим транснациональным корпорациям. Вообще границы между этими двумя группами международных компаний весьма подвижны, возможен переход одной формы в другую.

К транснациональным и многонациональным корпорациям следует добавить и глобальные корпорации (ГК), выделившиеся из среды международных компаний. Они возникли в 80-е гг. и продолжают набирать силу. Глобальные корпорации представляют всю мощь современного мирового финансового капитала и характеризуются объединением национальных компаний большого числа государств. В наибольшей степени к глобализации тяготеют химическая, электротехническая, электронная, нефтяная, автомобильная, информационная, банковская и некоторые другие отрасли. Они представляют собой специальные объединения промышленных, банковских и других концернов (наиболее известен международный картель ОПЕК).

Расширяя свою экспансию, транснациональные корпорации используют разнообразные формы освоения мирового рынка. Эти формы в значительной степени основываются на контрактных отношениях и не связаны с участием в акционерном капитале других фирм. К числу таких форм экспансии ТНК обычно относят: 1) лицензирование; 2) франчайзинг; 3) управленческие контракты; 4) оказание технических и маркетинговых услуг; 5) сдачу предприятий “под ключ”; 6) ограниченные во времени договоры по созданию совместных предприятий и соглашения по осуществлению отдельных операций.

На практике часто трудно четко провести границу между той или иной формой деятельности транснациональных корпораций. Они используются недифференцированно и часто переплетаются. Нередко они не альтернативны традиционному заграничному инвестированию, а дополняют его.

Важная особенность развития этих форм состоит в том, что они используются в значительной степени в отношениях между самими транснациональными корпорациями, выражая усиление центростремительных тенденций.

Особое распространение получили лицензионные соглашения. В 1990 г. объем лицензионных сделок ТНК превысил показатель 1970 г. почти в 10 раз.

Лицензионное соглашение представляет собой юридический договор, по которому лицензиар предоставляет определенные права лицензиату за определенное вознаграждение. Передача лицензий осуществляется как по внутрифирменным договорам транснациональной корпорации, так и по внешним каналам передачи технологии.

Особой разновидностью лицензионного соглашения является франчайзинг (франшиза).

Франчайзинг — это лицензионное соглашение, рассчитанное на продолжительный срок. При этом франчайзер предоставляет определенные права фирме-клиенту. Эти права включают использование торговой марки или фирменного названия, а также услуги по технической помощи, повышению квалификации рабочей силы, торговле и управлению за определенную плату.

С конца 80-х гг. становится популярной такая форма экспансии ТНК, как оказание управленческих и маркетинговых услуг. Договор на предоставление управленческих услуг представляет собой соглашение, по которому оперативный контроль за предприятием или фазой его деятельности предоставляется другому предприятию за соответствующее вознаграждение. Функции, выполняемые предприятиями по договору, могут включать управление производством, в том числе ответственность за технический и инженерный аспекты производства; управление кадрами, в том числе назначение и увольнение иностранцев и обучение местной рабочей силы; покупку техники и сырья; маркетинг и финансовое управление.

По контрактам об оказании технической помощи ТНК осуществляют технические услуги, имеющие отношение к какому-либо специфическому аспекту деятельности данной фирмы. Чаще всего подобные договоры связаны с ремонтом и профилактикой машин и оборудования, советами по использованию “ноу-хау”, устранением аварий и контролем за качеством.

Широкое распространение получили договоры о сдаче заводов “под ключ”. В этом случае ТНК берет на себя ответственность за осуществление всех (или большей части) видов деятельности, необходимых для планирования или строительства определенного объекта.

В целом тенденция к использованию многообразных форм международных экономических связей ТНК развивается, как и сам процесс интернационализации капитала и производства, демонстрируя новые формы и подходы.

Одной из новейших форм завоевания ТНК международных рынков является создание ими за рубежом специальных инвестиционных компаний. Задачей этих структур являются инвестиции в дочерние и партнерские предприятия ТНК для стимулирования продвижения их продукции на региональные рынки. Такой подход используют, в частности, крупнейшие международные компании по продаже безалкогольных напитков “Пепси-кола” и “Кока-кола” в Африке.

Прямые иностранные инвестиции как фактор роста российской экономики

Дата публикации: 09.11.2015 2015-11-09

Статья просмотрена: 6368 раз

Библиографическое описание:

Власенко Р. Д., Строганова А. В. Прямые иностранные инвестиции как фактор роста российской экономики // Молодой ученый. 2015. №21.1. С. 116-121. URL https://moluch.ru/archive/101/23050/ (дата обращения: 16.01.2019).

В статье анализируются структура прямых иностранных инвестиций, поступающих в Россию, и основные проблемы модернизации российской экономики. Представлены расчеты динамики поступлений прямых иностранных инвестиций c 2010 по 2014 год, рассчитаны показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики.

Ключевые слова: прямые иностранные инвестиции, инвестиционный климат, модернизация.

Международный инвестиционный обмен является одной из основных форм сотрудничества стран на современном этапе. Инвестиционные потоки направляются в другие страны с целью преодоления внешнеторговых барьеров, размещения производственных предприятий на территориях основных рынков сбыта, что позволяет экономить на транспортных расходах и учитывать особенности потребностей зарубежных покупателей. В условиях обострения ценовой конкуренции на мировых рынках значимым мотивом для инвестиций стали дешёвые производственные ресурсы в принимающих странах.

В зависимости от целей инвестирования различают прямые, портфельные и прочие инвестиции. В отличие от портфельных инвестиций, которые представляют собой вложения в ценные бумаги для получения дохода в виде процентов или дивидендов, прямые иностранные инвестиции (ПИИ) обеспечивают управленческий контроль над объектом инвестирования.

По методологии Международного Валютного Фонда (МВФ) иностранные инвестиции могут считаться прямыми в том случае, если они подразумевают приобретение иностранным инвестором не менее 10% доли в уставном капитале коммерческой организации на территории страны реципиента и позволяют инвестору оказывать стратегическое влияние на инвестируемые предприятиях [16]. На практике, в некоторых странах доля в 10% уставного капитала оказывается недостаточной для установления контроля над объектом инвестирования и обеспечения долговременной заинтересованности в эффективном функционировании и развитии предприятия. Длительный срок окупаемости капиталовложений ограничивает для инвестора возможности быстрого ухода с рынка и усиливает к ним интерес со стороны импортёров ПИИ.

ПИИ увеличивают экономический потенциал принимающей страны, являются дополнительным источником экономического роста, обеспечивают расширение экспорта товаров и услуг, создают дополнительные рабочие места. Вместе с иностранными инвестициями в страну приходят новые технологии производства и управления. В мировом инвестиционном процессе наибольший интерес проявляется именно к движению прямых инвестиций.

Рассматривая динамику мировых ПИИ с 2010г. по 2014г., представленную в таблице 1, можно заметить, что их объем поступления сильно изменялся в выбранном промежутке времени.

Динамика поступлений прямых иностранных инвестицийc 2010-2014 гг.[10]

2010 г.

2011 г.

2012 г.

2013 г.

2014 г.

Объём ПИИ, млрд. долл.

Темпы прироста к предыдущему году, %

Доля развитых стран, %

Темпы прироста поступлений ПИИ в развитые страны, %

Доля развивающихся стран, %

Темпы прироста поступлений ПИИ в развивающиеся страны, %

Удельный вес стран с переходной экономикой, %

Темпы прироста поступлений ПИИ в страны с переходной экономикой, %

За последнее время произошли значительные изменения структуры мировых ПИИ: формируется тенденция сокращения удельного веса развитых стран и увеличения доли развивающихся стран. В свою очередь, страны с переходной экономикой, к которым относится и Россия, до 2013 г. наращивали свою долю в мировых ПИИ, но в 2014 г.она сократилась с 6,8% в 2013 г. до 3,9%. Причиной этому стали региональные конфликты, падение цен на нефть и введение санкций в отношении России, что привело к падению инвестиций в нашу страну почти на 70%.

Результаты выполненных расчётов также показывают, что динамика мировых ПИИ отличается нестабильностью. В анализируемом периоде наиболее успешным был 2011 г., когда прирост мировых инвестиций составил 17,8%. В развитые страны инвестиций поступило на 23,1% больше, в развивающиеся и страны с переходной экономикой соответственно на 10,2% и 29,6% больше, чем в предыдущем, 2010 г., также характеризовавшимся положительной динамикой ПИИ. Аналитики объясняют этот успех либерализацией национальных законодательств, проведённой многими странами с целью привлечения иностранных инвестиций для преодоления последствий кризиса [10].

В 2012 г. произошло существенное сокращение поступлений прямых инвестиций за счёт падения их притока в развитые страны и страны с переходной экономикой. В докладе о мировых инвестициях, подготовленном Конференцией ООН по торговле и развитию (ЮНКТАД) причинами сокращения мировых ПИИ названы «неопределенность, которая была обусловлена ослаблением макроэкономической среды и рядом предполагаемых факторов риска, в том числе связанных с кризисом в еврозоне» [10].

Положительные тенденции в динамике прямых инвестиций в 2013 г. сменились их снижением на 16,3% в 2014 г., вызванным нестабильностью мировой экономики и увеличением геополитических рисков. В тоже время инвестиции в развивающиеся страны достигли рекордного уровня, впервые превысив объём инвестиций в развитые страны.

По данным исследования, проведённого Мировым банком, в 2014 г.страной лидером по привлечению иностранных инвестиций стал Китай, на втором месте находился Гонконг, США оказались на третьем месте, потеряв лидерство, которое они удерживали с 2003 г. Следует отметить, что снижение ПИИ в Северную Америку оказалось самым существенным в мире (-54%) [15]. Среди пяти стран с наибольшим притоком прямых иностранных инвестиций четыре обладают статусом развивающихся.

Динамика прямых иностранных инвестиций в российскую экономику в целом соответствует общемировой, только со значительно большей амплитудой колебаний.

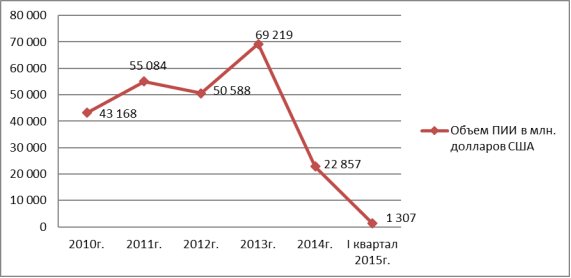

Рис.1 Динамика поступления прямых иностранных инвестиций в Россию[7]

В анализируемом периоде максимальный приток ПИИ наблюдался в 2011 г., за которым последовал глубокий спад, в 2012 г. произошло сокращение поступлений на 31,5%.

В 2013 г. увеличение притока ПИИ на 20,2% в значительной степени было обусловлено приобретением британской компанией BP пакета акций в 18,5% «Роснефти» врамках сделки по покупке «Роснефтью» компании «ТНК-ВР». В следующем 2014 году вследствие негативного действия как внешних, так и внутренних факторов, произошёл обвал поступлений иностранных инвестиций в страну. По оценкам ЮНКТАД, инвестиции в российскую экономику упали на 70%., практически аналогичные данные привёл Центральный Банк России[8].

Показатели, представленные в таблице 2, позволяют сделать выводы о значении прямых иностранных инвестиций для развития экономики нашей страны.

Показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики[5,6,7] (в %)

Относительные показатели

2010 г.

2011 г.

2012 г.

2013 г.

2014 г.

Отношение притока ПИИ٭ к ВВП

Отношение притока ПИИ٭ к инвестициям в основной капитал

Отношение накопленных ПИИ٭ к стоимости основных фондов

Отношение притока ПИИ٭٭ к инвестициям в основной капитал

Отношение накопленных ПИИ٭٭ к стоимости основных фондов

*- по данным Платёжного Баланса

٭٭- по данным Росстата

٭٭٭- с 2014 г. официальные данные по иностранным инвестициям предоставляет только ЦБ

Рассчитано по данным Росстата, Министерства экономического развития и Центрального банка России

Отношение притока прямых иностранных инвестиций к ВВП в России находится на уровне развитых стран. В развивающихся странах этот показатель выше, т.к. эти страны, имея меньшие уровни произведённого ВВП, привлекают значительные объёмы иностранных инвестиций.

Вклад иностранных источников в формирование инвестиций в основной капитал не велик, расчёты, выполненные на основе данных Банка РФ, который включает в ПИИ также вложения в банковскую систему, показывают, что доля иностранных инвестиций не превышает 17%.

Максимальное отношение накопленных ПИИ к стоимости основных фондов составило 16% в 2010 г. Уровень данного показателя при расчёте по методологии Росстата, который ограничивает ПИИ вложениями только в реальный сектор экономики, ниже более, чем в два раза, его максимальное значение в 6% достигнуто в 2013 г.

При оценке роли иностранных инвестиций в развитии национальной экономики нельзя не учитывать тот факт, что количественные показатели инвестиционного процесса не отражают значение ПИИ для обмена новыми производственными технологиями, передачи опыта эффективного управления компаниями и структурной перестройки экономики принимающей страны.

Анализ видовой структуры ПИИ в российскую экономику позволяет констатировать, что значительная часть иностранных инвестиций не приводит к увеличению основных фондов (таблица 3).

Виды прямых иностранных инвестиций в Россию[7], в %

Покупка/ продажа новых акций (долей, паёв)

Всего инвестиций, изменяющих капитал

Слияния и поглощения

Всего участие в капитале

В структуре иностранных инвестиций, поступающих в нашу страну велика доля долговых инструментов, которые не влияют на прирост капитала. Слияния и поглощения, являясь покупкой уже действующих предприятий, уменьшают его прирост.

Структура прямых иностранных инвестиций в Россию указывает на осторожность инвесторов, их неготовность нести риски, связанные с созданием и управлением бизнесом. Доля вложений в прирост капитала постоянно сокращалась с 78% в 2010 г. до 48% в 2013 г. Показатель 2014 г. является следствием специфики методологии его расчёта, в абсолютном выражении объём инвестиций, изменяющих капитал, сократился почти в четыре раза по сравнению с 2013 г. При этом долговое финансирование, т.е. кредитование со стороны зарубежных совладельцев возросло с 34% в 2010 г. до 53% в 2013 г.

Распределение ПИИ по видам экономической деятельности позволяет сделать выводы о приоритетах иностранных инвесторов и соответствии этих приоритетов национальным интересам России в развитии высокотехнологичных обрабатывающих отраслей.

Рис. 2 Отраслевая структура ПИИ по видам экономической деятельности за 2014г.[7]

К наиболее привлекательным для иностранных инвесторов видам экономической деятельности относятся торговля, финансовая деятельность, добыча топливно-энергетических полезных ископаемых.

Высокий удельный вес инвестиций в торговлю достигнут благодаря активной деятельности международных операторов розничных сетей («Ашан», «Метро», ИКЕА, REWE)[3,с.65]. На уровень ПИИ в добычу полезных ископаемых в последние годы оказывает влияние Федеральный Закон от 29 апреля 2008г. «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства», ограничивающий участие иностранного капитала в сырьевых отраслях[1].

С 2013г. увеличивается приток иностранного капитала в обрабатывающие производства, их доля в общем объёме привлечённых иностранных инвестиций составила 18%. Интерес иностранных инвесторов к обрабатывающим производствам объясняется пониманием перспектив их развития, в этих отраслях осуществляется наибольшее количество инвестиционных проектов. В структуре обрабатывающих производств по объёму привлечённых ПИИ выделяются металлургическое, химическое производства, производство кокса, нефтепродуктов и ядерных материалов, т.е. виды деятельности, оказывающие неблагоприятное воздействие на окружающую среду. По оценкам экспертов, высокотехнологичные производства получают меньше 15% от иностранных инвестиций в обрабатывающие производства.

На основе анализа распределения ПИИ по видам экономической деятельности можно сделать вывод, что основными мотиваторами зарубежного инвестирования является доступ к рынкам и ресурсам.

Анализ инвестиционных потоков по регионам выявляет существенную географическую дифференциацию.

Все регионы страны можно разделить на 3 типа [9,с.12]:

Первый тип — регионы, где основная часть ПИИ направлена в отрасли, связанные с добычей полезных ископаемых (Сахалинская, Архангельская, вместе с Ненецким автономным округом, и Тюменская, вместе с Ямало-Ненецким и Ханты-Мансийским автономными округами, области). Здесь реализуются крупные инвестиционные проекты по освоению нефтегазовых месторождений («Сахалин-1», « Сахалин-2», «Ямал СПГ» и др.).

Второй тип – «столичные» регионы (Москва, Московская область, Санкт-Петербург, Ленинградская область), привлекают большие объемы иностранных инвестиций, но ключевым инвестором являются Нидерланды.

Третий тип – регионы с благоприятным «инвестиционным климатом» (Калужская область, Республика Татарстан, Приморский край), в которых эффективная инвестиционная политика позволила создать привлекательные условия для иностранных инвесторов.

Неравномерность распределения иностранных инвестиций по регионам объясняется тем, что инвесторов привлекают высокий потребительский спрос, развитая инфраструктура и концентрация экспортно-ориентированных предприятий.

В 2015 г. падение ПИИ в российскую экономику продолжилось. Прямые иностранные инвестиции в небанковский сектор РФ в первом полугодии 2015 года составили $6,7 млрд., что в 3 раза меньше, чем в первом полугодии 2014 года, следует из оценки платежного баланса РФ, опубликованной на сайте Центробанка. Спад притока иностранных инвестиций происходит на фоне сообщений об улучшении инвестиционного климата в стране. Для ответа на вопрос, что необходимо предпринять, чтобы вернуть иностранных инвесторов, следует проанализировать их состав.

Рис.3 Удельный вес отдельных юрисдикций в общем объёме прямых инвестиций в Россию в 2014г.[7]

Источник: расчеты авторов

Анализируя состав основных стран-инвесторов на 2014г., следует отметить, что первые четыре позиций по доле ПИИ в российскую экономику занимают оффшорные зоны (Кипр, Багамы, Бермуды, Британские Виргинские острова), где обычно ищут убежища организации, скрывающиеся от налогов. Их доля в общем объеме ПИИ в российскую экономику составляет 57%, в то время как из остальных стран поступает лишь 33%. Нидерланды, Люксембург и Ирландия не являются оффшорными зонами, но они часто применяются в бизнес-схемах российских компаний. Удобство правовой системы и ясность законодательства являются причинами регистраций в данных странах материнских компаний для осуществления проектного финансирования. Также Нидерланды являются посредниками между российскими и иностранными компаниями, находящимися в оффшорной зоне (Антильские острова, входящие в состав Нидерландов).

На фоне резкого сокращения поступления ПИИ в Россию в Iквартале 2015г. изменился состав стран-инвесторов. В него вошли такие страны как Германия, Бельгия и США. До оттока прямых иностранных инвестиций доля капиталовложений этих стран была незначительна. Но в связи с резким прекращением или уменьшением поступления ПИИ основных стран-инвесторов, Германия, Бельгия и США вошли в топ-7 стран-инвесторов [13].

Анализ прямых иностранных инвестиций из России показывает, что капиталы вывозятся в те же оффшорные зоны. Это указывает на то, что инвестиции в Россию представляют собой возврат ранее выведенных капиталов и осуществляются, в основном, организациями российского происхождения. Данное явление получило название round-tripping(«круговорот капитала»).

Удержать капиталы в стране можно, если целенаправленно и активно заниматься улучшением инвестиционного климата. Повышение позиций нашей страны в рейтинге Всемирного банка «DoingBusiness», где Россия в 2015 г.поднялась на 51 место, теоретически говорит об улучшении инвестиционного климата[11]. Однако результаты рейтинга не замечают инвесторы, которые настойчиво говорят о том, что главным препятствием модернизации и расширения иностранный инвестиций остается отсутствие нормально работающих институтов, административное давление на бизнес, низкие стандарты трудовых отношений, широкий теневой рынок труда и постоянные изменения в нормативно-правовой сфере[12]. Приняв Федеральный закон от 08.06.2015 №140-ФЗ «О добровольном декларировании физическими лицами имущества, счетов (вкладов) в банках»[2], который предоставляет амнистию на вывезенный за границу капитал, руководство страны стремится не только вернуть капиталы, но и остановить их бегство.

Подводя итог, можно сказать, что прямые иностранные инвестиции пока не играют значительной роли в экономике России, прежде всего потому, что в стране не созданы экономические и правовые условия для реализации их потенциала в интересах национального развития.

Источники: http://inventure.com.ua/analytics/investments/pryamye-inostrannye-investicii-demonstriruyut-umerennyj-rost, http://studfiles.net/preview/5183329/page:14/, http://moluch.ru/archive/101/23050/