Проблемы и пути привлечения инвестиций

Инвестиционная политика анализируемой организации, являющаяся вторым после страховых операций источником доходов, в целом получила должное развитие.

Основой инвестиционной политики служат Правила размещения средств страховых резервов, утвержденные Приказом Министерства финансов Российской Федерации от 22.02.1999 года №16н с последующими дополнениями и изменениями. Правила устанавливают виды активов, требования к активам и структуру активов, принимаемых в покрытие страховых резервов, и регламентируют структуру вложений по каждому виду активов к суммарной величине страховых резервов.

Страховые резервы выполняют две функции: служат гарантией платежеспособности страховщика и являются важным источником инвестиционных ресурсов в национальную экономику. Учитывая, что страховые резервы предназначены только для обеспечения исполнения своих обязательств по договорам страхования, деятельность страховщика должна быть направлена на оценку степени риска размещения резервов и выбор приоритетных направлений инвестиций.

На основе анализа инвестиционной политики, проведенного на примере страховой организации, можно выявить некоторые проблемы привлечения инвестиций. Одной из таких проблем является проблема обеспечения возвратности и прибыльности инвестиций. Несмотря на то, что рост оказанных услуг в целом сопровождается ростом инвестиций, темпы этого роста не всегда имеют надежность. Это, прежде всего, связано с другой немаловажной проблемой – наличие значительных рисков и неопределенностей.

Инвестиции на российском финансовом рынке несут в себе высокие риски. Среди них необходимо выделить следующие:

1. кредитные риски эмитентов ценных бумаг (т.е. риск финансовой несостоятельности или банкротства);

2. рыночные риски рынка ценных бумаг (т.е. высокая амплитуда колебаний цены актива в зависимости от внешних факторов);

3. валютные риски (т.е. неблагоприятные изменения валютных курсов),

4. политические риски (например, смена политического руководства страны или возможность принятия политических решений, препятствующих выполнению обязательств эмитентами ценных бумаг),

5. законодательные риски (т.е. несовершенство законодательства о ценных бумагах, валютного законодательства, законодательства об акционерных обществах, ведущих к потенциальному нарушению законодательства).

При реализации инвестиционной политики компания исходит из того, что данные риски не являются диверсифицируемыми, а также то, что данный список не является исчерпывающим.

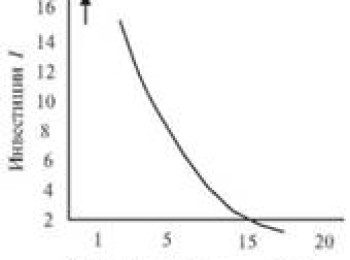

По ходу роста объемов компании, риски, возникающие при ее деятельности, тоже меняются. Известно, что на начальном этапе развития и финансирования роста компании эти риски самые высокие и покрываются, как правило, за счет собственных средств. Стадии роста сопровождаются высокими рисками и источниками финансирования выступают фонды прямых инвестиций, финансовые инвесторы или банковские кредиты.

Поэтому, именно на стадии роста необходимо искать возможности для привлечения портфельных инвесторов, которые реализуют путем инвестиций собственные цели и задачи. То есть портфельного инвестора интересует получение возврата на осуществленные инвестиции в связи с ростом капитала и акций, а не получение дивидендов.

И только на стадии зрелости, когда риски становятся умеренными, можно рассматривать другие альтернативы, среди которых банковские кредиты, публичные заимствования долгового капитала и собственный капитал /23/.

Несмотря на выявленные проблемы, можно сказать, что компания не осуществляет вложения, связанные с повышенным риском, не использует кратковременно появляющиеся конъюнктурные инструменты. Основной целью инвестиционной политики РОСНО было и остается обеспечение высокого уровня ее финансовой устойчивости и своевременное выполнение своих финансовых обязательств перед клиентами.

При выборе направлений инвестиционной политики организация должна минимизировать риск инвестиций для обеспечения безусловных гарантий по выполнению своих обязательств. При этом необходимо установление определенных требований к составу и структуре инвестиционных активов страховых организаций. Так, при инвестировании страховых ресурсов в корпоративные ценные бумаги следует определить требования к ликвидности ценной бумаги и листинга эмитента. При размещении страховых активов, собранных по обязательным видам страхования, требования к инвестированию должны быть более жестко ограничены различными нормативными актами. При установлении нормативных требований к инвестированию страховых ресурсов важно учесть вопросы аффилированности.

Инвестиционная деятельность страховщиков должна быть направлена на обеспечение диверсификации инвестирования страховых резервов. Страховые резервы размещаются в различные по назначениям и срокам окупаемости объекты /24/.

Данное исследование показало, что в целом инвестиционную политику компании можно охарактеризовать как умеренно-консервативную и взвешенную. Недостатком является лишь то обстоятельство, что инвестиции организации растут медленнее активов, их удельный вес в структуре активов в последние годы имеет тенденцию к снижению.

Для дальнейшего совершенствования инвестиционной политики необходимо провести работу по следующим направлениям:

изучение эффективности разрешенных направлений инвестиций организации и подготовка предложений, которые позволят сделать их более гибкими;

разработать различные механизмы, способные лучшим образом использовать резервные фонды и обеспечить защиту денежных ресурсов страховщика от их обесценивания;

для развития рынка страхования жизни, который бы учитывал возможности удовлетворения долгосрочных сберегательных интересов граждан, а также интересов государства по аккумулированию значительных финансовых ресурсов, необходимо разработать механизм инвестирования свободных денежных средств в среднесрочные и долгосрочные виды ценных бумаг, обеспечить минимизацию риска и возврата;

осуществлять строгий учет использования долгосрочных средств, которые должны рассматриваться как источник внутренних инвестиций в экономику; /25/.

Если на макроуровне инвестиционная политика является необходимой

и полезной для национальной экономики, то на микроуровне она является необходимой для конкретной организации, так как повышает ее финансовую устойчивость, платежеспособность и конкурентоспособность /26/.

На мой взгляд, на сегодняшний день выбор инвестиционной политики является индивидуальным решением для каждой организации в зависимости от выбранной стратегии. И четкого мнения, каким должен быть идеальный портфель страховой организации, нет. Принято такое мнение, что сновной деятельностью страховых компаний является именно страхование и, в частности, осуществление связанных с этой деятельностью страховых выплат, а не получение максимального инвестиционного дохода. Но, мне кажется, что страховая компания должна стремиться к эффективному инвестированию и нахождению баланса между наибольшей доходностью и минимальными рисками, т.е. необходимо проводить стратегию надежности и объективности, нужно сбалансированное соотношение риска и доходности.

Заключение

В заключение хотелось бы еще раз остановиться на основных моментах курсовой работы.

Итак, инвестирование представляет собой один из наиболее важных аспектов деятельности любого динамично развивающегося предприятия (организации).

В инвестиционной деятельности используются общепринятые, единые для всех участников инвестиционного процесса термины и понятия. Под инвестициями понимают денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности и других видов деятельности в целях получения доходов (прибыли) и достижения положительного социального эффекта. Из определений инвестиционной политики видно, что каждый автор трактует его по-разному, но главная идея одна: инвестиционная политика необходима для повышения производственного потенциала.

Основной целью инвестиционной политики предприятия является создание оптимальных условий для вложения собственных и заемных финансовых и иных ресурсов, обеспечивающих возрастание доходов на вложенный капитал, для расширения экономической деятельности предприятия, создания лучших условий для победы в конкурентной борьбе.

Инвестиционная политика играет ключевую роль в развитии предприятия и влияет на финансовые результаты деятельности компании. На примере конкретной организации в данной работе был проведен анализ инвестиционной политики предприятия. Результатом исследования стало формирование образа инвестиционного портфеля средней компании, работающей на реальном рынке, состава ее активов, а также было сформировано мнение о значении, роли и важности инвестиционной политики на предприятии.

Основными источниками инвестиционных ресурсов анализируемой организации являются средства страховых резервов и собственный капитал. Доля собственного капитала «Росно» в последние годы имеет тенденцию к росту.

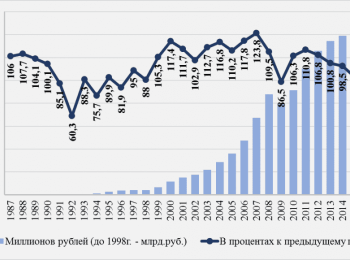

На протяжении последних лет наблюдается заметное изменение объема инвестиций компании и их удельный вес в структуре активов.

В структуре инвестиционного портфеля исследуемой организации наибольшую долю составляют инвестиции в акции (40%). Вложения средств на приобретение государственных и муниципальных ценных бумаг имеют наименьший удельный вес в инвестиционном портфеле организации и составляет всего лишь 3%

В структуре вложений средств страховых резервов наибольшую долю имеют вложения в депозитные (срочные) банковские вклады и в банковские векселя. Они составляют около 30% страховых резервов. Средства, размещенные на текущих счетах банков, имеют удельный вес, равный 20%. Вложения средств страховых резервов в акции и облигации составляют 22% и 13 % соответственно. На другие вложения приходится около 5% средств страховых резервов.

Результатом инвестиционной политики компании является высокий показатель доходов, полученных от инвестирования страховых резервов и собственного капитала. Инвестиционный доход на 01.01.2007 года составил 845 млн. руб.

Для планирования и осуществления инвестиционной политики особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Оценка инвестиционных проектов занимает важное место в процессе обоснования выбора альтернативных вариантов вложения предприятиями средств. Основными показателями эффективности инвестиционного проекта являются чистый приведенный доход и внутренняя норма доходности. Оценка эффективности трех проектов страхования жизни организации показала, что наиболее эффективным вариантом инвестирования средств в развитие страхования жизни оказался Проект № 1, который практически по всем показателям оценки эффективности инвестиций имеет высшую оценку.

Основными проблемами привлечения инвестиций является проблема обеспечения возвратности и прибыльности инвестиций, а также наличие значительных рисков и неопределенностей. Дальнейшее совершенствование инвестиционной политики организации должно быть направлено на разработку механизмов, способных лучшим образом использовать резервные фонды. При выборе направлений инвестиционной политики организация должна минимизировать риск инвестиций для обеспечения безусловных гарантий по выполнению своих обязательств. При этом необходимо установление определенных требований к составу и структуре инвестиционных активов страховых организаций. Также требуется изучить эффективность разрешенных направлений инвестиций, организовать и подготовить предложений, позволяющие сделать их более гибкими.

Изучение данной темы дало мне возможность сформировать представление об инвестиционной политики предприятия. Основной вывод, который я могу сделать в заключение своей работы, связан с тем, что привлечение инвестиций в организацию, обеспечение инвестиционного процесса — важнейшая функция финансового менеджмента. Формирование эффективной инвестиционной политики существенно влияет на платежеспособность и конкурентоспособность предприятия, а также на его финансовую устойчивость.

Поиск инвестиций и инвесторов

Инвестирование стало достаточно распространенной современной формой заработка в нашей стране и за рубежом. Практически каждый человек задумывался над тем, чтобы вложить свои сбережения в какой-то проект. Но проблема привлечения инвестиций все равно является ключевой в России.

Определение «привлечение инвестиций» в современной экономике имеет такое значение: это вложение сбережений от частного лица или компании в какой-то проект с целью получения дохода. Лица, осуществляющие вложения, называются инвесторами.

Определение «привлечение инвестиций» в современной экономике имеет такое значение: это вложение сбережений от частного лица или компании в какой-то проект с целью получения дохода. Лица, осуществляющие вложения, называются инвесторами.

Виды инвестиций

Существует множество классификаций вложений, которые основаны на разных критериях. Здесь приведены самые важные из них.

Их можно разделять, например, по объекту, на который направлена инвестиционная деятельность:

- реальные инвестиции – вложения в строительство, капитальный ремонт;

- финансовые – вложения в ценные бумаги, в том числе и через инвестиционные фонды, выданные кредитные средства, а также лизинг;

- спекулятивные – торговля цветными металлами и ценными бумагами.

В зависимости от формы собственности формируются определенные группы вкладчиков. Учет этого крайне важен при привлечении инвесторов в свой бизнес.

Также важным критерием для разделения вкладов на группы является форма собственности инвестиционных ресурсов. На этой классификации основаны особенности поиска и привлечения инвестиций в свой проект. Тут различают:

- государственные – выдается для обеспечения стратегически важных проектов и может даже полностью покрывать расходы по проекту;

- частные – вложения от частных инвесторов;

- иностранные – вложения от лиц, которые не являются резидентами Российской Федерации. Также сюда относятся вклады от иностранных компаний.

Более подробно вы можете прочитать в материале «Виды инвестиций».

Способы привлечения инвестиций

Есть несколько способов привлечения финансирования. К основным и часто встречающимся относятся:

Есть несколько способов привлечения финансирования. К основным и часто встречающимся относятся:

- вложение средств в уставной капитал предприятия;

- долговое финансирование;

- банковское кредитование с залоговым обеспечением;

- облигационные займы.

Вкладывая деньги в уставной капитал предприятия, инвестор покупает долю в бизнесе. То есть у него на руках находится пакет акций, который подтверждает его права, как совладельца (акционера).

В случае долгового финансирования инвесторы являются кредиторами. Все выделенные компании средства оформляются в качестве задолженности.

Банковское кредитование с залоговым обеспечением предусматривает получение заемных средств на определенный срок. В качестве залога могут выступать акции и активы предприятия.

Облигационные займы по своей сути являются ссудами, которые выдаются заемщику, выпустившему облигации. Такие ценные бумаги подтверждают право владельцев на получение от компании-заемщика номинальной стоимости в установленные сроки.

Как заинтересовать и привлечь инвестора?

Как заинтересовать инвестора и мотивировать его сделать вклад? Для того чтобы человеку или представителю компании захотелось осуществить вложение в какой-либо проект, он должен убедиться, что для него этот проект выгоден. Это называется инвестиционной привлекательностью.

Считается, что для гарантированного привлечения вкладчиков в свой бизнес-проект необходимо пройти 4 последовательных шага. Если все будет сделано правильно, то вопрос, как привлечь инвесторов, больше не будет головной болью.

Шаг первый – выбор партнера, в надежности которого можно быть уверенным

В первую очередь, чтобы найти вкладчика, необходимо представлять, как он будет реагировать на какие-то обстоятельства. Например, поведение инвесторов часто зависит от того, в какой стадии своего развития находится предлагаемый им бизнес-проект. В начальной стадии своего развития он не представляет для них особого интереса, поэтому поиск инвестора и инвестиций становится в это время самой большой проблемой.

В первую очередь, чтобы найти вкладчика, необходимо представлять, как он будет реагировать на какие-то обстоятельства. Например, поведение инвесторов часто зависит от того, в какой стадии своего развития находится предлагаемый им бизнес-проект. В начальной стадии своего развития он не представляет для них особого интереса, поэтому поиск инвестора и инвестиций становится в это время самой большой проблемой.

Далее по мере своего развития привлекательность проекта растет, а значит, растет и количество вкладчиков.

В завершенный проект вкладывают деньги чаще всего, потому что в этом случае уже видны риски и доходы, которые сопровождают его.

Шаг номер два – грамотно донести информацию до целевой аудитории

Проще всего осуществлять поиск вкладчиков в той же сфере деятельности, к которой относится проект, так как обычно в данном случае они будут чувствовать себя более уверено и осведомлено, это облегчает привлечение инвестиций. Но бывает и такое, что один инвестор вкладывает денежные средства в абсолютно разных сферах.

Чтобы правильно подать свой проект, нужно хорошо его проработать, оформить в привлекательном для вкладчика виде с обоснованием всех его достоинств. Эту задачу можно оставить консалтинговой службе. Также в проекте необходимо указать общий объем инвестиций, который для него необходим.

Главная цель этого этапа – доказать инвестору, что проект ему выгоден, вполне реален и рентабелен.

Успешность привлечения инвестора на этом этапе зависит от того, насколько хорошо вы подали свой проект.

Третий шаг – уверенное проведение переговоров

Если в посланном резюме хорошо описан бизнес-проект, то возможный инвестор может предложить встречу. В первую очередь внимательно ознакомьтесь с его предложением, сопоставьте, совпадает ли оно с вашими потребностями.

Если в посланном резюме хорошо описан бизнес-проект, то возможный инвестор может предложить встречу. В первую очередь внимательно ознакомьтесь с его предложением, сопоставьте, совпадает ли оно с вашими потребностями.

Если предложение инвестора не особо заинтересовало, то можно немного потянуть время и подождать ответов других потенциальных вкладчиков.

К встрече подготовьтесь самым тщательным образом, чтобы не возникало никаких заминок при вашем ответе на вопросы инвесторов. Подготовьте и отрепетируйте устное представление своего предложения, себя и своей команды. Вы должны максимально ярко и энергично себя презентовать.

Шаг четвертый – подпись договора

Привлечение инвестора и все договоренности, которые между вами были достигнуты, нужно документально закрепить. Это дает основание в случае несоблюдения договора притянуть к ответственности нарушившую ее сторону. Документальное подтверждение является завершающим этапом.

Чтобы зафиксировать все условия предоставления вклада, составляется документ, называемый «Условия сделки». Требования к его составлению:

- обозначение всех условий, которые касаются взаимоотношений между собственником проекта и инвестором;

- однозначность, четкость и недвусмысленность их написания, чтобы это не затрудняло в случае спорных ситуаций их трактовку;

- четкое и полное указание форм и объемов инвестиций, а также обозначение наказания за невыполнение условий договора.

Проблемы поиска и привлечения инвестиций

Проблема привлечения инвестиций стоит перед достаточно большим количеством предпринимателей любой области бизнеса. Это связано с тем, что на определенных этапах развития компании, для дальнейшего успешного развития требуются дополнительные вливания средств, то есть инвестиции, без которых компания становится неконкурентоспособной.

Проблема привлечения инвестиций стоит перед достаточно большим количеством предпринимателей любой области бизнеса. Это связано с тем, что на определенных этапах развития компании, для дальнейшего успешного развития требуются дополнительные вливания средств, то есть инвестиции, без которых компания становится неконкурентоспособной.

- Amarkets.org — выгодные условия торговли на Форекс (подробнее об условиях), реальный доступ к рынку

- Alpari.ru — только для опытных инвесторов и агрессивных инвестиций

- Roboforex.com — здесь открыл свой счет для копирования торговых сигналов

- 5 видеокурсов в одном — по инвестированию в интернет — «Пентаграмма прибыли»

В целом существует три основных метода финансирования бизнеса:

Внутреннее финансирование – использование полученной прибыли для развития компании. Именно в связи с исчерпанием возможностей этого источника средств требуется привлечение сторонних инвестиций. Имеется в виду не то, что прибыль перестает поступать (при успешной работе компании – наоборот, она будет увеличиваться), но при этом рост компании будет опережать рост прибыли и ее будет не хватать для полноценного развития проекта. В этом и заключается основная проблема привлечения инвестиций на данном этапе. Можно не привлекать сторонних инвесторов и пытаться работать на внутренних ресурсах, но это приведет к снижению темпов развития компании, в результате она проиграет в конкурентной борьбе.

Самофинансирование – вложение личных средств владельца компании, может служить источником инвестиций только на начальных стадиях развития бизнеса.

Внешнее финансирование – привлечение инвестиций в компанию из самых различных источников. К ним относятся кредиты, иностранные инвестиции и т. д. В целом можно разделить на две основные разновидности – долевое и заемное финансирование.

Долевое финансирование – выпуск акций компании, то есть фактически продажа части бизнеса. Основной проблемой привлечения инвестиций при помощи данного метода заключается в том, что не все акции могут быть выставлены на продажу. Кроме того, выпуск акций приводит к дополнительным расходам на дивиденды, сам выпуск акций также довольно затратное дело, связанное с множеством сложностей.

Кредитные инвестиции, то есть банковские займы хоть и предполагаю значительно лучшие условия по сравнению с потребительским кредитованием и не вызывают таких высоких издержек как выпуск акций имеют свои недостатки. Главной проблемой привлечения инвестиций в виде кредитов является то, что бывает достаточно сложно рассчитать нужный объем денег, в результате прибыли может просто не хватить для выплаты кредита, в результате можно потерять компанию.

К тому же, кредиты для предпринимателей хоть и имеют достаточно невысокие проценты, но тем не менее они есть, таким образом это тоже создает дополнительную нагрузку на бюджет компании.

Поэтому перед тем, как привлекать инвестиции в свой бизнес нужно тщательно продумать собственную инвестиционную политику. То есть как можно раньше начать разрабатывать четкий план привлечения инвестиций, взвесить все за и против относительно источников дополнительного финансирования и выбрать те, которые наиболее выгодны для вашего бизнеса в данный момент. Только так можно не только привлечь значительные объемы дополнительных средств в компанию, но сделать это с минимальными рисками и издержками.

А как вы привлекаете инвестиции в свой бизнес?

Источники: http://mylektsii.ru/1-89457.html, http://kudainvestiruem.ru/rynok/privlechenie-investicij.html, http://blog.in-vesto.ru/investment/problemy-privlecheniya-investicij.html