эксперт по семейным финансам

25 реальных идей пассивного дохода, которые вы можете начать сегодня, чтобы жить и не работать завтра!

![]() По многочисленным просьбам читателей… Так что приготовьтесь, налейте себе чайку или кофейку, устройтесь поудобнее — это будет объемная, но очень полезная, статья! ?

По многочисленным просьбам читателей… Так что приготовьтесь, налейте себе чайку или кофейку, устройтесь поудобнее — это будет объемная, но очень полезная, статья! ?

Как бы изменилась ваша жизнь, если бы вы ежемесячно получали несколько сотен или тысяч долларов, при этом активно не работая?

Возможно, вы бы занялись делом, о котором всегда мечтали. Может быть вы бы больше путешествовали по миру. Возможно, переехали бы жить в другую страну с лучшим климатом и качеством жизни. Кто-то проводил бы больше времени со своей семьей и больше занимался своим здоровьем. А кто-то совместил бы всё вышесказанное! И пассивный доход как раз позволяет реализовать эти идеи.

Идея пассивного дохода настолько привлекательна для людей во всем мире именно потому, что он позволяет человеку больше заниматься тем, что ему нравится и минимизировать то, что не нравиться .

Уточнение

Хочу сразу уточнить один момент — я не встречал совсем “пассивного” дохода. Почти каждый пассивный доход требует определенного труда, как минимум в начале, после чего он может приносить доход длительное время, не требуя вашей активной вовлеченности.

Итак, давайте рассмотрим основные виды пассивного дохода.

Сдавать недвижимость в аренду

Вы можете приобрести жилую или коммерческую недвижимость для сдачи в аренду, а можете сдавать уже имеющуюся у вас недвижимость (например: квартиру, дом, дачу, гараж, подвал, чердак и пр.). Можно даже сдавать в аренду часть своего жилья (например, одну из комнат, используя сервис airbnb.com . Можно заморочиться и сдавать через booking.com ) .

Сдать своё жильё в аренду, а самому переехать в съемное

Не хотите делить свое жилье ни с кем? Можно сдать свое, более дорогое жилье в аренду, а самому также арендовать другое, но более дешевое. Разница в этих арендных платах и будет вашим дополнительным пассивным доходом.

Продавайте накопившиеся хлам и барахло

Если вы думаете, что это копейки, на которые не стоит тратить время – посмотрите на то, как мы с женой продаем свои вещи на тысячи долларов! Многие из этих вещей, хранились еще со студенческих времен и захламляли наш дом годами.

Превратите свой автомобиль в средство заработка

Можно сдавать свой автомобиль в аренду службам такси, а можно использовать его как рекламный носитель. Подобные сервисы уже давно присутствуют в больших городах.

Депозиты

Депозиты — это один из самых простых и понятных для населения способ сохранения денег и зарабатывания пассивного дохода. Все просто — вы отдаете банку свои деньги на определенный срок, за что банк начисляет вам процент. Доходность по вкладам, как правило, невысокая и не покрывает инфляцию, поэтому, такой способ заработка подходит только для краткосрочных стратегий .

Читайте Как выбрать депозит (вклад) в банке . Также скачайте Матрицу Сбережений ( обязательный инструмент в арсенале финансово-грамотного человека и инвестора ), чтобы увидеть силу сложного процента в действии.

Напишите электронную книгу

Если вы знаете какой-то предмет (неважно на какую тему!), напишите электронную книгу и продавайте ее на своем сайте или на специальных площадках для продажи электронных книг. Написание книги занимает от нескольких дней до 2-4 месяцев, но когда вы ее напишете и разместите на книжных площадках, она сможет обеспечивать вам пассивный доход годами.

Вы можете ознакомиться с примером моей электронной книги здесь. На ее написание, редактирование и оформление у меня ушло 4 месяца — на этом моя работа закончилась и доходы от продажи стали пассивными.

Создайте учебный видео-курс

Идея та же, что и с электронной книгой. Если вы эксперт в какой-то области — запишите учебный видеокурс и продавайте его на специальных образовательных площадках (см. полный список платформ для создания видеокурсов здесь ) или у себя на сайте.

Посмотрите примеры моих видеокурсов здесь. На создание каждого ушло, 3-4 месяца, при том, что я все делал самостоятельно (съемка, монтаж, оформление, редактура и пр.)

Создайте или купите готовый интернет-магазин

Если у вас уже есть товары на продажу или вы знаете, как наладить поставку, сбыт и доставку — самое время подумать о собственном интернет-магазине. Существуют сервисы, позволяющие поставить на автомат доставку, хранение, учет, продажи, прием платежей, скидки и промо акции и даже маркетинг. Смотрите десятки платформ для создания интернет-магазина здесь .

Начните свой YouTube канал и зарабатывайте на рекламе

Вы можете снимать простые видео (в т.ч на мобильный телефон) – музыкальные, обучающие, комедийные, обзоры кино, аппаратуры – все, что угодно! YouTube будет показывать людям рекламу перед или во время проигрывания ваших видео, а вы будет получать деньги (при включенной монетизации и подключенного AdSence).

Пример моего видеоканала YouTube смотрите здесь. Не забудьте подписаться на него и поставить пару лайков :))

Зарабатывайте на рекламе на своем сайте

Если у вас есть собственный сайт вы можете (должны) подключить показ рекламы (AdSense или любой другой). Делается это разными способами (читайте в интернете) и в целом очень просто. Люди заходят на ваш сайт, что-то читают или смотрят, и им автоматически показывается реклама. Вы же получаете деньги за просмотры и/или клики ваших читателей. Смотрите примеры рекламы на моей сайте . Подпишитесь на мои статьи здесь , чтобы посмотреть, как это работает в статьях :).

Бонусы по кредитным картам — No No No!

Мои читатели прекрасно знают мое мнение к пластиковым картам — не обманывайте себя установками “я каждый месяц погашаю долг по карте” или “я зарабатываю мили или кэшбек” и прочей чушью. Просто задайте себе вопрос, с какого …. банк дает вам бесплатные деньги, мили, кэшбеки и прочие плюшки? ? Подробно объясняю здесь: Вся правда об электронных деньгах! В 2-х словах, постарайтесь избавиться от этого источника “дохода”, т.к. в итоге вы потеряете гораздо больше, чем заработаете. Поверьте человеку, у которого было более 20 мега-крутых карт ))) Также читайте и смотрите:

Toп 10 самых глупых ошибок владельцев кредитных карт

Денежные паразиты, от которых нужно срочно избавляться

MoneyPapa разрезает кредитные карты ножницами — видео

Продажа фотографий и видео

Любите фотографировать и у вас круто получается? Тогда вы можете продавать свои снимки или видео через фотобанки, такие как Shutterstock , Depositphotos и iStockphoto , Вы будете получать процент или фиксированную ставку за каждую фотографию или видео, проданную через эти фотобанки. Вы загружаете свои фото и видео на одну или несколько платформ, и на этом ваши активные действия заканчиваются.

Микрозаймы — NO NO NO!

Микрозаймы — омерзительный инструмент грабежа финансово-неграмотных и отчаявшихся людей. Люди беруте небольшую сумму «до зарплаты» под 100-200 и более процентов годовых, думая “подумаешь, проценты составят всего 500-1000 рублей. Это ведь копейки”. Данные платформы предлагают вам стать заимодавцем и получать определенный процент с этого. Ссылки давать не буду т.к. категорически против заработка, который вгоняет других людей в финансовую бездну.

Ускоренный возврат кредитов и долгов

Каждая копейка, которую вы платите в банк — это копейка, которая могла бы (пассивно) зарабатывать деньги вам ! Долги, как термиты, пожирают и разрушают финансовое благополучие семьи. Важно понимать, что на каждый возвращенный раньше графика доллар (рубль и пр.) не будет начисляться проценты (месяцами или годами в будущем) и все эти месяцы или годы вы сможете зарабатывать проценты сами, а не платить его банку .

Пример: Если бы вы вместо 20-летней ипотеки, на сумму 3 млн. руб. (

50 тыс. долл. Это студия или однушка в Питере), взятой на 20 лет, под 12%, откладывали те же деньги, которые будете ежемесячно платить банку (ежемесячный платеж составит 33 тыс. руб.), под, скажем 8% — через 20 лет у вас накопилась бы сумма, примерно равная 20 млн. рублей (

300-350 тыс. долл.) за счет мега-силы сложного процента ! Этой суммы было бы достаточно, чтобы обеспечить вас до конца жизни доходом в размере от 1,5 до 3 тыс долларов в месяц ! С таким доходом вы бы могли неплохо жить в любой стране от востока до запада! Кстати, такая сумма поставила бы вас в 5-10% самых богатых людей на планете ! Убедитесь в этом здесь .

Меняйте работу

Если вы уверены в том, что вам платят ниже рынка, походите по интервью и меняйте работу! Тем самым вы на многие годы обеспечите себе дополнительный доход в виде разницы старой и новой зарплаты. Это бывает очень страшно сделать, т.к. мы, люди, прикипаем к коллективу, к выполняемой работе, к статусу, к различным бонусам, к стабильности и пр. Мы боимся рисковать и что-то менять. Однако у каждого страха есть цена! Если вы теряете сотни или тысячи долларов в год — пора перестать бояться и начать действовать!

Просите повышения

Можно поменять работу на новую, а можно попросить повышения. Если вы выяснили (а не просто так думаете), что объективно стоите больше, если вы приносите пользу компании, которую вы можете оценить и показать руководству, если вас не просто заменить – просите повышения. Читайте: 20 проверенных способов добиться успеха на работе .

Получайте от государства всё!

Забирайте у государства все, что оно предоставляет по закону. Вы можете не платить (т.е. вы вернете этот налог в свою семью) налог за приобретенную недвижимость (до 260 тыс.руб. или 4 300 долл.), за проценты по ипотеке (390 тыс. руб. или 6,5 тыс. долл.), за обучение и лечение и др.

Мы с женой, например, использовали налоговый вычет при покупке недвижимости. Это вернуло в семью 130 000 руб (старыми деньгами более 5 тыс. долларов). Мы получили все возможные пособия на детей, включая материнский капитал (450 тыс. руб. или 7.5 тыс. долл.).

Помимо этого, можно получить субсидии (компенсации) от государства на оплату комуслуг, на создание/развитие бизнеса, выплаты матерям по сертификатам «Материнский капитал», попробовать получить льготное жилье (для некоторых категорий граждан), социальные пособия по рождению ребенка и пр.

Можно купить блог или готовый онлайн-бизнес

Каждый год создаются тысячи блогов и онлайн бизнесов, и многие из них через какое-то время оказываются заброшенными. Если вы сможете найти и приобрести блог/онлайн-бизнес с достаточным потоком посетителей – значит вы сможете на нем неплохо заработать. Блоги обычно продаются за сумму, в 24 раза превышающую ежемесячный доход, что дает 4,2% (100/24) доходности (как правило, в долларах) — что не очень много, но и не очень мало, учитывая ставки по долларовым депозитам в банках. Плюс, блог или интернет бизнес можно развить и увеличить заработки.

Участие в обзорах, клики и прочие онлайн манипуляции

Многие рекламодатели платят деньги за определенные действия в интернете, такие как: кликнуть на ссылку, оставить отзыв, поставить лайк, сделать репост, заполнить форму и пр. Соответственно, существуют сервисы (пр. seosprint, v-like.ru, socialtools.ru, sarafanka.com, prospero.ru, smmka.ru и др.), которые могут автоматизировать процесс и соединять рекламодателей с людьми, которые хотят заработать таким образом. Однако назвать подобный заработок пассивным можно только условно.

Акции

Акция — это ц енная бумага, предоставляющая её владельцу право на долю в компании и на получение части прибыли в форме дивидендов.

Акции компаний можно купить через брокера. Порог входа, как правило, очень низкий. Заработок будет складываться из двух составляющих — роста стоимости акции (купил дешево, и продал дороже) а также из дивидендов, которые компании (правда не все) могут платить владельцам их акций. Однако я не рекомендую непрофессиональным инвесторам покупать акции единичных компаний, т.к. без значительного опыта и знаний подобные покупки будут похожи на ставки в казино. Лучшим решением для неопытного инвестора будут ПИФы или структурные продукты, предлагаемые брокерами. В такие фонды/продукты входит множество акций, поэтому резкое падение стоимости одной акции не повлияет существенно на падение всего фонда/продукта.

Бонды / облигации

Бонд — это облигация с фиксированным доходом. По сути, это договор займа между займодавцем (как правило, правительства стран, муниципальные правительства и частные компании), по которому вы даете определенную сумму взаймы, на определенный срок и под определенный процент.

Рискованность данного инструмента, как правило, очень низкая, но и доходность также невысокая. Тем не менее, заработать на бондах (часто) можно больше, чем на банковских депозитах. Купить бонды можно также через брокера, но порог входа может быть высоким, от десятков тысяч долларов до пары сотен тысяч.

ПИФы

ПИФы или Паевые Инвестиционные Фонды — это некий пул денег от большого количества инвесторов (таких же как вы, например), управлением которого занимается управляющая компания с целью увеличения стоимости этого фонда.

ПИФы можно подобрать на любой вкус — отраслевые, “голубые фишки” и пр. Стоимость вашего пая (купленной вами части в фонде) может уходить в глубокий минус и стремительно расти вверх. Поэтому это инструмент долгосрочный , для инвестирования на 5-10 или более лет. Порог входа может начинаться от нескольких десятков долларов или тысяч рублей.

ETF-ы и индексные фонды

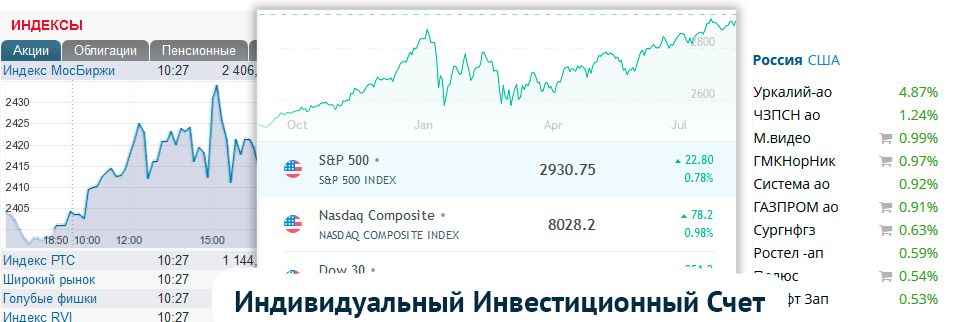

На развитых западных рынках (например, американском или европейском фондовых рынках) можно инвестировать в ETF ( Exchange Traded Funds ) или в индексные фонды (те же ETF, привязанные к определенному индексу). Данные инструменты, как правило, привязаны к определенному виду активов (например “голубые фишки”, акции быстрорастущих компаний, компании нефтяного сектора, биржевой индекс крупнейших американских компаний (например, «S&P500») и др. Их великое множество и выбрать можно на любой вкус и отношение к риску!

Купить данные инструменты (в России) можно через брокеров, которые предоставляют доступ к зарубежным рынкам и инструментам. Это очень крутые инструменты , позволяющие зарабатывать от 5-10 и выше процентов в долларах и избавиться от странового риска, что очень актуально для нас с вами ? Как и ПИФы, ETF-ы это долгосрочные инструменты, рассчитанные для инвестирования на 5-10 и более лет. Порог входа — от пары сотен до нескольких тысяч долларов. Это мои любимые инструменты пассивного дохода!

? Скачайте PDF «Куда и как (успешно) инвестирует семья MoneyPap-ы!» здесь.

“Сэкономленный доллар- это заработанный доллар!” Б. Франклин.

Возможно, вам не подошел ни один способ, описанный выше, но есть один способ заработка, который доступен всем! Это “умная” экономия . Экономить на себе неприятно. Однако экономить “умно”, когда вы экономите деньги, но не меняете заметно стиля жизни, к которому привыкли – даже увлекательно и азартно. Сотни идей “умной” экономии здесь .

Инвестиции в себя любимого!

Во всех своих материалах я пишу и говорю, что деньги — это всегда инструмент (как топор, молоток или кирпич), но не самоцель. Поэтому самыми недорогими инвестициями с самой большой краткосрочной и долгосрочной доходностью являются инвестиции в себя, такие как:

— инвестиции в образование — качество ваших решений по всем жизненным фронтам (карьера, деньги, инвестиции, решение жизненных проблем и пр.) будет расти, что приведет к росту денег. В этом мире больше денег зарабатывают более умные! Читайте: Как выбрать профессию, если сам не знаешь, чего хочешь?!

— инвестиции в отношения с супругом, детьми, родственниками, друзьями. Например, неудачный брак может на годы и десятилетия поставить крест на всех ваших инвестиционных желаниях и в итоге разорить вас. Что вы делаете для того, чтобы поддерживать ваши отношения живыми?

— инвестиции в здоровье — данные инвестиции приносят доход, начиная от экономии на расходах на врачей и лекарства, и заканчивая тем, что здоровое тело очень сильно влияет на здоровье «мозгов», ваших мыслей, настроение, мотивацию, что, в свою очередь, влияет на все, в том числе и на способность больше зарабатывать и лучше инвестировать. Смотрите как я занимаюсь спортом бесплатно здесь.

— духовное развитие — этот аспект, мы, как правило, оставляем на самый конец, хотя по жизни он является чуть ли не самым главным. Ваш дух, ваше настроение, ваше отношение к жизни и другим людям, ваши жизненные цели влияют на всё!

Какой вид пассивного дохода выбрать?

Ни один по отдельности! Ни один из описанных выше инструментов в отдельности не будет являться правильным и хорошим решением для формирования уверенного и надежного пассивного дохода. Помните — “не держи все яйца в одной корзине”! Как правило, необходимо комбинировать несколько описанных выше инструментов. Что-то вроде — часть активов в кэше, часть в облигациях, часть в недвижке, часть в ПИФах/фондах или структурных продуктах. При этом, часть всех активов должна быть в национальной валюте, а часть должна быть привязана к твердой валюте (напр. к доллару).

Test before invest! И еще один момент — чтобы вы не выбирали — “test before invest” & “try small” — что значит — “тестируй, потом инвестируй” и “пробуй на маленьких масштабах”. Не нужно покупать на все деньги один инструмент (например, акции какой-либо компании или ПИФ), который вы ранее не пробовали. Купите его на маленькую сумму, попробуйте, убедитесь, что все работает хорошо и далее увеличивайте свои инвестиции в тот или иной инструмент.

Разбейте риски во времени! Дополнительной стратегией может быть вход в тот или иной инструмент постепенно — например, покупать такой-то ETF на определенную сумму каждый месяц. Это поможет вам снизить (но не исключить) риски того, что вы впишитесь в плохой инструмент и потеряете деньги.

Когда нужно начинать создавать инструменты пассивного дохода?

Чем раньше, тем лучше ! Желательно со школы, студенчества или, хотя бы, первой работы. Но, если вы этого не сделали тогда, никогда не поздно начинать это делать . Просто, чем раньше вы начнете, тем мощнее (вместо вас) будет работать сложный процент, чья сила растет как снежный ком, только спустя некоторое время. Прочитайте удивительную историю Сюзан, Билла и Криса здесь и вы поймете, что я имею в виду.

НО! Есть одно ограничение. Я рекомендую начинать заниматься инвестициями только ПОСЛЕ того, как вы расплатитесь со всеми долгами (кроме ипотеки) и сформируете Пожарный Запас размером в 6 месячных доходов (или расходов, если вам так легче :). И только после этого можно и нужно заниматься инвестициями, зарабатыванием денег и пр.

Одним из самых эффективных инструментов для решения этих двух задач (избавиться от кредитов и сформировать Пожарный запас) является Годовой Бюджет Семьи.

Заключение

Как видите, видов пассивного дохода большое множество. Некоторые из них очень простые в понимании и дешевые для входа, некоторые немного сложнее и более дорогие. Не нужно ограничивать себя одним инструментом и не нужно пытаться вписаться в слишком большое их количество.

Главное не «сидеть» вечно в активе, который зарабатывает меньше инфляции (вроде кеш под подушкой или деньги на депозите), а учиться инвестировать свои деньги в доходные (и пассивные) инструменты. И тогда, в один прекрасный день, ваш пассивный доход начнет зарабатывать больше, чем активный, и вы сможете всю оставшуюся жизнь заниматься тем, что приносит вам радость!

Будет полезным!

Куда и как (успешно) инвестирует семья MoneyPap-ы?! в PDF

В этом документе, я честно рассказываю куда и как инвестирую лично я и моя семья.

Призыв к действию

Что вы можете сделать прямо сейчас? Две вещи:

Первая. Самостоятельно или с помощью моего видеокурса сделайте годовой бюджет вашей семьи, поставьте себе цель “ускоренно вернуть все долги, кроме ипотеки” и “сформировать Пожарный Запас” размером в 6 месяцев и сделайте эти две цели частью вашего бюджета.

И вторая! Встретьтесь с 2-3 крупными брокерами в вашей стране и городе и попросите их рассказать вам про описанные выше инструменты, учитывая ваши финансовые возможности и отношение к риску. Этот разговор будет очень полезен и зарядит вас нужной мотивацией заниматься пассивным доходом!

? А я желаю Вам благополучия в финансах, семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa – эксперт по семейным финансам.

Какую реальную доходность можно получить с помощью ИИС?

Практика и примеры расчета пассивной доходности от 10% годовых и более через Индивидуальный Инвеcтиционный Счет.

Оглавление

Зачем нужно открывать ИИС и вносить на него деньги?

Ответ прост: чтобы получить 13% доходность на внесенные деньги за счёт получения налогового вычета от Федеральной налоговой службы РФ. 13%-ая доходность выглядит красиво, но это только за год, а по итогам 3х лет на который открывается ИИСчёт, средняя ежегодная доходность на внесенные деньги выйдет около 10%.

Чтобы понять какую доходность может дать ИИС, если его использовать как депозит, произведем простые математические расчёты.

1. Пример расчета доходности ИИС только за счет налогового вычета без инвестиций в ценные бумаги

1 год: 15 декабря Гражданин открыл в брокере Финам Индивидуальный инвестиционный счёт — это, по сути, обычный брокерский счёт, но со специальным режимом налогообложения. Далее гражданин внёс на него 400000 рублей. В апреле следующего года гражданин подал налоговую декларацию в которой указал данные по ИИСчёту. По окончании всех процедур по подаче и проверке документов примерно через 2 месяца налоговой службой на ваш счёт будет осуществлён возврат 13% от суммы 400000р., т.е. 52000 рублей.

2 год: После получения 52000, Гражданин их не тратит, а реинвестирует на свой ИИСчёт, чтобы снова получить налоговый вычет в следующем году. Далее Гражданин берёт полученные 52000 налогового вычета и добавляет к ним 348000, чтобы получить 400000 и внести их на ИИСчёт.

Таким образом на счету во второй год после открытия ИИСчёта накопилось уже 800000 и в следующем году, например в апреле Гражданин подаёт налоговую декларацию и получает опять 52000 налогового вычета.

3 год: Снова берём полученные 52000 и добавляем к ним 348000 и получаем 400000, которые также вносим на ИИС. Теперь уже на ИИСчёте находится уже 1200000. В 4-ый год так же получаем возврат от налоговой 52000 руб.

Получается, что за 3 года Гражданин вложил в ИИС денег: 400тыс+348тыс+348тыс = 1 миллион 96 тысяч рублей, а получил 1 миллион 252 тысячи рублей.

Итоговая доходность на вложенный капитал

Доход: 3 года по 52000 = 156000 рублей, соответственно Доходность на вложенные средства за 3 года: 156тыс/1096тыс=14.23% или 14.23/3 года = 4.7% в год

Это был пример про доходность от внесения на ИИС денежных средств, конечно 4,7% годовых — это доходность даже ниже чем депозит в Сбербанке. Поэтому, для получения более высокой доходности на вложенные на ИИС средства нужно обязательно покупать ценные бумаги — это акции и облигации.

Есть существенные нюансы. ИИС рассчитан на срок от 3-ёх лет, т.е. если вы решите вывести с него деньги через год, то все ранее полученные налоговые вычеты в 13% придётся вернуть налоговой.

Возврат 13% с внесённых в очередном году денег можно производить только 1 раз в год. Соответственно если во второй и третий год вы денег не внесете, то и налоговый вычет за второй и третий год вам получать будет не с чего, и налоговая служба его вам не возвратит.

Также если вы в следующем году внесли например уже не 400000, а 100000, то можете претендовать на налоговый вычет в размере 13% только от внесенных 100000, т.е. 13000 руб.

2. Какая получится доходность от инвестирования лежащих на вашем ИИС денег в облигации?

Если бы на ИИСчёт можно было вкладывать деньги, то это был бы не инвестиционный счёт, а счёт для возврата налога на доходы физических лиц с 3х летней заморозкой активов.

Поэтому, главным преимуществом ИИС помимо дохода от налогового вычета является его доход от инвестиций в ценные бумаги.

Инвестирование денег ИИС в облигации увеличивает доходность, т.е. к 13 % полученных по налоговому вычету прибавляется доходность полученная от денежного потока купонных выплат облигаций.

Сразу отметим — торговать и спекулировать облигациями на бирже — это удел профессионалов, простым гражданам достаточно купить облигации и получать купонные доходы, а когда понадобятся деньги продать их или держать облигации до погашения получая пассивно-фиксированный доход от купонов (“стричь купоны”).

Это прекрасно понимают в Министерстве Финансов и активно продвигают в СМИ так называемые “Народные облигации федерального займа” — гражданин пришёл в Сбербанк или ВТБ купил на 3 года от 30000 до 15000000 в одни руки и получаешь доходность 8,7% годовых до погашения или продаешь через какой-то время заплатив кстати двойную комиссию.

Таким образом, при инвестировании денег ИИС в ценные бумаги получается две составляющие ежегодного дохода:

- — доход от налогового вычета = 13%

- — инвестиционный доход = 8%

Кажется, не плохо, но далее смотрим реальную математику цифр.

Пример расчета доходности ИИС при инвестировании в облигации

15 декабря Гражданин открыл в брокере Открытие Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них Облигации Федерального займа (ОФЗ) РФ выпущенных Министерством финансов РФ.

Доходность облигаций 8% годовых. Далее как и в Примере 1 Гражданин ежегодно подавал налоговую декларацию с заявлением на получение налогового вычета 13% и вносил на ИИСчёт снова 400000 каждый год на которые покупал ОФЗ с доходностью 8% годовых.

Сразу отметим, что в примере принимаем, что облигации были куплены по 100% от номинальной стоимости. Касаемо рыночной стоимости и цен облигации — это отдельная тема, в примере мы берём просто номинальную стоимость, т.е. 1000 рублей за одну облигацию.

В итоге в этой таблице указано какую сумму получил Гражданин от налогового вычета и инвестиционного дохода от облигаций за 3 инвестиционных года ИИС:

Итого, при ежегодном инвестировании 400 000 рублей (1 200 000 за 3 года) в Облигации Минфина РФ на ИИСчёт Гражданин получит:

- — 156 000 дохода в виде налогового вычета

- — 202 445 инвестиционного дохода от купонных доходов

Таким образом гражданин внёс за 3 года на ИИСчёт 1 096 000 а вывел 1 454 445

Считаем доходность инвестиций: 358 445/1 096 000 = 33% доходности за 3 года. Среднегодовая доходность: (1 454 445/1 096 000)^⅓ — 1 = 9,89%

Итого: 11% безрисковая доходность, а если дисконтировать и вычесть инфляцию, то чуть менее 10% годовых.

При текущих депозитных ставках банков — наверно тоже не плохо, но уже очевидной и существенной выгоды от покупки безрисковых облигаций Федерального займа РФ на ИИС не просматривается.

Если рассматривать покупку не государственных/муниципальных облигаций, а корпоративных или облигаций банков, то некоторые корпоративные облигации может и дают купонную доходность на 1-2% больше, но и риски выше, а в добавок с дохода по ним нужно платить 13%-ый налог на доходы физлиц, правда купонный доход корпоративных облигаций выпущенных начиная с 2017 года не попадает под 13%-ый налог. В целом, то на то и выйдет. Да и простому гражданину из-за небольших сумм вникать в нюансы и анализировать риски вряд ли захочется.

Это был пример про доходность от внесения на ИИС денежных средств и покупки на них облигаций, а ведь можно на 400000 купить на бирже акции российских корпораций, которые увеличат доходность, но придется взвешивать и риски. Как это будет выглядеть читайте далее.

3. Какая выгода от вложения денег в акции на ИИС?

С акциями история сложнее, цены на акции взлетают и падают под воздействием множества факторов, поэтому приводить расчёт доходности весьма сложно. Но мы попробуем.

Пример расчета доходности ИИС при инвестировании в акции

1 год: 15 декабря Гражданин открыл в брокере БКС Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них акции одной из крупнейшей мировой горнодобывающей и сталелитейной компании Череповецкой Северстали.

Касаемо действий для получения дохода по налоговому вычету Гражданин произвел действия как и в Примере 1 и Примере 2, т.е. подавал на налоговый вычет и получал 13%-ый вычет на внесенные средства.

С доходом от налогового вычета всё понятно доход за 3 года, как было подтверждено расчетами предыдущих примеров равен 156000, что соответствует среднегодовой доходности около 5% годовых.

Теперь разберёмся с инвестиционным доходом, который в случае с акциями подразделяется на:

- — дивидендный доход (дивиденды выплаченные акционерам по итогам периода работы компании)

- — доход от реализации акций (доход от курсовой разницы между ценой покупки и продажи акций на бирже)

По большому счёту, можно рассматривать 3 основных сценария по итогам 3-ёх лет торговли акциями компании:

- — оптимистичный сценарий (с ростом цены акции за 3 года на 50% и выплатой 8%-х дивидендов с их реинвестированием в те же акции)

- — нейтральный сценарий (цена акций остается на том же уровне что и 3 года назад, но с ежегодной выплатой 8%-ых дивидендов и их реинвестированием в акции)

- — пессимистичный сценарий (цена акций падает на 50%, выплат дивидендов нет)

Конечно, есть условия и нюансы, которые мы выносим за скобки и в рамках этого примера не будем их учитывать:

- * Например по какой цене между первой покупкой акций и итоговой продажей докупались на вновь внесенные на ИИСчёт средства акции и реинвестировались полученных за каждый год дивиденды

- * Так же выносим за скобки сам факт роста цены акций в конце срока, т.к. редко происходит одномоментный рост цены — на протяжении 3-ёх лет цены акций могут как упасть так и резко вырасти. Поэтому если например акции выросли в начале 2-года ИИС и в конце 3-его года, то это будет совсем другая доходность.

- * В портфеле могут быть как другие акции так и другие облигации, что усложнит процесс управления портфелем и учёт доходности

- * Ну и главное — вы можете активно покупать когда например акции упадут и продавать когда акции сильно выросли, чтобы дождаться когда они опять упадут и купить по более низкой цене, тем самым ещё больше заработать и увеличить доходность.

В целом, практически не возможно спрогнозировать влияние всех факторов оценив их риски и на 100% рассчитать вероятность наступления всех событий оказывающих влияние на доходность акций, поэтому для примера понимания доходности ИИС мы ограничимся этими тремя вариантами, которые будут означать итог инвестирования за 3 года, т.е.:

- — плюс 50% к 3-ему году ИИСчёта

- — 0%

- — минус 50% к 3-ему году ИИСчёта от цены акции

Виды инвестиций – как быстро получить прибыль в короткий срок

Всем привет! Сегодня рассмотрим, какие бывают виды инвестиций для быстрого получения прибыли в короткое время. Все представленные способы относятся к инвестированию с вложениями, так как без денежных вливаний очень сложно заработать, хотя и можно, но нужно приложить гораздо большие старания и больше времени. Выбрав способ инвестирования, например ПАММ-счета, можно получать доход практически пассивно, основная задача будет только сводиться к выбору управляющих и распределение средств между ними.

Вклады бывают не только долгосрочными, как вклад в банк, покупка золотых слитков, долевое инвестирование в недвижимость и т.д. Есть краткосрочное инвестирование, которое позволяет организовать пассивный доход и быстро получить прибыль в короткое время. Можно выделить два популярных варианта:

- покупка валюты;

- вклад в паевые фонды.

Они позволят получить хорошую прибыль в короткий срок.

Инвестирование в валютный рынок

Торговать валютой можно через интернет на рынке Forex. Необходимо только уметь правильно прогнозировать изменение курсов валют. Например, инвестор убежден, что через месяц курс доллара по отношению к евро увеличится на 1%. Он может перевести капитал в доллары, а в дальнейшем совершить обратную операцию, получив прибыль.

Необходимо найти посредника (дилинговый центр), зарегистрироваться и открыть депозит. Кстати, можно попробовать поторговать виртуальными деньгами на демо-счете, а только потом вкладывать свои деньги.

Трейдинг требует глубоких познаний. Но для инвестирования в валюту необязательно хорошо разбираться в работе валютного рынка. Можно просто вложить деньги в ПАММ-счет. Таким счетом управляет профессиональный трейдер. Для инвестора это абсолютно пассивный доход.

Необходимо тщательно проанализировать результаты торгов определенного трейдера. Если на протяжении долгого времени он давал прибыль, и ПАММ-счет рос, то можно задумываться об инвестировании.

В ПАММ-счет вкладывают деньги несколько людей, включая самого управляющего трейдера. Если ПАММ-счет приносит прибыль инвесторам, то и управляющий получает определенный процент от прибыли. Поэтому в его же интересах вести продуктивную торговлю, чтобы не потерять свои деньги и иметь прибыль от вложенных денег других участников.

Например, трейдер и 9 инвесторов из совместных вложений образовали ПАММ-счет на 100 000 р. (по 10 000 р. с человека). Комиссия управляющего трейдера составляет, допустим, 20% от прибыли инвесторов. Если по итогам месячных торгов трейдер увеличил капитал ПАММ-счета на 20%, то прибыль каждого инвестора стала 1 800 р. Если высчитать комиссию, то чистая прибыль составит 1 440 р.

Вид инвестиций — вложение в паевые фонды

Такой вариант позволяет сделать краткосрочное инвестирование. Есть здесь некоторое сходство с работой ПАММ-счета. Инвестор должен купить паи какого-либо ПИФа. Смысл здесь в спекуляции. Покупка паев совершается с целью дальнейшей продажи. ПИФом управляет профессионал (управляющая компания). За это УК берет процент от прибыли инвестора. Например, стоимость пая составляет 5 тыс. р., комиссия УК в размере 20%. Допустим, после месяца ведения торгов на фондовой бирже УК смогла достичь успехов, и один пай стал стоить 5.5 тыс. р. прибыль инвестора составить 500 р. с каждого пая. Но УК получит свои комиссионные в размере 20% (или 100 р.).

Как уменьшить риски финансовых инвестиций

Оба этих метода инвестирования могут принести большую, быструю прибыль в короткое время. Но высокая прибыль всегда сопряжена с высокими рисками. Конечно, УК и управляющий ПАММ трейдер будут стараться получить прибыль с наименьшим риском. Но никто не застрахован от потери капитала.

Поэтому нужно диверсифицировать капитал. Необходимо делить общий вклад на части и вкладывать в разные ПАММ-счета или ПИФы, чтобы перестраховаться.

Как видите, получить быструю прибыль и в самый короткий срок можно, но нужно помнить о рисках инвестирования, ведь деньги можно и потерять.

Источники: http://moneypapa.ru/idei-passivnogo-dohoda/, http://allfinancelinks.com/articles/kakuiu-riealnuiu-dokhodnost-mozhno-poluchit-s-pomoshchiu-iis, http://profinvestment.com/2016/06/15/vidy-investirovaniya/