Распределение иностранных инвестиций по регионам России

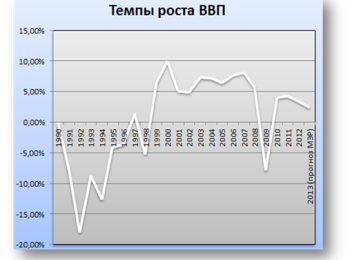

Объем поступающих в страну прямых иностранных инвестиций (ПИИ) за 2002-2006гг. вырос втрое. Однако точность учета инвестиций недостаточна и в целом по стране, и, особенно, в региональном разрезе. Если считать за десятилетний период с 1996 по 2005 гг., то почти 40% прямых иностранных инвестиций получили Москва и Московская область).. Есть проблемы и с точностью оценки происхождения инвестиций, особенно если они поступают из стран — офшоров. Например, особо выделялись краткосрочным и очень значительным ростом иностранных инвестиций некоторые регионы с важнейшими активами крупных российских компаний (Липецкая область в 2004 г., Омская область в 2005 г.). Нетрудно догадаться о «национальности» этих ПИИ — таким путем крупный российский бизнес инвестирует накопленные в офшорах средства в модернизацию своих предприятий или решает финансовые задачи.

География инвестиций постепенно меняется, в 1990-е годы инвесторы на карте России различали только Москву с пригородами (табл. 8). Результатом концентрации иностранных инвестиций в столице стало ускоренное развитие новых видов деловых и финансовых услуг, быстрая трансформация потребительских услуг, изменение структуры потребления и образа жизни населения при опережающем росте доходов. Доля С.-Петербурга была на порядок меньше, а в 2000-х гг. даже снизилась до 1,5%. Только в 2006-2007 гг. вторая столица стала более привлекательной для иностранных инвесторов, в основном промышленных. В 2000-е годы наряду с Московской агломерацией лидером стал Сахалин — единственный добывающий регион с доминированием глобальных нефтяных компаний, заключивших соглашения о разделе продукции. В другие ресурсно-экспортные регионы иностранным компаниям было труднее проникнуть из-за многочисленных барьеров. С конца 1990-х гг. начали расти инвестиции в регионы с выгодным транзитным положением (Ленинградская область и Краснодарский край). Но в целом неравенство в инвестициях огромно: на долю десяти регионов-«лидеров» приходится около 80% всех ПИИ.

Несмотря на существенный рост ПИИ в 2005 г., в расчете на душу населения они составили только 91 долл., а за весь период с 1996 по 2005 гг. — менее 400 долл. на каждого россиянина. Оценки за десятилетний период особенно показательны, за это время в России появился всего один «инвестиционный рай» — нефтегазодобывающий Сахалин, получивший в расчете на душу населения 21,6 тыс. долл., т.е. более 2 тыс. долл. в среднем за год В другие нефтегазовые округа приток иностранных инвестиций был намного меньше: в Ненецкий — 6,6 тыс. долл. на чел. за десять лет, Ямало-Ненецкий — 2 тыс.долл., Ханты-Мансийский — только 350 долл. Приходу туда иностранных компаний препятствуют и власти, и крупный российский бизнес.

Распределение прямых иностранных инвестиций в разные периоды времени по субъектам РФ, %

Региональное распределение инвестиций

1. Теоретические основы распределения инвестиций по регионам

1.1. Экономическое содержание инвестиционной политики региона

1.2. Региональная система управления инвестициями

2. Оценка регионального распределения инвестиций в России

2.1. Инвестиционный климат в регионах России

2.2. Инвестиционный потенциал и риск Чувашской Республики

3. Инвестиционная деятельность в Чувашской Республике в 2010 г.

Список использованной литературы

«Региональное распределение инвестиций» — одна из важных и актуальных тем на сегодняшний день.

Региональные проблемы России во многом связаны с формированием единого экономического пространства и принципиально новой модели экономического развития. В настоящее время российская экономика характеризуется кардинальным изменением системы межрегиональных связей, роли и места отдельных регионов и территорий в национальном хозяйстве. Неоднородность экономического пространства, сложившаяся в условиях традиционной системы хозяйствования, предопределила различие стартовых условий регионов для перехода к системе рыночных отношений. Сложность проблем регионального развития также связана с противоречиями в системе размещения производительных сил и элементов национального богатства, различиями в динамике изменений экономических условий и факторов, формирующих рыночную среду. Возникшие по этой причине диспропорции в уровнях социального и экономического развития регионов России создают реальную угрозу национальной безопасности, требуют со стороны государства принятия мер для уменьшения различий в уровнях развития отдельных регионов, территорий и экономических районов.

Важнейшая роль в процессе обеспечения устойчивого экономического развития территорий принадлежит самим субъектам Российской Федерации. Основой экономического роста и финансовой стабилизации региона, структурной перестройки и повышения благосостояния населения являются инвестиции, привлечение которых возможно только при реализации инвестиционной политики, нацеленной в первую очередь на создание благоприятного инвестиционного климата.

Эффективная региональная инвестиционная политика — это результат синтеза экономических интересов государства, населения и бизнеса. Однако в экономической системе России данное утверждение часто не находит отражения. Регионы, наделенные существенными полномочиями в сфере управления инвестиционной привлекательностью территорий, подчас создают серьезные препятствия для притока инвестиций, применяют инструменты государственного воздействия, характеризующиеся низкой экономической, бюджетной и социальной эффективностью. Поэтому вопросы разработки и реализации региональной инвестиционной политики приобретает новую актуальность, особенно в условиях стабилизации и перехода к росту национальной экономики.

Переход к рынку вызвал потребность в формировании принципиально нового механизма инвестирования, адекватного рыночной экономике. Это обусловлено существенным изменением инвестиционного статуса государства и негосударственных структур, разделением их функции в инвестиционном процессе, сокращением доли централизованных инвестиций в их общем объеме, изменением структуры последних по формам собственности в связи с развитием приватизации, значительным ростом количества объектов инвестирования, изменением состава и соотношения внутренних и внешних источников инвестирования, способа распределения инвестиций в результате перехода от жесткого централизованного распределения к рыночному механизму соответствия спроса и предложения, к иному критерию эффективности инвестирования — доходности вложений.

Таким образом, среди всех вопросов, рассматриваемых экономической теорией, проблема инвестиций сегодня является пожалуй самой животрепещущей.

Актуальность выбранной темы состоит в том, что процесс инвестирования играет важную роль в экономике любого региона России, особенно в условиях постоянного недофинансирования со стороны федерального центра. Инвестирование в значительной степени определяет экономический рост региона, занятость населения и является одним из главных элементов базы, на которой основывается экономическое развитие общества.

Цель работы – рассмотреть вопрос, касающийся регионального распределения инвестиций.

Для достижения цели, необходимо решить следующие задачи: 1) Исследовать теоретические основы распределения инвестиций по регионам. 2) Дать оценку регионального распределения инвестиций в России. 3) Охарактеризовать инвестиционную деятельность в Чувашской Республике в 2010 г.

1. Теоретические основы распределения инвестиций по регионам

1.1. Экономическое содержание инвестиционной политики региона

Эффективность инвестиционной политики в федеральном государстве во многом зависит от того, насколько при ее формировании учтены макроэкономический и региональные аспекты, согласованы и стратегически сориентированы на достижение общих экономических результатов интересы центра и регионов.

В наиболее общем виде инвестиционная политика регионов включает следующие основные элементы[1]:

— разработка и принятие пакета законодательных и нормативно-правовых актов, регулирующих инвестиционный процесс;

— предоставление гарантий сохранности частного капитала;

— предоставление налоговых и иных льгот, отсрочек по налоговым и арендным платежам, нефинансовых стимулов;

— создание организационных структур по поддержке инвестиционной деятельности;

— содействие в разработке, проведении экспертизы и сопровождении инвестиционных проектов;

— выдача гарантий и поручительств коммерческим банкам, финансирующим инвестиционные проекты;

— мобилизация средств населения посредством выпуска муниципальных ценных бумаг;

— содействие становлению институтов региональной инвестиционной инфраструктуры.

С активизацией инвестиционной политики регионов возникает ряд проблем, связанных с углублением межрегиональных противоречий. В их числе усиление конкуренции за привлечение инвестиционного капитала, возрастание дифференциации уровней социально-экономического развития, разрыв единого инвестиционного пространства. Эти противоречия достаточно тесно взаимосвязаны.

Российские регионы характеризуются высокой степенью экономической неоднородности, а, следовательно, и различием возможностей привлечения инвестиционных ресурсов. Анализ региональной структуры инвестиций свидетельствует о неравномерном распределении средств: предпочтения инвесторов связаны в основном с вложениями ресурсов в крупные центры с развитой рыночной инфраструктурой, со сравнительно высокой платежеспособностью населения, а также в сырьевые регионы. Рост самостоятельности регионов в проведении региональной политики инициирует усиление конкурентной борьбы между регионами за привлечение инвестиционного капитала путем предоставления более благоприятных условий для его использования. Это имеет не только позитивные, но и негативные последствия.

Дифференцированность инвестиционной среды, многообразие форм и методов стимулирования инвестиций, отсутствие унифицированных схем продвижения проектов затрудняют активизацию инвестиционного процесса. Анализ фактологического и статистического материала свидетельствует о продолжающихся процессах вывоза отечественного капитала, отсутствии масштабного притока иностранных инвестиций и т.д.

Для инвесторов, особенно иностранных, первостепенное значение имеют стабильность и транспарентность экономики государства в целом, поэтому при принятии инвестиционных решений учитываются в первую очередь не региональные, а страновые риски. Мировой опыт показывает, что основные потоки средств стратегических инвесторов устремляются не столько в места, где созданы максимальные налоговые льготы, сколько в страны, экономика которых стабильно и последовательно развивается на собственной, внутренней основе, так как здесь можно рассчитывать на сохранность вложений, устойчивую прибыль и дальнейшие перспективы.

Регион-субъект РФ представляет собой сформировавшуюся социально-экономическую систему и в то же время выступает подсистемой социально-экономического комплекса страны. Важнейшие его признаки таковы: историческое прошлое территориальной общности; природно-ресурсный потенциал; комплекс экономических, социальных, политических и межнациональных отношений; наличие территориальных границ и территориальных органов управления. Кроме того, регион-субъект РФ обладает правом на саморазвитие и является неотъемлемой частью единого экономического, правового, территориального пространства Российской Федерации.

Инвестиционная привлекательность региона является основой принятия инвестиционного решения. От ее реальности зависят последствия как для инвестора, так и для экономики региона и макроэкономики в целом. Чем сложнее ситуация, тем в большей степени опыт и интуиция инвестора должны опираться на результаты экспертной оценки инвестиционного климата на уровне макроэкономики и региона. Отметим, что история оценок инвестиционной привлекательности или инвестиционного климата стран мира насчитывает более 30 лет. Первые такого рода оценки были разработаны и применены западными экспертами в середине 60-х годов[2].

Создание благоприятного инвестиционного климата в России является одним из важнейших условий привлечения инвестиций и последующего экономического роста страны.

Россия — страна настолько резких межрегиональных экономических, социальных и политических контрастов, что каждый потенциальный инвестор при наличии достаточной информации об инвестиционном климате может выбрать регион с наилучшими условиями инвестирования. Появление в России вместо одного и единственного инвестора — государства — множества самостоятельных хозяйствующих субъектов и потенциальных инвесторов, а также приход на российский рынок иностранных инвесторов обусловили потребность в оценках инвестиционной привлекательности регионов России. Однако, так как регион или, точнее говоря, субъект федерации имеет существенные отличия от страны или государства в целом, то механическое перенесение известных и апробированных в международной практике методологических подходов оказалось невозможным.

Понимание этой специфики привело к разработке целого ряда различных оценок инвестиционной привлекательности регионов России, проведенных не только отечественными, но и зарубежными исследователями и фирмами. Наиболее распространенным методом, применяющимся в этих исследованиях, является ранжирование регионов. В результате этой процедуры составляется рейтинг, т.е. линейный ряд объектов, в котором они по сочетанию выбранных признаков находятся на равном расстоянии друг от друга. Каждому из них присваивается порядковый номер (ранг), соответствующий его месту в общем ряду. Наиболее предпочтительному объекту, как правило, присваивается первый ранг. На основе как рейтингов, так и абсолютных значений показателей могут составляться группировки.

Совокупный потенциал региона включает следующие интегрированные его виды[3]:

а) ресурсно-сырьевой, рассчитанный на основе средневзвешенной обеспеченности территории региона балансовыми запасами основных видов природных ресурсов;

б) производственный, понимаемый как совокупный результат хозяйственной деятельности населения в регионе;

в) потребительский, понимаемый как совокупная покупательная способность населения региона;

г) инфраструктурный, в основе расчета которого положена оценка экономико-географического положения региона и инфраструктурной насыщенности его территории;

д) инновационный, при расчете которого учитывался комплекс научно-технической деятельности в регионе;

е) трудовой, для расчета которого использовались данные о численности экономически активного населения и его образовательном уровне;

ж) институциональный, понимаемый как степень развития ведущих институтов рыночной экономики в регионе;

з) финансовый, выраженный через общую сумму налоговых и иных денежных поступлений в бюджетную систему с территории данного региона.

Инвестиционная привлекательность существенным образом связана с инвестиционным риском. Инвестиционный риск оценивает вероятность потери инвестиций и дохода от них. Риск — характеристика вероятностная, качественная. Применительно к региону можно выделить следующие виды риска:

1) политический, зависящий от устойчивости региональной власти и политической поляризации населения;

2) экономический, связанный с динамикой экономических процессов в регионе;

3) социальный, характеризующийся уровнем социальной напряженности;

4) криминальный, зависящий от уровня преступности с учетом тяжести преступлений;

5) экологический, рассчитанный как интегральный уровень загрязнения окружающей среды;

6) финансовый, отражающий напряженность региональных бюджетов и совокупные финансовые результаты деятельности предприятий регионов;

7) законодательный — совокупность правовых норм, регулирующих экономические отношения на территории: местные налоги, льготы, ограничения и т.п.

Регионы России сильно дифференцированы по соотношению инвестиционного риска и потенциала. Наиболее наглядно это видно в координатах «потенциал-риск». На этой плоскости можно выделить три интервала по потенциалу (высокий, средний и низкий: 1, 2,3) и четыре — по риску (низкий, средний, высокий и очень высокий: А, В, С и D). В соответствии с ними выделены характерные типы регионов.

Распределение иностранных инвестиций по регионам Российской Федерации

Региональное распределение иностранных инвестиций в России свидетельствует о том, что инвестиционный климат в стране не одинаков и имеет значительные межрегиональные отличия. Отраслевые и региональные приоритеты иностранных инвесторов не совпадают с приоритетами структурной политики правительства РФ: инвесторы тяготеют к финансовым центрам (Москва, Санкт-Петербург) и предпочитают вкладывать средства в сырьевые центры экономики.

Основной объем иностранных вложений приходится на Центральный федеральный округ (табл. 5.3), в том числе на Москву (123,08 млрд дол. в 2011 г.).

Структура иностранных инвестиций в российскую экономику по федеральным округам, %

Источник’. Официальный сайт федеральной службы государственной статистики. http://www.fsgs.ru

Относительно высока привлекательность Северо-Западного федерального округа, в Санкт-Петербург в 2011 г. привлечено 6,12 млрд дол. иностранных инвестиций. Сохранили высокую инвестиционную привлекательность нефтегазоносные регионы: Сахалинская, Тюменская, Архангельская области, а также территории с высокой концентрацией металлургических производств — Красноярский край, Вологодская область. Увеличились масштабы инвестиций в традиционные центры машиностроения — Свердловская область, Самарская область.

Поступление иностранных инвестиций по субъектам Российской Федерации происходит неравномерно, так в 2011 г. на 13 из них приходилось 87,0% общего объема поступления, в том числе на Москву — 64,6%.

Источники: http://studbooks.net/2206873/ekonomika/raspredelenie_inostrannyh_investitsiy_regionam_rossii, http://stud24.ru/investment/regionalnoe-raspredelenie-investicij/330292-993875-page1.html, http://bstudy.net/669835/ekonomika/raspredelenie_inostrannyh_investitsiy_regionam_rossiyskoy_federatsii