Факторы, определяющие динамику инвестиций.

1.ожидаемая норма чистой прибыли.

2.реальная ставка процента.

4.изменение в технологии производства.

5.наличный основной капитал.

7.динамика совокупного дохода.

С ростом совокупного дохода автономные инвестиции дополняются стимулированными стимулированными, величина которых возрастает по мере роста ВВП.

Положительная зависимость инвестиций от дохода может быть представлена в виде функции:

I = e-d*R+g*y, где g — предельная склонность к инвестированию

у – совокупный доход.

Предельная склонность к инвестированию (g) – доля прироста расходов на инвестиции в любом изменении дохода.

Следует отметить, что инвестиции осуществляются не стабильно и основными факторами такой нестабильности являются:

1) продолжительные сроки службы оборудования.

2) нерегулярность инноваций.

3) изменчивость экономических ожиданий.

4) циклические колебания ВВП.

Несовпадение планов инвестиций и сбережений обуславливает колебания фактического объема производства вокруг потенциального уровня, а также несовпадения фактического уровня.

Фактические и планируемые расходы. Крест Кейна. Механизм достижения равновесного объема производства.

Чтобы избежать значительных потерь от спада производства по мнению Кейнса необходима активная государственная политика по регулированию совокупного спроса.

AD – совокупный спрос.

AS – совокупное предложение.

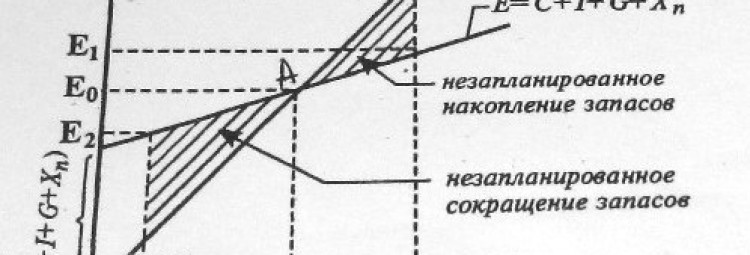

Фактические инвестиции включают в себя как запланированные, так и незапланированные инвестиции.

Незапланированные инвестиции представляют собой непредусмотренное изменение инвестиций в товарно-материальные запасы. Они функционируют как выравнивающий механизм, который приводит в соответствие фактические величины сбережений и инвестиций, и устанавливает макроэкономическое равновесие.

Планируемые расходы представляют собой сумму, которую все экономические субъекты планируют истратить на товары и услуги.

Реальные расходы отличаются от планируемых, когда фирмы вынуждены делать незапланированные инвестиции в ТМЗ (товарно-материальные запасы) в условиях неожиданных изменений в уровне продаж.

Функция планируемых расходов (Е)

Изображается графически как функция потребления (С = a+b*(Y-T)), которая сдвинута вверх на величину автономных расходов.

Для простоты анализа предполагается что величина чистого экспорта Xn не зависит от динамики совокупного дохода Y, и поэтому чистый экспорт включается полностью в величину автономных расходов.

Функция чистого экспорта Xn = g-m¢*Y.

Xn – чистый экспорт

g – автономный чистый экспорт

m¢ — предельная склонность к импортированию

Y – совокупный доход.

Предельная склонность к импортированию (m¢) это доля прироста расходов на импортные товары в любом изменении дохода.

DM – прирост расходов на импорт

DY – прирост дохода

С ростом совокупного дохода увеличивается импорт, т.к потребители и инвесторы увеличивают свои расходы на покупки как отече5ственных, так и импортных товаров. А экспорт из данной страны непосредственно не зависит от величины ее совокупного дохода Y, а зависит от динамики совокупного дохода той страны, в которую вывозят эти товары и услуги. Поэтому зависимость между динамикой совокупного дохода данной страны Y и динамикой ее чистого экспорта Xn отрицательна, что отражает знак “минус” в функции чистого экспорта.

График крест Кейнса.

График крест Кейнса.

График показывает, что линия планируемых расходов пересекает линию, на которой реальные и планируемые расходы равны (т.е линию Y=E), в какой-то одной т.А.

На линии Y=E всегда соблюдается равенство фактических инвестиций и сбережений. В т.А, где доход равен планируемым расходам, достигается равенство планируемых и фактических инвестиций и сбережений, т.е устанавливается макроэкономическое равенство.

Преодоление инфляционного разрыва предполагает сдерживание AD и перемещение равновесия из точки А в точку В. При этом сокращение равновесного совокупного дохода ∆У составляет:

∆У= -величина инфляционного разрыва*величина мультипликатора автономных расходов

Фактор не определяющий динамику инвестиций

Инвестиции — это вторая важная составляющая совокупного спроса. Инвестировать — значит купить какие-то блага ради того дохода, который мы ожидаем в будущем. Следовательно, фирма инвестирует, когда покупает станки, точно так же как население инвестирует, покупая акции. Однако следует различать эти два вида инвестирования.

Покупка акций — чисто финансовая сделка, так как приобретение даже новых акций — это просто перемещение финансовых активов из рук в руки.

Реальные же инвестиции, которые учитываются как составляющая величина расходов при определении ВНП, произойдут тогда, когда корпорация, получив денежные средства за продажу акций, вложит эти деньги в новое оборудование.

Инвестиции представляют собой расходы на расширение и обновление производства, связанные с введением новых технологий, материалов и других орудий и предметов труда.

Инвестиции — это использование сбережений для создания новых производственных мощностей и других физических активов.

Инвестиционный спрос зависит от субъективного фактора — решения предпринимателей инвестировать; и объективных факторов — нормы процента, прибылей, запасов капитала и др.

Следует отметить, что между сбережением и инвестированием существует определенный разрыв, так как, во-первых , сбережения делаются потребителями, а инвестиции — производителями, а во-вторых , сбережения поступают к инвесторам через руки посредников (это банки, финансовые компании, фондовые биржи), которые при кредитовании руководствуются собственными целями.

Роль инвестиций в развитии макроэкономики неоднозначна:

· во-первых, колебания в инвестициях оказывают влияние на динамику совокупного спроса, а, следовательно, и на объем национального производства и занятость населения;

· во-вторых, инвестиции ведут к накоплению капитала, определяют процесс расширенного воспроизводства. Причем важно, чтобы денежные средства были инвестированы в новейшие факторы производства и технологии, тогда они могут если не сегодня оказать влияние на рост производства, то хотя бы создать базу для экономического роста в будущем. Если же инвестиции направить в устаревшее оборудование, то они могут оказать обратное влияние;

· в-третьих, нерациональное использование инвестиций ведет к замораживанию производственных ресурсов, а, следовательно, и к сокращению объемов национального производства.

Основные типы инвестиций:

1. производственные инвестиции;

2. инвестиции в товарно-материальные запасы (ТМЗ);

3. инвестиции в жилищное строительство.

Если экономика на подъеме, то возрастают инвестиции в товарно-материальные ценности, чтобы увеличить производство. Если в экономике спад производства, то растут запасы готовой продукции, спрос падает, производство не расширяется. Таким образом, инвестиции играют роль барометра состояния экономики.

Инвестиции, как было показано выше, подразделяются:

· на реальные (прямые), вложенные в производство и взятые в постоянных ценах;

· портфельные (финансовые), вложенные в акции, облигации и другие ценные бумаги, связанные с титулом собственности и дающие право на получение дохода от собственности. Финансовые инвестиции могут стать как дополнительным источником расширения производства, так и предметом биржевой игры.

Различают также валовые и чистые инвестиции .

Валовые инвестиции — это затраты на замену изношенного оборудования и на расширение производства. Они полностью учитываются в ВНП. Если из валовых инвестиций вычесть амортизацию, то получим чистые инвестиции — расходы на покупку нового оборудования.

Факторы, определяющие динамику инвестиций:

— ожидаемая норма чистой прибыли;

— реальная ставка процента;

— изменения в технологии производства;

— наличный основной капитал;

— динамика совокупного дохода.

Инвестор при выработке решений учитывает альтернативные возможности капиталовложений, и решающим здесь является уровень процентной ставки.

Динамика инвестиций

Динамика инвестиций это изменение количественного выражения уровня, объема, а также скорости осуществления капиталовложений.

На изменение динамики инвестиций влияет целый ряд факторов, а именно

- на какой стадии производства находится организация. Происходит рост, застой или спад в производстве

- уровень развития рынка спроса и предложения на инвестиционные услуги

- уровень развития инновационных и новых технологий в экономике страны

- состояние производственных фондов, а также необходимость в их ремонте и модернизации

- уровень конкурентоспособности товара или услуги на внутреннем и внешнем рынках

- уровень экономического и инвестиционного климата в стране. Указанные характеристики напрямую влияют на приток инвестиций.

Общий экономический подъем в экономике любой страны сопровождается положительной динамикой инвестиций, то есть увеличением их объема. При стабильном и умеренном росте экономики, динамика вложений показывает прямое ему отражение, то есть рост объемов инвестиций увеличивается пропорционально. В случае экономического кризиса, инвестиционная динамика показывает отрицательные значения, и общий объем инвестиций неминуемо падает.

Также случается, что в экономике присутствует инвестиционная депрессия. Это такое состояние, когда объём инвестиций не увеличивается, не уменьшается и колеблется на одном уровне. Выход из такой ситуации возможен благодаря привлечению новым инвесторов, изменению направления стратегии производства на обновление и модернизацию уже существующих активов, что способно положительно повлиять на экономику в целом и в будущем способствовать её росту.

Также стоит отметить тот факт, что динамика инвестиций носит весьма понятный и цикличный характер. В среднем экономика проходит все фазы инвестиционного цикла за 10 лет. При возможности прогнозирования наступления таких фаз, или при наличии необходимых статистических данных, к инвестиционному кризису можно подготовиться и выйти из него с наименьшими потерями.

Во время инвестиционного кризиса на ведущую роль выходит государство. Его роль заключается в поддержании экономики и сохранении положительной динамики инвестиций благодаря реализации антикризисных мер.

Такими мерами могут выступать льготные кредиты для бизнеса, налоговые льготы и т.д.

Факторы, определяющие динамику инвестиций

- экономические ожидания (Имеется ввиду ожидания от объекта вложений. На сколько объект инвестиций способен обеспечить цели инвесторов.)

- уровень развития системы налогообложения по стране в целом. Используемая система налогообложения на объекте инвестиций в частности

- уровень реальной ставки процента

- прогнозируемая норма чистой прибыли

- степень развитости производства и технологий на нём использующихся

- размер основного капитала

- динамика изменения совокупного дохода.

(Пока оценок нет)

(Пока оценок нет)

Источники: http://sdamzavas.net/4-17583.html, http://newinspire.ru/lektsii-po-makroekonomike/ponyatie-vidi-i-rol-investitsiy-164, http://investicii-v.ru/dinamika_investicij/