Оценка эффективности инвестиционных проектов (стр. 6 из 9)

3.5. Метод расчета коэффициента эффективности инвестиции

Этот метод имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (ARR), рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть учтена в расчетах. Иными словами, существуют различные алгоритмы исчисления показателя ARR, достаточно распространенным является следующий:

Данный показатель чаще всего сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли коммерческой организации на общую сумму средств, авансированных в ее деятельность (итог среднего баланса-нетто). В принципе возможно и установление специального порогового значения, с которым будет сравниваться ARR, или даже их системы, дифференцированной по видам проектов, степени риска, центрам ответственности и др.

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.

§4. ОСОБЕННОСТИ ИСПОЛЬЗОВАНИЯ ОПИСАННЫХ МЕТОДОВ НА ПРИМЕРЕ оао «НОМОС»

Коммерческая организация рассматривает целесообразность приобретения новой технологической линии. Стоимость линии составляет 10 млн долл.; срок эксплуатации — 5 лет; износ на оборудование начисляется по методу прямолинейной амортизации, т.е. 20% годовых; ликвидационная стоимость оборудования будет достаточна для покрытия расходов, связанных с демонтажем линии. Выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. долл.): 6800, 7400, 8200, 8000, 6000. Текущие расходы по годам оцениваются следующим образом: 3400 тыс. долл. в первый год эксплуатации линии с последующим ежегодным ростом их на 3%. Ставка налога на прибыль составляет 30%. Сложившееся финансово-хозяйственное положение коммерческой организации таково, что коэффициент рентабельности авансированного капитала составлял 21-22%; цена авансированного капитала (WACC) — 19%. В соответствии со сложившейся практикой принятия решений в области инвестиционной политики руководство организации не считает целесообразным участвовать в проектах со сроком окупаемости более четырех лет. Целесообразен ли данный проект к реализации?

Оценка выполняется в три этапа: 1) расчет исходных показателей по годам; 2) расчет аналитических коэффициентов; 3) анализ коэффициентов.

Этап 1. Расчет исходных показателей по годам

Как рассчитать инвестиционный проект

Инвестиционный проект представляет собой многостраничный документ, содержащий описательную и расчетную части.

В описательной части представляются общее описание проекта, характеристики инвестируемого объекта, описание идеи проекта и способа реализации этой идеи, описание окружения с характеристикой рынка производимой конкурентной продукции, преимущества собственной продукции, маркетинговый план завоевания сегмента рынка и многое другое.

В описательной части представляются общее описание проекта, характеристики инвестируемого объекта, описание идеи проекта и способа реализации этой идеи, описание окружения с характеристикой рынка производимой конкурентной продукции, преимущества собственной продукции, маркетинговый план завоевания сегмента рынка и многое другое.

Расчетная часть содержит технические расчеты реализации проекта, строительную расчетную часть проекта со сметой строительства и экономическую часть с расчетами экономической эффективности предлагаемого решения. Мы рассматриваем расчет инвестиционного проекта с экономической точки зрения, главным в котором является расчет показателей эффективности инвестиционного проекта.

Все показатели эффективности инвестиций можно разделить на абсолютные показатели, измеряемые в денежных единицах и временных отрезках, и относительные показатели, измеряемые в процентах или коэффициентах.

В первую группу показателей входят:

- чистая приведенная стоимость инвестиционного проекта NPV (Net present value);

- срок окупаемости инвестиций PP (Pay-Back Period);

- дисконтированный срок окупаемости DPP (Discounted payback period).

Вторая группа состоит из следующих показателей:

- индекс доходности PI (Profitability Index);

- внутренняя норма доходности IRR (internal rate of return );

- модифицированная внутренняя ставка доходности MIRR (Modified Internal Rate of Return);

- коэффициент эффективности инвестиций ARR (Accounting Rate of Return).

Расчет чистой приведенной стоимости инвестиционного проекта

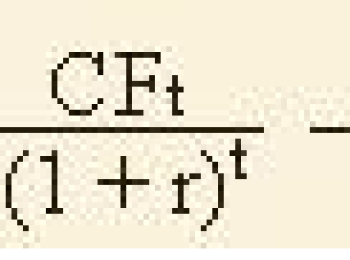

Данный показатель рассчитывается по формуле:

- NPV – чистая текущая стоимость инвестиций;

- ICo – начальный инвестируемый капитал (Invested Capital);

- CFt – денежный поток (Cash Flow) от инвестиций в t-ом году;

- r – ставка дисконтирования;

- n – длительность жизненного цикла проекта.

Пример расчета: Компания предполагает замену устаревшего оборудования в цехе производства вспомогательного оборудования. Для этого потребуется 85 млн. рублей на приобретение, доставку и монтаж нового оборудования. Демонтаж старого оборудования полностью покрывает реализация его на рынке. Срок жизни инвестиций в новое оборудование составляет время его морального износа, равного 6 годам. Норму дисконтирования принимаем соответствующей норме доходности предприятия 14%. Расчет доходов от работы нового оборудования по годам выглядит следующим образом:

Норма дисконтирования r в данном примере неизменна. Но это маловероятно, так как она находится под воздействием многих факторов, таких как инфляция, изменение ставки рефинансирования, ценовых колебаний на рынке производимой продукции и т.п. В выше приведенной формуле расчета, в таком случае, ставка дисконтирования может замениться на прогнозируемую ставку по каждому году. А при расчете фактического NPV для проведения анализа эффективности инвестиций это делается в обязательном порядке.

Расчет срока окупаемости инвестиций

Срок окупаемости инвестиций показатель возвратности инвестиций инвестору измеряется в периодах времени – месяцах или годах. Общий вид формулы для его определения выглядит так:

PP=N, если

- CFt — поступление доходов от проекта в t-й год;

- N – срок окупаемости, лет.

Для вышеприведенного примера PP=3 годам, так как точнее – 2 года и 8 месяцев.

точнее – 2 года и 8 месяцев.

Если денежные потоки дисконтировать по принятой норме, то можно рассчитать дисконтированный срок окупаемости инвестиций по формуле:

Более точно, DPP = 3 года 6 месяцев.

Расчет относительных показателей эффективности

Расчет индекса доходности

Индекс доходности инвестиций показывает доходность каждой вложенной единицы инвестиций в текущий момент времени, то есть:

Для нашего примера PI = (10,526 + 27,7 + 32,39 + 27,54 +25,26 + 17,51) / 85 = 140,926/85 = 1,66. Это можно трактовать так: каждый рубль инвестиций приносит 0,66 рубля дохода.

Расчет внутренней нормы доходности

Внутренняя норма доходности инвестиций определяется при равенстве дисконтированных денежных притоков от инвестиций, вызвавших их, инвестициям. То есть:

IRR — внутренняя норма доходности инвестиций.

Исходя из этой формулы, становится понятно, что IRR с одной стороны средняя норма доходности проекта за весь его жизненный цикл, с другой стороны предельная норма доходности проекта, ниже которой нельзя опускаться.

Поэтому ее сравнивают с барьерными ставками для данного инвестируемого объекта для принятия решения о целесообразности инвестиционного проектирования. Если равна или меньше ставке дисконтирования денежных потоков, определенной на основе стоимости средневзвешенного капитала инвестируемого объекта, то любой инвестор без раздумий откажется от такого проекта.

Поэтому ее сравнивают с барьерными ставками для данного инвестируемого объекта для принятия решения о целесообразности инвестиционного проектирования. Если равна или меньше ставке дисконтирования денежных потоков, определенной на основе стоимости средневзвешенного капитала инвестируемого объекта, то любой инвестор без раздумий откажется от такого проекта.

В нашем примере ставка дисконтирования равна 14%. Посмотрим, какова же величина внутренней нормы доходности инвестиций в нашем примере.

Определим величину внутренней нормы доходности методом последовательного приближения:

Таким образом, IRR равняется 32%, что существенно превышает норму дисконтирования и средневзвешенную доходность инвестируемого объекта. Проект целесообразно реализовать.

Довольно часто в процессе инвестирования крупных проектов возникают проблемы дефицита инвестиций, в этом случае принимается решение о реинвестировании прибыли, полученной в процессе реализации проекта. В этом случае рассчитывают модифицированную внутреннюю норму доходности инвестиций MIRR, которая рассчитывается по формуле:

- d – средневзвешенная стоимость капитала;

- r – ставка дисконтирования;

- CFt – денежные притоки в t-ый год жизни проекта;

- ICt – инвестиционные денежные потоки в t-ый год жизни проекта;

- n – срок жизненного цикла проекта.

Здесь необходимо обратить внимание на то, что все инвестиции и реинвестиции приводятся к началу проекта по одинаковой норме дисконтирования, а все доходы приводятся к дате окончания проекта по норме дисконтирования соответствующей средневзвешенной стоимости капитала инвестируемого объекта.

Из вышеприведенного уравнения определяется модифицированная внутренняя норма доходности в нашем примере:

Как видим, MIRR

Классификация инвестиционных проектов и их содержание.

Что следует знать о периоде окупаемости инвестиций.

Что такое коэффициент эффективности вложений и индекс доходности.

Сущность, предмет и основные методы инвестиционного анализа.

5. Оценка эффективности инвестиций

Настоящая заметка написана в рамках курса Современный управленческий учет и посвящена методам, используемым для принятия долгосрочных решений. Такого рода решения включают в себя оценку инвестиций, отдачу от которых планируется получать в течение нескольких лет.

При рассмотрении инвестиционных проектов необходимо учитывать два аспекта. С одной стороны, успех проекта является эмерджентным свойством, поэтому для оценки проектов необходимо использовать не один показатель, а несколько. Подробнее см. 1.3. Основные финансовые показатели. С другой стороны, будущие результаты проекта зависят от целого ряда неопределенностей. То есть оценку проектов следует основывать не только на ожидаемой доходности, но и на величине риска, связанного с этой доходностью. Подробнее см. 6. Управление в условиях риска и неопределенности. Рассмотрение указанных вопросов составляет суть капитального бюджетирования.

Капитальное бюджетирование [1] – процесс принятия решений по выбору соответствующих инвестиционных проектов и определения общей суммы финансирования капиталовложений.

Для капитального бюджетирования важны два вопроса:

- Сколько всего должно быть потрачено на проекты/активы? [2]

- Какие проекты должны быть приняты и какие активы необходимо приобрести?

Скачать заметку в формате Word, примеры в формате Excel

- Инвестировать ли в новую производственную линию?

- Приобретать ли новые площадки или заводы?

- Выходить ли на новый рынок? Начинать ли выпуск нового продукта?

- Проводить ли исследования и разработки?

- Запускать ли рекламную кампанию?

Решения по капитальному бюджетированию, как правило, самые ответственные для менеджмента. Это связано с тем, что:

- часто решения требуют значительных финансовых средств;

- обязательство может приниматься на длительный срок;

- после принятия решения его может быть трудно изменить;

- принятие одного проекта может исключить возможность реализовать альтернативный проект.

Обсуждаемые в заметке методики, используются для оценки финансовой привлекательности отдельных инвестиций, но прежде чем принять решение по капиталовложению, необходимо рассмотреть и другие аспекты:

- Цели организации и степень соответствия рассматриваемого проекта стратегии.

- Выявление всех возможных альтерантив/проектов.

- Наличие компетенций в компании для успешной реализации проекта.

- Последствия отклонения проекта: изменится ли конкурентная позиция компании без новых инвестиций?

Помните, что финансовый анализ инвестиционных проектов – лишь один из элементов общего стратегического анализа, и менеджменту не слудет принимать / отклонять проекты лишь на его основе.

Релевантные затраты. Инвестиционная оценка основывается на информации по затратам. Очень важно, понимать, как ведут себя затраты предприятия. Динамика отдельных затрат может быть сложной и не связанной напрямую с объемом производства. Ранее [3] я писал о том, что затраты могут быть «релевантны» или нет по отношению к конкретному решению. Например, необратимые затраты, не связанные с денежными потоками (амортизация), как правило, не являются релевантными по отношению к принимаемому решению. С другой стороны, альтернативные затраты являются релевантными при принятии решения, даже несмотря на то, что они напрямую не относятся к рассматриваемым продуктам или услугам.

Концепция релевантности очень важна для финансовой оценки проекта. Достоинства проекта определяются только теми затратами и выгодами, которые релевантны по отношению к нему. Затраты и выгоды, которые не зависят от результатов проекта, не являются релевантными и их не следует включать в оценку проекта.

Основные методы оценки эффективности инвестиций:

- Чистая приведённая стоимость (Net present value, NPV) [4]

- Окупаемость

- Дисконтированная окупаемость

- Внутренняя норма рентабельности (Internal rate of return, IRR)

Не следует рассматривать перечисленные методы, как взаимоисключающие. Часто, компании используют более одного метода при оценке инвестиций. Наиболее популярным является метод окупаемости, что обусловлено его простотой. В то же время, лучшие результаты, на мой взгляд, дает совместное использование NPV и IRR. В статье Оценка бизнеса по продукту я писал, что менеджеры, как правило, используют два типа показателей: валовые и нормируемые. Кому нужен бизнес на «три копейки», даже если его рентабельность 100%!? Но также мало кому будет интересен бизнес, приносящий 10 млн. руб. прибыли в год, если инвестиции в активы составили 1 млрд. руб. (рентабельность 1%). Чистая приведённая стоимость (NPV) – прямой аналог валового показателя – прибыли, в то время как внутренняя норма рентабельности (IRR) – аналог нормируемого показателя – рентабельности.

Чистая приведённая стоимость

Компании инвестируют средства в надежде получить доходы [в будущем], превышающие текущие расходы. Поскольку расходы, как правило предшествуют доходам (а сами доходы могут поступать в течение нескольких лет), нужно уметь сравнивать деньги потраченные и полученные в разные периоды времени. Деньги имеют фундаментальное свойство – их стоимость уменьшается с течением времени: ценность сегодняшних денег выше, чем ценность той же суммы, полученной в будущем.

Временна́я ценность денег основана на предпосылке, что потребитель предпочтет получить определенную сумму денег сегодня, чем то же самое количество в будущем, при прочих равных условиях. С другой стороны, поскольку производители, способны получать прибыль на свои активы, очевидно, что они предпочтут сегодняшние деньги, надеясь приумножить их в будущем.

Упомянутое фундаментальное свойсво денег имеет два важных для нашего рассмотрения следствия:

- деньги (капитал) приносят процентный доход;

- нельзя складывать (вычитать) денежные суммы полученные (израсходованные) в различные периоды времени.

Для суммирования потоков денег, полученных в разные периоды времени, значения нужно привести к одной дате. Приведённая стоимость (PV, present value) – это сумма потока платежей, приведённых к сегодняшнему дню. [5]

(1) Приведённая стоимость (PV) = коэффициент дисконтирования (DF) * С1 , где

С1 – доход, ожидаемый через год (1-й период времени); коэффициент дисконтирования (DF) –сегодняшняя стоимость $ 1, полученного в будущем (через год), DF всегда меньше единицы; приведённая стоимость (PV) – сегодняшняя стоимость долларов в объеме С1, полученных через год.

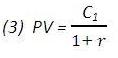

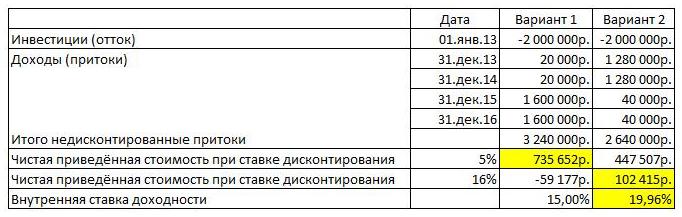

Чтобы рассчитать коэффициент дисконтирования, перепишем формулу (1):

Эта формула определяет, сколько долларов у вас будет через год (С1), если сегодня вложить PV долларов. Но ведь это не что иное, как рост вклада на величину процента, или рост инвестиций с нормой доходности r:

Рассмотрев (1а) и (1б) совместно, можно вывести следующую формулу:

Норма доходности (r) – вознаграждение, которое требует инвестор за отсрочку поступления платежей (на бытовом уровне – процент по вкладам). Чтобы не вводить новую сущность – коэффициент дисконтирования – как правило, вместо (1) используют следующую формулу:

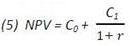

Чистая приведённая стоимость (NPV, Net present value) определяется вычитанием из приведённой стоимости суммы первоначальных инвестиций:

(4) Чистая приведённая стоимость (NPV) = PV − инвестиции

Формулу для расчета чистой приведённой стоимости можно записать следующим образом:

где C0 – денежный поток в период 0 (сейчас), как правило, является отрицательной величиной. С0 – это инвестиции, то есть, отток денежных средств.

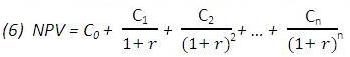

Если доход планируется получать на протяжении n лет, формула для расчета чистой приведённой стоимости будет основана на расчете сложного процента:

где C2 – денежный поток в период 2 (по окончании второго года), Cn – денежный поток в период n (по окончании n-го года). В этом случае коэффициент дисконтирования для n-го периода:

Акционерная стоимость будет максимизирована, если принимать проекты с положительной чистой приведённой стоимостью. Методы оценки, основанные на периоде окупаемости, несмотря на их широкое применение, могут вводить в заблуждение и не обеспечивать результаты, максимизирующие акционерную стоимость.

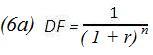

Для расчета NPV можно воспользоваться функцией ЧПС в Excel (рис. 1).

Рис. 1. Расчет NPV в Excel с использованием функции ЧПС

Как и следовало ожидать NPV чувствительна к графику получения доходов: сравните варианты 1 и 2. Основные параметры вариантов – ставка дисконтирования, инвестиции (отток), сумма недисконтированных притоков – одинаковы. Отличается только распределение притоков по годам. В варианте 1 притоки растут от первого к пятому году, в варианте 2 они поступают равномерно. Это приводит к значительному росту NPV. Сравните также варианты 1 и 3. Снижение ставки дисконтирования «всего» на 4% удвоило NPV проекта. Вариант 4 получен путем подбора такой ставки дисконтирования, при которой NPV = 0.[6]

Хотя метод чистой приведённой стоимости предлагает менеджерам весьма простое правило принятия решения – принимать проекты с положительной чистой приведённой стоимостью, – у этого метода есть ряд недостатков:

- нет такого параметра, как срок возврата средств по первоначальной инвестиции;

- оценка денежных потоков является суждением и может оказаться неверной (этот недостаток присущ любому методу оценки эффективности инвестиций);

- нефинансовые менеджеры могут испытывать трудности с пониманием концепции (на мой взгляд, это основное затруднение, которое приводит к популярности менее точного, зато более простого метода – оценки срока окупаемости);

- определение ставки дисконтирования является отчасти произвольным, в то же время этот параметр существенно влияет на результаты анализа.

Некоторые из перечисленных трудностей отсутствуют в методе окупаемости, к рассмотрению которого мы и переходим.

Метод окупаемости

Метод окупаемости предлагает иной взгляд на инвестиционные решения, и, до некоторой степени, снижает будущую неопределенность, концентрируясь на поступлении денежных средств в течение нескольких первых лет.

Окупаемость – период времени, который требуется для того, чтобы притоки по проекту сравнялись с оттоком, чтобы проект вернул средства, вложенные в него при первоначальных инвестициях (рис. 2).

Рис. 2. Расчет окупаемости проектов

Иногда период окупаемости можно рассчитать, предположив, что поступление денежных потоков равномерно распределено в течение года. В этом случае для проекта В:

(7) Период окупаемости = 1 год + (1000 – 640) / 1280 = 1,3 года

Аналогично для проекта Б:

(8) Период окупаемости = 3 года + (2000 – 20 – 40 – 1640) / 3240 = 3,1 года

Однако предположение о равномерном поступлении денежных потоков в течение года является произвольным, поэтому точность формул (7) и (8) может быть избыточной, а словесные описания в таблице (рис. 2) более адекватными.

Для метода окупаемости критерий принятия инвестиционных проектов может звучать так: если проект окупается за 3 года, он принимается, в противном случае он отклоняется. По этому критерию проекты А и В будут приняты, а проекты Б и Г, отклонены. Если же менеджмент одновременно использует как метод окупаемости, так и NPV, то может быть принят только вариант В. Это может показаться разумным, однако следует помнить, что если не делать никаких инвестиций, то компания может потерять конкурентоспособность. Поэтому следует позаботиться о том, чтобы ставка дисконтирования, и период окупаемости были реалистичными и не преувеличенными: цена капитала не должна быть слишком высокой, а период окупаемости слишком коротким.

Преимущества метода окупаемости:

- Это самый простои и очень легкий для понимания метод оценки эффективности инвестиций.

- Он поддерживает ликвидность предприятия, поскольку отдает предпочтение проектам с ранними поступлениями денежных потоков. Конечно, NPV также достигает этого путем дисконтирования, но не в такой степени. Обычно ликвидные предприятия имеют тенденцию оставаться в бизнесе. Денежные средства, получаемые вследствие ранних поступлений, можно быстрее реинвестировать в другие рентабельные проекты.

- Метод позволяет исключить временной риск. При использовании чистой приведённой стоимости предприятие может принять долгосрочный проект с периодом окупаемости, скажем 10 лет. Если предварительные оценки рынка и затрат, например, после третьего года окажутся неверными, что очень вероятно в нашем нестабильном мире, то чистая приведённая стоимость проекта может оказаться сильно отрицательной и даже привести предприятие к кризису. Окупаемость минимизирует это путем выбора проектов, которые быстро оправдывают затраты на них.

При этом специалисты критикуют этот метод по следующим причинам:

- Отсутствует временная оценка поступлений денежных средств, т.е. поступление денежных средств через 2 года считается одинаковым по стоимости с поступлением денежных средств через 1 год.

- Денежные потоки, полученные после точки окупаемости, не учитываются В этом кроется причина того, почему были отвергнуты проекты Б и Г.

Первое замечание можно преодолеть, проведя дисконтирование денежных потоков и создав, таким образом, дисконтированную окупаемость, как это описано ниже (что, с другой стороны, лишит метод первого из описанных выше преимуществ). Второе замечание, несмотря на его правильность, противоречит указанным выше второму и третьему преимуществам метода. Как говорится, медаль имеет две стороны, и преимущества одной из них превращаются в недостатки второй.

Дисконтированная окупаемость

Дисконтированная окупаемость представляет собой окупаемость денежных потоков продисконтированных с учетом цены капитала. Продускантируем поступления по четырем проектам, представленным на рис. 2. Оценка проектов по методу дисконтированной окупаемости при том же критерии (3 года) изменилась (см. рис. 3)

Рис. 3. Расчет дисконтируемой окупаемости проектов (использованные формулы можно проследить по Excel-файлу)

На мой взгляд, метод дисконтированной окупаемостив является неудачным компромиссом между простотой метода окупаемости и математичностью метода NPV. В 70–80-е годы XX века в отсутские персональных компьютеров, когда использование NPV было затруднено, такие компромиссы, наверное, были оправданы. Сегодня же основной аргумент против NPV – сложность расчетов – полностью нивелируется благодаря использованию Excel.

Внутренняя норма рентабельности

Внутренняя норма рентабельности представляет сооом разновидность метода NPV. Одной из основных проблем при использовании метода NPV является определение правильной ставки дисконтирования. Правильно оценить ставку дисконтирования нелегко, поскольку она зависит от процентных ставок, инфляции и т.д., и эти факторы могут существенно варьироваться год от года, поэтому в год 0 очень трудно принять правильное решение о том, какая ставка дисконтирования будет в год 4. Внутренняя норма рентабельности позволяет избежать этой трудности, не указывая ставку заранее.

Внутренняя норма рентабельности (IRR) представляет собой ставку дисконтирования, по которой сумма дисконтированных денежных притоков равна дисконтированному денежному оттоку (оттокам), так что NPV равна нулю.

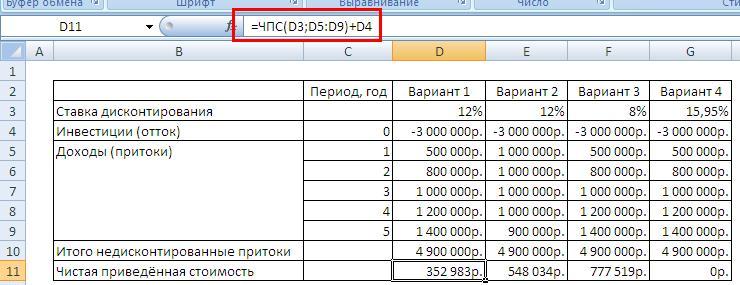

IRR ранее определялась методом проб и ошибок. Сегодня можно использовать в Excel подбор параметра – см. вариант 4 на рис. 1, или функцию ЧИСТВНДОХ (рис. 4) [7].

Рис. 4. Внутренняя ставка доходности для графика денежных потоков

Для функции ЧИСТВНДОХ в колонке С нужны даты, как на рис. 4, а не номера периодов, как на рис. 1. В остальном исходные данные для расчета NPV и IRR идентичны. Видно, что вариант 2 предпочтительнее варианта 1, как по NPV, так и по IRR.

В методе внутренней нормы рентабельности значение IRR проекта сравнивается с ценой капитала или иным нормативом установленным менеджментом (или акционерами). Проект будет принят, если IRR выше норматива, то есть отдача от проекта превысит затраты на капитал. Такой подход всегда будет приводить к выбору тех же проектов, что и по методу чистой приведённой стоимости. Тем не менее, при выборе из нескольких проектов методы NPV и IRR могут дополнять друг друга.

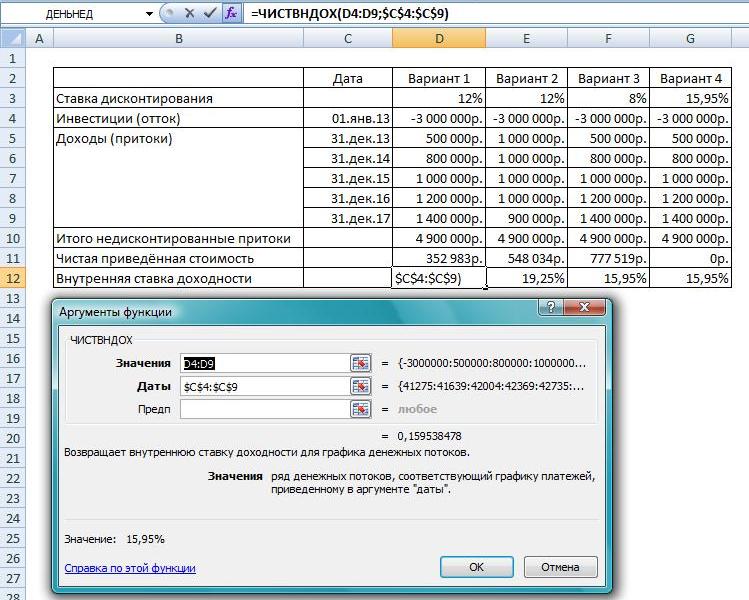

Выбор из нескольких проектов

Часто приходится выбирать между несколькими проектами, а не просто вынести заключение, удовлятворяет ли проект критерию NPV (NPV > 0) или критерию IRR (IRR > нормы). Это происходит, когда ресурсы предприятия ограничены, или когда имеются различные инвестиционные возможности в рамках одного проекта. Например, выбор между арендой склада или строительством собственного; выбор между двумя типами оборудования для запуска новой производственной линии. Рассмотрим два взаимоисключающих проекта (рис. 5).

Рис. 5. Выбор из двух проектов; предпочтительные варианты выделены желтым

NPV и IRB предпочтут разные проекты при использовании ставки дисконтированиявании 5%, но приведут к одному и тому же заключению при использовании ставки дисконтирования 16%. Только при использовании NPV предприятия будут всегда принимать решения, которые делают акционерную стоимость максимальной. Причина, по которой два метода не всегда согласуются друг с другом, это разное время поступления денежных потоков по каждому из проектов. Для проекта 1 денежные потоки больше, но поскольку они поступают позже, они не являются такими ценными в том случае, когда используется высокая цена капитала (высокая ставка дисконтирования). Это видно при использовании ставки дисконтирования 16%. График (рис. 6) показывает, что выбор между двумя проектами происходит в районе ставки дисконтирования 11%. Если затраты на привлечение капитала ниже 11%, то предпочтительнее проект 1, если выше 11% – проект 2 (при стоимости капитала выше 20% NPV второго проекта становится отрицательным).

Рис. 6. Динамика NPV для проектов 1 и 2

Общее правило принятия решения гласит: в случае рассмотрения взаимоисключающих проектов нужно предпочесть тот, у которого выше чистая приведённая стоимость. Однако, при использовании данного правила необходимо соблюдать определенную осторожность: проект с низким уровнем риска (у которого ожидаемая NPV ниже) может быть предпочтительней проекта с высоким уровнем риска, хотя у него чистая приведённая стоимость и выше.

Поскольку внутренняя норма рентабельности это относительный, не зависящий от масштаба проекта критерий, то IRR обычно не является решающим фактором при выборе между двумя альтернативами. Чего не скажешь при анализе портфеля инвестиционных проектов. Когда лимитирующий фактор – суммарный объем инвестиций, отбор проектов может осуществляться на основе IRR.

Метод IRR в последние годы завоевал заслуженную популярность благодаря следубщим факторам:

- Пользователи часто спользуют различные процентные ставки, такие как рентабельность капитала, ставка ипотечного кредита, учетные ставки банков и др. Доход от инвестиции (IRR) легко напрямую сравнить с этими процентными ставками.

- Использование метода позволяет избежать произвольного выбора ставки дисконтирования в методе NPV.

- IRR очень просто рассчитать в Excel.

Подытожим обсуждавшиеся методы оценки эффективности инвестиций:

- Методы, которые не используют дисконтирование (прямая окупаемость), до сих пор широко применяются на практике, несмотря на то, что теоретически они не отвечают цели фирмы – максимизировать акционерную стоимость.

- При выборе между двумя проектами метод IRR не всегда указывает на лучший проект. Обычно это происходит, когда чистая приведённая стоимость проекта с высоким IRR небольшая.

- Чистая приведённая стоимость – единственная методика, которая всегда дает результат, делающий акционерную стоимость максимальной.

[1] По определению Сертифицированного Института Управленческого Учета, Великобритания (Chartered Institute of Management Accountants – CIMA). При подготовке заметки использовались материалы CIMA .

[3] См. разделы 2.1–2.4 курса Современный управленческий учет. Наиболее подробно понятие релевантных затрат рассмотрено в разделе 2.3. Использование анализа затрат для принятия управленческих решений

[4] В русском языке нет слова приведенный, но есть приведённый. См., например, здесь . На мой взгляд, употребление буквы ё точнее передает смысл слова. Так что я решил использовать именно такое написание.

[5] Следует отметить, что это не единственный способ приведения потока денег к одной дате – существует также понятие будущей стоимости денег, рассчитываемой на конец рассматриваемого периода (FV, future value).

[6] Использован механизм Excel «Подбор параметра» (меню «Данные» – «Анализ что-если»)

[7] Для понятия внутренней нормы рентабельности специалисты Microsoft в Excel используют обозначение внутренняя ставка доходности

Источники: http://mirznanii.com/a/251360-6/otsenka-effektivnosti-investitsionnykh-proektov-6, http://kudainvestiruem.ru/proekt/raschet-pokazatelej-ehffektivnosti.html, http://baguzin.ru/wp/5-otsenka-effektivnosti-investitsij/