Управление реальными инвестициями организаций. Оценка эффективности реальных инвестиционных проектов

Политика управления реальными инвестициями представляет собой часть общей инвестиционной стратегии предприятия, обеспечивающая подготовку, оценку и реализацию наиболее эффективных реальных инвестиционных проектов.

Процесс формирования политики управления реальными инвестициями предприятия осуществляется в разрезе следующих основных этапов:1. Анализ состояния реального инвестирования в предшествующем периоде. В процессе этого анализа оценивается уровень инвестиционной активного предприятия в предшествующем периоде и степень завершенности начатых ранее реальных инвестиционных проектов и программ. 2. Определение общего объема реального инвестирования в предстоящем периоде. Основой определения этого показателя является планируемый объем прироста основных средств предприятия в разрезе отдельных их видов, а также нематериальных и оборотных актинов обеспечивающий прирост объемов его производственно-коммерческой деятельности. Объем этого прироста уточняется с учетом динамики объема ранее неоконченного капитального строительства (незавершенных капитальных вложений). 3. Определение форм реального инвестирования. Эти формы определяются исходя из конкретных направлений инвестиционной деятельности предприятия, обеспечивающих воспроизводство его основных средств и нематериальных активов, а также расширение объема собственных оборотных активов. 4. Поиск отдельных объектов инвестирования и оценка их соответствия направлениям инвестиционной деятельности предприятия. В процессе реализации этого направления инвестиционной политики изучается текущее предложение на инвестиционном рынке; отбираются для изучения отдельные реальные инвестиционные объекты, наиболее полно соответствующие направлениям инвестиционной деятельности предприятия (ее отраслевой и региональной диверсификации); рассматриваются возможности и условия приобретения отдельных активов (техники, технологий и т.п.) для обновления состава действующих их видов; проводится тщательная экспертиза отобранных объектов инвестирования. 5. Подготовка бизнес-планов реальных инвестиционных проектов.Все формы крупнообъемных реальных инвестиций, кроме обновления отдельных видов механизмов и оборудования в связи с их износом) рассматриваются как реальные инвестиционные проекты. Подготовка таких инвестиционных проектов требует разработки их бизнес-планов в рамках самого предприятия. Для небольших реальных инвестиционных проектов допускается разработка краткого варианта бизнес-плана (с изложением только тех разделов, которые прямо определяют целесообразность их осуществления). 6. Обеспечение высокой эффективности реальных инвестиций. Отобранные на предварительном этапе объекты инвестирования анализируются с позиции их экономической эффективности. При этом для каждого объекта инвестирования используется конкретная методика оценки эффективности. По результатам оценки проводится ранжирование отдельных инвестиционных проектов по критерию их эффективности (доходности). При прочих равных условиях отбираются для реализации те объекты реального инвестирования, которые обеспечивают наибольшую доходность. 7. Обеспечение минимизации уровня рисков, связанных среальным инвестированием. В процессе реализации этого направления инвестиционной политики должны быть в первую очередь идентифицированы и оценены риски, присущие каждому конкретному объекту инвестирования. По результатам оценки проводится ранжирование отдельных объектов инвестирования поypовню их рисков и отбираются для реализации те из них, которые при прочих равных условиях обеспечивают минимизацию инвестиционных рисков. 8. Обеспечение ликвидности объектов реального инвестирования. Осуществляя реальное инвестирование, следует предусматривать, что в силу существенных изменений внешней инвестиционной среды, конъюнктуры инвестиционного рынка или стратегии развития предприятия в предстоящем периоде по отдельным объектам реального инвестирования может резко снизится ожидаемая доходность, повыситься уровень рисков, снизиться значение других показателей инвестиционной привлекательности для предприятия. 9. Формирование программы реальных инвестиций. Отобранные в процессе опенки эффективности реальные инвестиционные проекты подлежат дальнейшему рассмотрению с позиций уровня рисков их реализации и других показателей, связанных с целями их осуществления. 10 Обеспечение реализации отдельных инвестиционных проектов и инвестиционной программы. Основными документами, обеспечивающими реализацию каждого конкретного реального инвестиционного проекта, являются капитальный бюджет и календарный график реализации инвестиционного проекта.Капитальный бюджет разрабатывается, обычно, на период до одного года и отражает все расходы и поступления средств, связанные с реализацией реального проекта. Календарный график реализации инвестиционного проекта (программы) определяет базовые периоды времени выполнения отдельных видов работ и возложение ответственности исполнения (а соответственно и рисков невыполнения отдельных этапов работ) на конкретных представителей заказчика (предприятия) или подрядчика в соответствии с их функциональными обязанностями, изложенными и контракте на выполнение работ.

Основу инвестиционной деятельности предприятия составляет реальное инвестирование. Реальные инвестиции осуществляются предприятиями в разнообразных формах, основными из которых являются. 1. Приобретение целостных имущественных комплексов. 2. Новое строительство.3. Реконструкция. 4. Модернизация. 5. Обновление отдельных видов оборудования. 6. Инновационное инвестирование в нематериальные активы. 7. Инвестирование прироста запасов материальных оборотных активов.

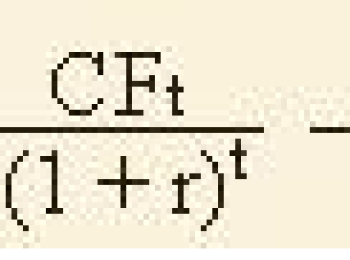

Рассмотрим базовые принципы и методические подходы, используемые в современной практике оценки эффективности реальных инвестиционных проектов. Основные из таких принципов заключаются в следующем: 1. Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм и сроков возврата инвестированного капитала, с другой. 2. Оценка объема инвестиционных затрат должна охватывать всю совокупность используемых ресурсов, связанных с реализацией проекта. 3. Оценка возврата инвестируемого капитала должна осуществляться на основе показателя «чистого денежного потока» (net cash flow). 4. В процессе оценки суммы инвестиционных затрат и чистого денежного потока должны быть обязательно приведены к настоящей стоимости. 5. Выбор дисконтной ставки в процессе приведения отдельных показателей к настоящей стоимости должен быть дифференцирован для различных инвестиционных проектов.

С учетом вышеизложенных принципов рассмотрим методы оценки эффективности реальныхинвестиционных проектов на основе различных показателей. 1. Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. 2. Индекс (коэффициент) доходности также позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту. 3. Индекс (коэффициент) рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, так как не позволяет в полной мере оценить весь возвратный инвестиционный поток по проекту (значительную часть этого потока составляют амортизационные отчисления). 4. Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. 5. Внутренняя ставка доходности является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов.

В целях повышения эффективности управления инновационными инвестициями на предприятиях разрабатывается политика такого управления.

Для оценки эффективности проекта используются следующие показатели: чистый доход (ЧД), чистый дисконтированный доход (ЧДД),срок окупаемости проекта, индекс доходности (ИД) и внутренняя норма доходности (ВНД). 1. Расчет нормы прибыли. Чистая прибыль (доход) проекта сопоставляется с инвестиционными затратами. Показывает какая часть инвестиционных затрат возмещается в виде прибыли в течении одного интервала планирования. При сравнении выбирается проект с наименьшим значение нормы прибыли. Простота расчетов, позволяет оценить прибыльность проекта. Используется при заключении о целесообразности дальнейшего анализа или отказа от проекта на самой ранней стадии 2. Расчет срока окупаемости проекта. Общий объем инвестиционных затрат сравнивается с суммой чистых поступлений от операционной деятельности. Когда эти потоки сравниваются можно рассчитать период, необходимый для возмещения затрат. Из нескольких вариантов отбирается проект с наименьшим сроком окупаемости. Простота расчетов, позволяет оценить ликвидность проекта и его рискованность. Используется для выбора проектов в условиях высокой инфляции и нестабильности при дефиците ликвидных оборотных средств. 3. Расчет чистого дисконтированного дохода (ЧДД). Этот показатель определяется как разность дисконтированных поступлений и затрат по проекту. Если ЧДД>0, то проект следует принять, так как текущая стоимость доходов выше текущей стоимости затрат. Если ЧДД=0, то инвестор не получает доходы, хотя предприятие увеличивается в масштабах. Если ЧДД 1, то доходность инвестиций выше, чем требуют инвесторы, и, значит, проект является прибыльным. Если ИД=1, то доходность инвестиций равна нормативной рентабельности. Если ИД СС, то проект следует принять. Если ВНД=СС, то проект бесприбылен. Если ВНД

Оценка политики управления реальными инвестициями предприятия за 2001-2002 гг.

Политика управления реальными инвестициями представляет собой часть общей инвестиционной политики предприятия, обеспечивающая подготовку, оценку и реализацию наиболее эффективных реальных инвестиционных проектов.

Процесс формирования политики управления реальными инвестициями предприятия осуществляется в разрезе следующих основных этапов :

1. Анализ состояния реального инвестирования в предшествующем периоде. В процессе этого анализа оценивается уровень инвестиционной активности предприятия в предшествующем периоде и степень завершенности начатых ранее реальных инвестиционных проектов и программ.

На первой стадии анализа изучается динамика общего объема инвестирования капитала в прирост реальных активов, удельный вес реального инвестирования в общем объеме инвестиций предприятия в предплановом периоде.

На второй стадии анализа рассматривается степень реализации отдельных инвестиционных проектов и программ, уровень освоения инвестиционных ресурсов, предусмотренных на эти цели, в разрезе объектов реального инвестирования.

На третьей стадии анализа определяется уровень завершенности начатых ранее реальных инвестиционных проектов и программ, уточняется необходимый объем инвестиционных ресурсов для полного их завершения.

- 2. Определение общего объема реального инвестирования в предстоящем периоде. Основой определения этого показателя является планируемый объем прироста основных средств предприятия в разрезе отдельных их видов, а также нематериальных и оборотных активов Объем этого прироста уточняется с учетом динамики объема ранее неоконченного капитального строительства (незавершенных капитальных вложений).

- 3. Определение форм реального инвестирования. Эти формы определяются исходя из конкретных направлений инвестиционной деятельности предприятия, обеспечивающих воспроизводство его основных средств и нематериальных активов, а также расширение объема собственных оборотных активов.

- 4. Подготовка бизнес-планов реальных инвестиционных проектов. Все формы крупнообъемных реальных инвестиций (кроме обновления отдельных видов механизмов и оборудования в связи с их износом) рассматриваются как реальные инвестиционные проекты. Подготовка таких инвестиционных проектов требует разработки их бизнес-планов. Для небольших реальных инвестиционных проектов допускается разработка краткого варианта бизнес-плана (с изложением только тех разделов, которые прямо определяют целесообразность их осуществления).

- 5. Оценка эффективности отдельных реальных инвестиционных проектов. Такая оценка осуществляется на основе использования специальной системы показателей — чистого приведенного дохода, периода окупаемости и других, которые следует рассматривать в комплексе. Реальные инвестиционные проекты, уровень эффективности которых не отвечает критериям разработанной инвестиционной политики предприятия, должны быть отклонены.

- 6. Формирование портфеля реальных инвестиций. Отобранные в процессе оценки эффективности реальные инвестиционные проекты подлежат дальнейшему рассмотрению с позиций уровня рисков их реализации и других показателей, связанных с целями их осуществления. На основе такой всесторонней оценки с учетом планового объема инвестиционных ресурсов предприятие формирует свой портфель реальных инвестиций на предстоящий период. Если этот портфель сформирован по определяющей приоритетной цели (максимизация доходности, минимизация инвестиционного риска и т.п.), то необходимости в дальнейшей оптимизации портфеля реальных инвестиций не возникает. Если же предусматривается сбалансированность отдельных целей, то портфель оптимизируется по различным целевым критериям для достижения их сбалансированности, после чего принимается к непосредственной реализации.

- 7. Обеспечение реализации отдельных инвестиционных проектов и инвестиционных программ. Основными документами, обеспечивающими реализацию каждого конкретного реального инвестиционного проекта, являются капитальный бюджет и календарный график реализации инвестиционного проекта.

Произведем оценку политики управления реальными инвестициями предприятия на основе уже реализованного бизнес-плана. Предприятие ООО ТПК «Приволжская» имело разработанный бизнес-план на 2001-2002 годы.

В соответствии с данным проектом на 000 ТПК «Приволжская» планировалась организация производства фасадов для изготовления мебели из плит МДФ, а также изготовление и ремонтом мебели.

Производство организовано для изготовления мебели из современных материалов — древесноволокнистых плит МДФ, которые значительно превосходят мебель, изготовляемую из древесностружечных плит, как по прочности, дизайну, и самое главное по экологичности. Плиты МДФ являются экологически чистыми, так как не содержат связующих формальальдегидных смол. При эксплуатации мебели, изготовленной из древесностружечных плит, выделяются вредные испарения.

Целью проекта является:

- — Организация выпуска фасадов для мебели из плит МДФ.

- — Улучшение качества выпускаемой продукции за счет применения более совершенного современного оборудования для фрезеровки рисунков на фасадах.

- — Освоение новых рынков сбыта готовой продукции;

Реализация бизнес-плана позволит улучшить обеспечение рынка новой продукцией — фасадами для мебели с различными рисунками, в том числе и по заказу покупателей, увеличить объем производства, расширить ассортимент изготовляемой продукции.

Эффективное производство гарантирует постоянный доход, повышается благосостояние коллектива, прибыль от реализованной продукции направляется в социальную сферу и на расширение производства.

Увеличение занятости за счет организации новых рабочих мест, дополнительно создаются вновь 23 (двадцать три) рабочих места.

Приобретение нового обрабатывающего центра для фрезеровки рисунка на фасадах, позволит ликвидировать имеющееся в настоящее место «узкое место» по получению рисунков на фасадах фрезерованием. Довести выпуск продукции — фасадов для мебели в объеме до 1 000 кв.м. ежемесячно и полностью удовлетворить спрос покупателей.

В настоящее время часть фасадов поступает в Чувашию из Белоруссии по стоимости 1100 руб. за один квадратный метр. Недостатки — поставка осуществляется только двух типоразмеров 716х400 мм и 716х300 мм партиями не менее 100 кв. м. Ассортимент стандартной поставки всего двух типоразмеров резко ограничивает ассортимента изготовляемой мебели (в основном — кухни) имеет одинаковый рисунок и низкий спрос.

Мебельная фабрика «Нижегородец», изготавливает фасады только с натуральным шпоном, имеет дорогую стоимость за один квадратный метр фасада и пользуется ограниченным спросом.

Казанский мебельный комбинат «Ломжа» изготовляет фасады, однако стоимость составляет до 1800 рублей за квадратный метр и поэтому не составляет конкуренции из-за высокой стоимости.

Стоимость изготовления, принятая в проекте в размере 1150 рублей с НДС за 1 кв.м. сопоставима с отпускными ценами на продукцию, изготовляемую конкурентами. При сопоставимости отпускных цен на фасады, существенное значение приобретают затраты на транспортные расходы. Основными потребителями являются предприятия выпускающие мебель в небольшом количестве. Для выпускаемой такими предприятиями мебели (в основном они работают по индивидуальным заказам населения) требуются фасады большого ассортимента по рисунку декоративной пленки и, следовательно, малого количества фасадов каждого рисунка. Транспортировка осуществляется небольшими партиями и требует больших затрат. При постоянном и значительном росте цен на топливо, что наблюдается в настоящее время и прогнозируется в дальнейшем, транспортировка фасадов становится дорогостоящей и занимает все большее значение в себестоимости изготовления. Принципиальное значение начинает приобретать расположение предприятия, изготовляющего фасадов, как можно ближе к потребителю. Следовательно, при одинаковой отпускной цене на фасады, равноценном качестве и ассортименте, потребитель предпочтет приобретать продукцию с меньшими затратами на транспортировку.

Потребителями фасадов из плит МДФ, изготовляемых в настоящее время является само предприятие 000 ТПК «Приволжская», а также ОАО «Чувашмебель» для производства мебели по заказам населения и предприятий торговли. Дополнительно планируемое производство фасадов для мебели ориентировано к поставке внешним потребителям — предприятиям, изготавливающим мебель, а также предприятиям торговли.

Основное направление данного бизнес плана состоит в увеличении выпуска фасадов из плит МДФ для мебели.

Так как для каждого поставщика будут изготовляться фасады в соответствии с его требованиями: вид облицовки, размеры фасадов, то за универсальную единицу принята изготовление и стоимость одного квадратного метра фасада с учетом выше изложенных обстоятельств. В настоящее время предприятие изготовляет фасады с размерами по условиям заказчика со всеми видами облицовки.

Имеющееся в настоящее время отечественное оборудование для фрезерования рисунка имеет низкую производительность, позволяет изготавливать рисунки на поверхности фасадов не более 200 кв. м. фасадов в месяц. Станок модели ИРДФ4 — производства Ивановского завода тяжелого станкостроения

Для увеличения выпуска фасадов необходимо приобретение дополнительного оборудования для фрезезерования рисунка на фасадах. облицовки ламинированных плит необходимо соответствующее оборудование. Анализ, проведенный предприятием, и опыт эксплуатации имеющегося станка модели ИРДФ4 — производства Ивановского завода тяжелого станкостроения показал, что в изготовляемое в России оборудование, при стоимости почти равноценной импортному, значительно отстает по производительности. Отечественное оборудование также уступает импортному оборудованию по ресурсу наработки на отказ, чаще выходит из строя.

В связи с вышесказанным принято решение о закупке импортного станка

Предлагаемая предприятием продукция (фасады) в основном используется в выпускаемой заказчиком продукции — мебели для ее изготовления. Следовательно, основным заказчиком продукции — фасадов, планируемых к изготовлению ООО ГИК «Приволжская», являются производственные предприятия.

Размеры рынка реализуемой продукции определяются практически всей территорией Российской Федерации. Проведенный анализ рынка производства фасадов показал, что спрос имеет устойчиво повышающийся характер, мало зависящий от сезонных колебаний. Наблюдается тенденция дальнейшего расширения рынка сбыта продукции. Особенно за последнее время, в связи с освоением новых современных видов мебели из экологически чистых материалов, растет спрос на фасады.

В дальнейшем при увеличении выпуска продукции, снижения себестоимости изготовления продукции, следовательно, снижения отпускной цены возможно привлечение новых потребителей с увеличением объемов продукции ориентировочно в три раза и доведения выпуска продукции до 3 000 кв.м. в месяц.

На перспективность развития рынка сбыта продукции указывает также такой фактор, как тенденция возобновления и роста промышленного производства в Российской Федерации. Продукция, предлагаемая 000 ТПК «Приволжская», используется практически на любом промышленном предприятии, изготавливающем мебель.

Для того, чтобы узнать насколько эффективен был разработанный проект необходимо проанализировать степень его выполнения,.

Приведем агрегированную форму баланса бизнес-плана за 2001-2002 годы по 000 ТПК «Приволжская».

Из нижеприведенной таблицы видно, что фактически показатели выполнены по оборотным средствам лишь за 2001 год с незначительным отклонением в положительную сторону. По основным средствам в 1 году и по основным и оборотным средствам в 2001 году наблюдается значительное отставание от запланированных показателей.

Таблица 8 Агрегированная форма баланса за 2001-2002 г.г. по ООО ТПК «Приволжская», руб.

УПРАВЛЕНИЕ РЕАЛЬНЫМИ ИНВЕСТИЦИЯМИ

знать

- • экономическую сущность и виды инвестиций;

- • содержание инвестиционных проектов;

- • критерии выбора ставки дисконтирования;

уметь

• рассчитывать показатели оценки эффективности инвестиционных проектов;

владеть

• статистическими и динамическими методами оценки инвестиционных проектов.

Сущность и виды инвестиций

Финансовые ресурсы предприятия направляются па финансирование текущих расходов и на инвестиции.

- • Инвестиции представляют собой использование финансовых ресурсов в форме долгосрочных вложений капитала в целях увеличения активов и получения прибыли. Инвестиции осуществляют как физические, так и юридические лица.

- • Инвестиции – совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли.

Это понятие охватывает и реальные инвестиции (капитальные вложения) и финансовые (портфельные) инвестиции.

В Федеральном законе от 25.02.1999 № 39-Φ3 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» дастся следующее определение инвестиций: «. инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

Инвестиции обеспечивают динамичное развитие предприятия и позволяют решать следующие задачи:

- • расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

- • приобретение новых предприятий;

- • диверсификация деятельности вследствие освоения новых областей бизнеса.

Расширение собственной предпринимательской деятельности свидетельствует о прочных позициях предприятия на рынке, наличии спроса на выпускаемую продукцию, производимые работы или оказываемые услуги.

В мировой практике инвестиции подразделяют на реальные и финансовые, или портфельные.

• Реальные инвестиции – это вложения, направленные на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения.

Прямые инвестиции реализуются путем нового строительства основных фондов, расширения, технического перевооружения или реконструкции действующих предприятий.

- • Финансовые (портфельные) инвестиции – вложения, направленные на формирование портфеля ценных бумаг.

- • Портфель – это совокупность собранных различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции обыкновенные и привилегированные, облигации государственные и корпоративные, сберегательные и депозитные сертификаты, залоговые свидетельства и др.).

Реальные инвестиции осуществляются предприятием в разных формах.

Соотношение затрат по этим направлениям называют воспроизводственной структурой прямых инвестиций.

Процесс осуществления инвестиций называется инвестиционной деятельностью организаций, которая представляет собой один из ключевых объектов управления. Инвестиционная деятельность включает в себя процесс обоснования и реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала организации.

Необходимо отметить следующие особенности инвестиционной деятельности:

- • служит основной формой реализации экономической стратегии предприятия, обеспечения роста и совершенствования его текущей деятельности;

- • объемы инвестиционной деятельности главным образом определяют темпы экономического роста организации;

- • подчинена наиболее важным целям и задачам текущей деятельности организации.

Фундамент инвестиционной деятельности организации составляет реальное инвестирование. Это предопределяет и большое значение эффективности управления именно этим направлением инвестирования.

Реальное инвестирование находится в тесной взаимосвязи с текущей деятельностью организации. Задачи увеличения объема производства и продаж продукции, расширения и обновления ассортимента выпускаемой продукции, повышения ее качества, снижения текущих затрат решаются, как правило, в результате реального инвестирования. В свою очередь, эффективная текущая деятельность организации обеспечивает инвестиционную деятельность стабильными собственными источниками финансирования за счет амортизационных отчислений и чистой прибыли.

В то же время инвестиционная деятельность несет в себе специфические инвестиционные риски. Реальные инвестиции подвержены более высокому уровню риска морального старения. Этот риск сопровождает инвестиционную деятельность на всех стадиях реализации инвестиционных проектов. Стремительный научно-технический прогресс сформировал тенденцию к увеличению этого риска в процессе реального инвестирования. А следовательно, реальные инвестиции являются менее ликвидными, чем финансовые инвестиции.

Это связано также с узкоцелевой направленностью большинства форм этих инвестиций, практически не имеющих альтернативного хозяйственного применения. Поэтому компенсировать в финансовом отношении неверные управленческие решения, связанные с реализацией реальных инвестиций, крайне сложно.

Реальные инвестиции осуществляются организациями в разнообразных формах, к основным из которых относятся следующие:

- – новое строительство. Инвестиционная операция, направленная на строительство нового объекта с законченным технологическим циклом. К новому строительству организации прибегают при кардинальном увеличении объемов своей текущей деятельности в предстоящем периоде, ее отраслевой, товарной или «региональной диверсификации (создании филиалов, дочерних предприятий и т.п.);

- – приобретение целостных имущественных комплексов. Представляет собой инвестиционную операцию крупных организаций, обеспечивающую отраслевую, товарную или региональную диверсификацию их деятельности. Эта форма реальных инвестиций обеспечивает обычно «эффект синергизма», который заключается в возрастании совокупной стоимости активов обоих организаций за счет возможностей более эффективного использования их общего финансового потенциала, взаимодополнения технологий и ассортимента выпускаемой продукции, возможностей снижения уровня текущих затрат, совместного использования сбытовой структуры и других факторов;

- – реконструкция. Данный вид инвестиционной деятельности связан с существенным преобразованием всего производственного потенциала на основе современных научно- технических достижений. В процессе реконструкции может осуществляться расширение отдельных производственных зданий и помещений, строительство новых зданий и сооружений на месте ликвидируемых того же назначения на территории действующего предприятия;

- – техническое перевооружение. Связано с совершенствованием и обновлением активной части основных производственных фондов. Приведением их в состояние, соответствующее современному уровню осуществления технологических процессов, заменой имеющегося парка оборудования, обновлением отдельных видов оборудования;

- – инвестирование прироста запасов оборотных активов. Инвестиционная операция направлена на расширение объема используемых оборотных активов, обеспечивающую пропорциональность в развитии основных и оборотных активов в результате осуществления инвестиционной деятельности. Любое расширение производственного потенциала организации в результате инвестиционной деятельности, связанное с дополнительным выпуском продукции, предопределяет и увеличение потребности в оборотном капитале (запасов сырья, материалов, покупных полуфабрикатов, запасов незавершенного производства, готовой продукции и т.п.).

Конкретные формы реального инвестирования организациями выбираются самостоятельно исходя из стратегических целей развития, возможностей внедрения новых технологий, а также привлечения инвестиционных ресурсов.

Характер реального инвестирования предопределяет специфические особенности его осуществления в организации, разработки политики управления реальными инвестициями. При этом независимо от преследуемых целей процесс принятия инвестиционных решений предполагает реализацию следующих этапов:

- – анализ состояния реального инвестирования в предшествующем периоде;

- – расчет общего объема реального инвестирования в предшествующем периоде;

- – определение форм реального инвестирования;

- – оценка эффективности реальных инвестиционных проектов;

- – формирование портфеля реальных инвестиций;

- – обеспечение реализации отдельных инвестиционных проектов и инвестиционных программ.

В целом принятие решений по капиталовложениям остается сложным и многогранным процессом, зависящем от множества внешних и внутренних факторов. Поэтому в их разработке должны принимать участие специалисты проектно-конструкторского, производственного, финансового, снабженческого, сбытового, бухгалтерского и других подразделений организации.

Источники: http://poisk-ru.ru/s15372t10.html, http://studwood.ru/1458559/finansy/otsenka_politiki_upravleniya_realnymi_investitsiyami_predpriyatiya_2001_2002, http://studme.org/67071/finansy/upravlenie_realnymi_investitsiyami