В обход России. Чем может привлечь инвестора Средняя Азия

Центральная Азия может стать новым фронтиром для инвесторов в условиях роста глобального пессимизма, считают авторы доклада BCG «Инвестиции в Центральную Азию: один регион, множество возможностей».

Потенциал по привлечению прямых иностранных инвестиций (ПИИ) в несырьевые отрасли региона эксперты BCG оценили в $40-70 млрд. Forbes выбрал основные тезисы исследования.

В поисках гавани

Пессимизм инвесторов относительно фондовых рынков и макроэкономической среды достиг в 2017 году рекордного с 2009 года уровня: более трети участников опроса (34%) выразили скепсис в отношении потенциала рынка в ближайшие три года, зафиксировал опрос BCG.

При этом 57% респондентов согласны с тем, что инвестировать стоит в развивающиеся рынки. Избегающие риска инвесторы будут стремиться вкладывать в безопасные активы, но новые возможности для получения большей доходности возникают на так называемых пограничных рынках, и Центральная Азия — в их числе, отмечают в BCG.

Скованные одной цепью

Структуры экономик всех пяти стран Центральной Азии похожи: они обладают богатыми природными ресурсами, численность населения растет, стоимость труда низка, но качество инвестиционного климата разнится. Казахстан в рейтинге Doing Business занимает 36 место, Узбекистан —74, Киргизия — 77, Таджикистан — 123. Туркменистан в рейтинге Doing Business отсутствует из-за недостатка данных.

По данным BCG, доля Центральной Азии в мировой экономике выросла втрое за 2000-2017 годы. Но вес региона на экономической карте пока остается критически малым — около 0,3% глобального ВВП. В стоимостном объеме это составляет около $240 млрд, что сопоставимо с показателями Центральной Америки ($255 млрд) и Финляндии ($254 млрд) (данные EIU).

По прогнозу Азиатского банка, темпы экономического роста в Центральной Азии составят около 3,9% в 2018 году и могут ускориться в перспективе благодаря восстановлению цен на сырье и поддержке роста региона за счет амбициозных проектов в китайской и индийской экономиках, в том числе, «Один пояс — один путь», в рамках которого КНР планирует развивать морские и наземные транспортные коридоры до Европы.

В Центральной Азии проживают около 70 млн жителей. Емкость внутреннего рынка потребления этого региона составила около $150 млрд в 2017 году.

За последние десять лет частное потребление в странах Центральной Азии росло в среднем на 3,4% в год — это соответствует уровню Сингапура или Южной Кореи и было выше среднемирового роста в 1,5%. Показатели потребления на душу населения в ЦА в 2017 году пока остаются невысокими — $2107 — и сопоставимы с Северной Африкой ($2120) и Индонезией ($2230).

ВВП на душу населения в Центральной Азии по итогам 2017 года составил $3603. Для сравнения BCG приводит данные по Таиланду, где проживает 69 млн человек, а ВВП на душу населения существенно выше и составляет $6600.

ВВП и растущее население

Казахстан — крупнейшая экономика региона (64% ВВП). По данным BCG, реальный ВВП Казахстана в 2017 году составлял $103 млрд (в ценах 2005 года), ВВП на душу населения — $25 490: это в четыре раза больше, чем в Узбекистане, в семь раз больше, чем в Киргизии и в девять раз больше, чем в Таджикистане.

По данным ООН, в индексе человеческого развития Казахстан занимал 56-е место среди 188 стран — выше не только среднего мирового уровня, но и среднего уровня стран Европы и Центральной Азии.

По оценкам BCG, Казахстан может увеличить объем привлекаемых ПИИ в несырьевые отрасли на $32—52 млрд. В тройке лидеров по инвестиционному потенциалу в Центральной Азии — Узбекистан ($7-13 млрд) и Киргизия ($1,3—2 млрд).

Квалифицированная рабочая сила — один из ключевых факторов быстрого экономического развития Казахстана, считают в BCG. Сейчас население страны составляет 18 млн жителей, ежегодный прирост в последние несколько лет составлял 1,5%, а к 2030 году численность может достигнуть 20,3 млн человек. Относительно низкие зарплаты обеспечивают конкурентное преимущество Казахстану по затратам на персонал, отмечают в BCG. По данным EIU, средняя зарплата в стране составляет $516 в месяц: это почти на 50% меньше, чем в Чили, Румынии и Хорватии.

Казахстан уже стал крупным направлением для иностранных вложений: в 2008-2017 годах совокупный объем ПИИ в новые проекты в стране достиг $82 млрд, но доминировали они в сырьевых отраслях (на уголь, нефть и газ приходилось 54% совокупного притока ПИИ за 10 лет, доля металлов и полезных ископаемых составила почти 10%).

После кризиса 2008 года Казахстан начал масштабные программы по развитию инноваций и промышленного производства. По данным казахского правительства, в 2017 году две трети роста (4%) приходилось на несырьевые отрасли.

Как и соседние страны, Узбекистан зависит от цен на сырье и состояния экономики основных торговых партнеров. В 2016 году по экономике Узбекистана ударила рецессия в России, которая является вторым по величине торговым партнером Ташкента, замедление экономического роста в Китае и падение цен на основные статьи сырьевого экспорта страны — газ, медь и хлопок. Тем не менее молодое и растущее население страны обеспечивает крупнейший внутренний рынок сбыта в регионе (его численность — 32,6 млн человек, что сопоставимо с Малайзией или Марокко).

В отличие от Казахстана и Узбекистана, у Киргизии нет существенных нефтегазовых ресурсов, которые могли бы поддержать экономический рост. Но в последние годы ВВП рос темпами около 4% в реальном выражении и достиг в 2017 году $4,2 млрд (в постоянных ценах 2005 года), удвоившись по сравнению с 2000 годом. По данным Всемирного банка, киргизская экономика стала устойчивой к внешним шокам. Доля промышленности оценивается в 32% ВВП.

Реальный ВВП Таджикистана вырос с $1,5 млрд в 2000 году до $4,4 млрд в 2017 году. Эксперты BCG ожидают высоких темпов роста в 2018-2021 годы за счет государственной поддержки. В 2017 году рейтинговое агентство Moody’s указывало на слабость некоторых институтов в экономике и низкий уровень валютных резервов, однако «несмотря на серьезный стресс для банковской системы, правительство и центральный банк поддерживают относительную экономическую стабильность».

Три кита для Центральной Азии

Приоритетными отраслями для инвестиций в Центральной Азии BCG считает переработку сельхозпродукции, нефтехимию и туризм. По оценке BCG, также недоинвестированы секторы информационных технологий, финансовых услуг, строительная отрасль, машиностроение и химическая промышленность.

Наследие прошлого

Инвестиции в странах Центральной Азии исторически были сосредоточены в сырьевых отраслях и составляли около 59%. Но в большинстве стран региона идут масштабные реформы, которые нацелены на снижение зависимости экономик от нефти и прочих сырьевых рынков. Например, правительство Узбекистана реализует меры по увеличению открытости своей экономики для внешних инвесторов, а Казахстан сделал ставку на привлечение глобальных инвестиций за счет создания международного финансового центра «Астана», пока аналогичный проект буксует в России.

Китайские туристы — в приоритете

Близость к Китаю и России может позволить реализовать туристический потенциал стран Центральной Азии, считают в BCG.

По данным Всемирного совета по туризму, расходы китайских туристов в 2015-2017 годах росли в среднем на 8,5% в год до $261 млрд, а их число достигло 135 млн человек в год. Российские туристы стали меньше тратить за рубежом, что в основном связано с девальвацией рубля, а на карте массового туризма Центральной Азии пока не значится, отмечает BCG.

Бремя рисков

Инвестиции во фронтирные страны, к которым относятся Центральная Азия, сопряжены с более высокими рисками по сравнению с развитыми и развивающимися рынками, солидарны опрошенные Forbes эксперты.

В Центральной Азии выделяют четыре ключевых риска: политическую напряженность, зависимость от соседних экономик, волатильность цен на сырье и риски безопасности. Благодаря стратегии главных мировых центробанков баланс сил в мировой экономике стал меняться, но исход борьбы за инвестиции предсказать сложно, заключают аналитики EIU.

Конкурент с Востока

Недавно Центральную Азию впервые за девять лет посетил глава японского правительства Синдзо Абэ, в течение недели он объехал все пять стран (Казахстан, Узбекистан, Таджикистан, Туркменистан и Кыргызстан). Результатом визита стало подписание ряда соглашений об экономическом и гуманитарном сотрудничестве. Было объявлено, что Япония в ближайшие пять лет направит в регион около 25 млрд долл.

Визит Синдзо Абэ не мог остаться без пристального внимания экспертов и аналитиков, которые пытались выяснить его глубинные причины. В экономическом плане в Центрально-Азиатском регионе работают две ключевые силы: Россия и Китай. По масштабам капиталовложений китайские компании уже шесть лет как опережают россиян. По нашим данным, объем накопленных прямых инвестиций китайских топливно-нефтяных компаний (ТНК) в регионе составил 25,3 млрд долл. Их структура, однако, смещена в сторону казахстанского нефтегазового сектора, на который приходится около 90 %. В частности, CNPC вложила в нефте- и газодобычу Казахстана более 12 млрд долл., а еще 6,2 млрд долл. направила на строительство магистральных трубопроводов на территории Казахстана для поставок центральноазиатских ресурсов в Китай (еще 1,7 млрд долл. получил Узбекистан). Кроме того, 1,4 млрд долл. составили инвестиции в добычу углеводородов в Казахстане со стороны Sinopec, есть инвестиции в нефтеперерабатывающий завод в Шымкенте. Китай воспринимает Центральную Азию как сырьевой резервуар. Вероятно, что политика «Шелкового пути» со временем скорректирует ситуацию, но пока ее идеи не материализованы в инвестиционных потоках.

Китайские компании также весьма активны в Таджикистане, но в этом случае в основном речь идет о долгосрочных кредитах, а не о прямом участии инвесторов в таджикских фирмах. Китай продвигает строительство транспортных коридоров и соответствующей инфраструктуры, которые позволят связать страну с Синьцзян-Уйгурским автономным округом.

Российские прямые иностранные инвестиции (ПИИ) в Центральной Азии, как правило, недооцениваются. Это связано с тем, что их значительная часть проходит через офшорные и иные юрисдикции. По нашим данным, реальный объем накопленных российских капиталов в Центральной Азии достиг 14,5 млрд долл., что делает Россию вторым инвестором в регионе с огромным отрывом от остальных. Российские инвесторы, как и китайские, предпочитают работать в Казахстане, инвестиции в экономику которого уже превысили 9 млрд долл. При этом российские ПИИ приросли на 4 % и в сложный 2014 год. Казахстан для российских компаний особенно удобен. Помимо традиционных хозяйственных и технологических связей, общей границы, русского языка как универсального медиатора, положительную роль играет углубление формальной интеграции в рамках сначала Таможенного союза, а теперь и Евразийского экономического союза. Это делает общую инвестиционную среду более комфортной.

Российские ПИИ значительно более диверсифицированы по сравнению с китайскими, и в этом их большой плюс. На нефтегазовый комплекс приходится 40 %, остальное — мобильная связь, черная и цветная металлургия, банки, промышленность. «Газпром» и «ЛУКОЙЛ» сосредоточили свои инвестиции в топливном секторе казахстанской экономики, а также транспортировке углеводородов. Объем накопленных ПИИ Атомэнергопрома в добычу урана составил более 1,3 млрд долл. «ВымпелКом» владеет 75 % казахстанского «КаР-Тела», являясь вторым по величине провайдером услуг мобильной связи в стране.

Все остальные страны-инвесторы от США до Южной Кореи заметно отстают от двух лидеров. Каково место японского бизнеса в регионе? До недавнего времени японские компании были активны главным образом в России, а в странах Центральной Азии были почти незаметны. Можно выделить лишь два проекта: разработка месторождения Кашаган, где в качестве портфельного инвестора задействована японская корпорация Inpex, и проект в цветной металлургии, который реализуется Sumitomo в Акмолинской области Казахстана. Однако потенциал Центральной Азии и низкая конкуренция в большинстве секторов заставляют японские ТНК пересмотреть свою осторожную тактику. Очевидно, что при наличии свободного и дешевого капитала, а также активизации политического взаимодействия японскому бизнесу просто необходимо не упустить время и занять свою нишу.

Японских инвесторов привлекают прежде всего сырьевые ресурсы постсоветских государств. Однако увеличить свою долю в том же топливном комплексе им будет весьма сложно. Здесь наблюдается большая конкуренция со стороны российских и китайских компаний, поэтому японским ТНК будет интересен и внутренний рынок Центральной Азии. Это предполагает соответствующие инвестиции. Перспективными могут быть капиталовложения в машиностроительный комплекс (открытие автомобильных или электротехнических заводов), что позволит продвигать продукцию по всему региону. Еще одним направлением вложения японского капитала могут стать инфраструктурные проекты.

Элемент китайско-японской конкуренции в визите Синдзо Абэ, несомненно, присутствует, но его не стоит абсолютизировать. Комбинация экономических причин — наличие дешевого капитала и относительно низкая конкуренция на рынках Центральной Азии в привлекательных для японских корпораций отраслях — вполне объясняет рост интереса к этому региону. Японцы хотят застолбить ниши, пока это еще возможно.

Для российского бизнеса возможная поступательная экспансия японских компаний пока не сулит каких-либо значимых потерь. Устойчивые позиции у нефтяников. Российские телекоммуникационные компании представлены практически во всех странах региона и везде с хорошей долей рынка. В перспективе свободные ниши, конечно, постепенно будут осваиваться, в том числе представителями Японии. Темпы японской торгово-инвестиционной экспансии могут ускоряться, но о достижении объемов ПИИ Китая и России речи пока не идет.

С другой стороны, в долгосрочном плане российские экономические интересы в регионе требуют большего внимания. Они нуждаются в защите и продвижении в рамках осознанной долгосрочной стратегии, в которую вошло бы использование возможностей ЕАЭС, военно-политическое присутствие, эффективная работа торговых представителей, финансирование по линии банков развития, промышленно-технологическое сотрудничество, создание транспортных коридоров по линии север — юг и многое другое. Центральноазиатское турне Абэ еще один повод об этом задуматься.

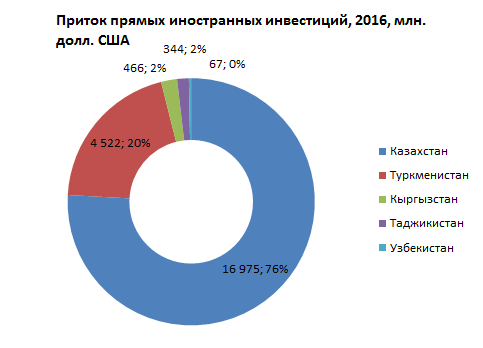

Инвестиции в Центральной Азии

Объемы прямых иностранных инвестиций, поступающих в разные регионы Центральной Азии, существенно различаются. В абсолютном выражении Казахстан является крупнейшим получателем ПИИ в Центральной Азии. В 2011 г. он вошел в двадцатку крупнейших в мире получателей ПИИ (UNCTAD, 2013). Таджикистан получает наименьшее количество прямых иностранных инвестиций.

Объемы прямых иностранных инвестиций, поступающих в разные регионы Центральной Азии, существенно различаются. В абсолютном выражении Казахстан является крупнейшим получателем ПИИ в Центральной Азии. В 2011 г. он вошел в двадцатку крупнейших в мире получателей ПИИ (UNCTAD, 2013). Таджикистан получает наименьшее количество прямых иностранных инвестиций.

Источник: Всемирный Банк

В 2015-2016 году динамика притока прямых иностранных инвестиций в Узбекистан также замедлилась.

Источник: Всемирный Банк

Во всех странах Центральной Азии наблюдаются схожие тенденции притока ПИИ по секторам и странам происхождения. В притоке ПИИ по секторам есть два основных направления.

Одно из них связано с природными ресурсами, включая добычу нефти и газа, металлов и нерудных полезных ископаемых, геологическую разведку, услуги, тесно связанные с добычей полезных ископаемых, металлургию, переработку нефти и газа (включая химическую промышленность) и, в течение ряда лет, транспортировку энергоресурсов (нефте- и газопроводы). Доля этих секторов в общем объеме притока ПИИ в четырех из пяти стран составляет около или более 50 % всего притока ПИИ (за исключением Таджикистана). Продукция предприятий, получавших эти инвестиции, идет в основном на экспорт. Проекты в этих секторах (разработка нефтяных и газовых месторождений или строительство трубопроводов), как правило, являются крупномасштабными, и их большая доля в общем объеме инвестиционных портфелей этих стран приводит к неравномерной динамике ПИИ, о которой говорилось выше. Начало или завершение таких проектов приводит к большим изменениям в общих объемах ПИИ. Например, нефте- и газопроводы, построенные КНР в Казахстане и Туркменистане, привели к скачку ПИИ в 2009 г. (год наибольших объемов строительства) и спаду в 2010 г., когда строительство было в основном завершено.

Ведущие отрасли и страны-инвесторы

Казахстан:

- Геологоразведка

- Добыча нефти и газа

- Металлургия

- Торговля

- Нидерланды

- США

- Франция

Узбекистан

- Переработка нефти и газа

- Химическая промышленность

- Добыча нефти и газа

- Россия

- США

- Китай

Кыргызстан

- Услуги

- Металлургия

- Переработка нефти и газа

- Китай

- Канада

- Великобритания

Таджикистан

- Добывающая

- Связь

- Финансовые услуги

- Китай

- Россия

- ОАЭ

Туркменистан

- Добыча нефти и газа

- Переработка нефти и газа

- Химическая промышленность

- Китай

- Россия

- Страны персидского залива

Во всех странах Центральной Азии другим крупным получателем ПИИ являются отрасли, обслуживающие внутренние рынки. К ним относятся операции с недвижимостью, торговля, финансы, строительство и связь. Доля этих секторов особенно высока в Кыргызстане и Таджикистане, у которых нет больших месторождений углеводородов.

Национальные данные по Казахстану, Кыргызстану и Таджикистану свидетельствуют о том, что прямые иностранные инвестиции в отрасли, не связанные с внешней торговлей (например, в торговлю, связь, застройку и финансы), со временем выросли как в абсолютном выражении, так и относительно общего объема прямых иностранных инвестиций. Например, в Казахстане совокупная доля торговли, связи, строительства и финансов в общем притоке ПИИ увеличилась с 8 % в 2005 г. до 29 % в 2012 г.

В Казахстане и Узбекистане некоторое количество ПИИ приходит в такие отрасли перерабатывающей промышленности, как машиностроение, пищевая промышленность и текстильное производство. Энергетика и транспортная инфраструктура получают относительно небольшие доли ПИИ, если не считать гидроэлектростанции в Таджикистане и объекты авиа- и железнодорожного транспорта в Узбекистане. Механизмы государственно-частного партнерства в регионе пока еще находятся на ранней стадии развития. Сельское хозяйство во всех этих странах или получает очень мало инвестиций, или совсем их не получает.

Европейский союз (ЕС), Российская Федерация и КНР, главные экономические партнеры Центральной Азии, являются ключевыми инвесторами в регионе. Однако степень их присутствия различна. ЕС (в основном Нидерланды, Великобритания и Франция) является крупнейшим источником ПИИ в экономику Казахстана; однако в остальных четырех странах его роль гораздо меньше, и только Великобритания является ключевым инвестором. КНР является основным инвестором в Туркменистане, Кыргызской Республике и Таджикистане; ее доля также значительна в Казахстане и Узбекистане.

КНР на протяжении долгого времени наращивает свое присутствие в Центральной Азии в качестве прямого инвестора. Например, в 2005 г. доля КНР в общем притоке ПИИ в экономику Казахстана и Кыргызской Республики составляла, соответственно, 3 % и 2 %; к 2012 г. эти показатели выросли до 8 % и 24 %. В Таджикистане доля КНР в общем объеме ПИИ увеличилась с 4 % в 2009 г. до 21 % в 2012 г. Российская Федерация является одним из крупнейших инвесторов в экономику всех этих стран; ее доля является самой высокой в Узбекистане, довольно большой в Таджикистане и Туркменистане, и несколько меньшей, но все же заметной в Казахстане и Кыргызской Республике (по 4 % в обеих странах).

Мотивы для прямых иностранных инвестиций в Центральной Азии

Для того чтобы понять влияние ПИИ на экономику, нужно разобраться с мотивами, движущими как инвесторами, так и получателями ПИИ, когда они рассматривают инвестиционные проекты.

В литературе о ПИИ определены несколько типичных инвестиционных мотивов:

- Поиск ресурсов. Поиск ресурсов имеет место тогда, когда в стране, принимающей инвестиции, имеются природные ресурсы, дешевая рабочая сила и/или физическая инфраструктура.

- Поиск рынков. Поиск рынков связан с желанием инвесторов выйти на новые рынки, когда это невозможно сделать через торговлю. Такая ситуация имеет место в тех секторах, которые либо хорошо защищены от импорта, либо имеют дело с товарами и услугами, не подлежащими внешней торговле.

- Поискэффективности (Dunning, 1993). ПИИ, направленные на поиск эффективности, ставят своей целью рационализацию структуры уже созданных инвестиционных объектов, связанных с поиском ресурсов или рынков, с тем, чтобы компания-инвестор могла извлечь для себя выгоду из единого управления своими географически разбросанными подразделениями.

Для того чтобы появилось производство с иностранным капиталом, направленное на повышение эффективности, трансграничные рынки должны быть достаточно открытыми. Таким образом, эта форма прямых иностранных инвестиций характерна для регионально интегрированных рынков.

Страны, принимающие ПИИ, могут руководствоваться, как минимум, двумя разными типами мотивации. Одна из них заключается в отсутствии внутренних сбережений для развития собственной ресурсной базы или обслуживания внутреннего рынка. Такая мотивация обычно характерна для бедных стран с низкими нормами сбережений. Другой мотивацией является отсутствие технологий, маркетинговых связей и знаний, необходимых для создания систем производства и сбыта в рамках инвестиционных проектов. Приведенное выше обсуждение тенденций и структуры ПИИ в Центральной Азии показывает, что все эти страны привлекают инвесторов в основном своими природными ресурсами: нефтью, газом и металлами. Как отмечалось выше, на долю проектов, связанных с добычей и, в меньшей степени, переработкой природных ресурсов, приходится более 50 % всего объема иностранных инвестиций в регионе. В свою очередь, приток прямых иностранных инвестиций в эти отрасли связан с быстрым ростом мировых цен на сырьевые товары; по оценкам Международного валютного фонда, в период с 2003 по 2012 г. цены на энергоресурсы и металлы выросли более чем втрое. Рабочая сила, судя по всему, не привлекает большой объем инвестиций; трудоемкие отрасли промышленности (например, текстильное производство) являются относительно небольшими получателями ПИИ, а существующие инвестиции в Туркменистане и Узбекистане, по-видимому, связаны в большей степени с наличием хлопка, а не с дешевой рабочей силой. Одна из важных причин этого может заключаться в том, что рабочая сила в регионе на самом деле не является дешевой. Резкое укрепление региональных валют в период с 2000 по 2012 г. и широкомасштабная миграция рабочих из Узбекистана, Таджикистана и Кыргызстана в Российскую Федерацию, Казахстан и некоторые другие страны поддерживают заработную плату в регионе на относительно высоком уровне, тем самым делая нецелесообразными инвестиции в трудоемкие отрасли.

Проблемы в инвестиционном климате Центральной Азии

По мнению экспертов ВБ и МВФ, Центральная Азия недостаточно улучшают инвестклимат. Уровень социальной стабильности, законности, коррупции в этих странах отпугивает крупный западный капитал. Государственно-частное партнерство также недостаточно эффективно, критерии отбора проектов для государственного финансирования не всегда понятны. Да и нормативные базы для эффективного ГЧП подчас отсутствуют.

При этом, как считают западные аналитики, развивать ГЧП странам Центральной Азии жизненно необходимо. Ведь эти страны, как и раньше, нуждаются в поддержке международных финорганизаций вроде Всемирного банка, Европейского банка реконструкции и развития (ЕБРР), Азиатского банка развития (АБР). Также стоит отметить, что по завершении проекта «Один пояс, одна дорога» самые крупные выгоды ждут именно Центральную Азию — благодаря ее географическому местоположению и богатству недр.

Источники: http://www.forbes.ru/finansy-i-investicii/368199-v-obhod-rossii-chem-mozhet-privlech-investora-srednyaya-aziya, http://eabr.org/press/publications/konkurent-s-vostoka/, http://www.brif.kz/blog/?p=3378