Лизинг как метод финансирования инвестиционных проектов

В соответствии с Федеральным законом «О лизинге» под лизингом понимается вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных этим договором, с правом его выкупа.

Предметом лизинга могут быть предприятия и другие имущественные комплексы, здания и сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может быть использовано для предпринимательской деятельности. Не могут быть предметом лизинга земельные участки и другие природные объекты, а также имущество, которое запрещено законом для свободного обращения или для которого установлен особый порядок обращения.

Субъектами лизинга выступают, с одной стороны, лизингополучатель, т.е. физическое или юридическое лицо, которое в соответствии с договором принимает предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование, с другой стороны, лизингодатель, т.е. физическое или юридическое лицо, которое за счет собственных средств приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Кроме них субъектом лизинга является и продавец (поставщик) предмета лизинга, который в соответствии с договором купли-продажи продает или поставляет лизингодателю соответствующее имущество в договорные сроки и на договорных условиях. Совокупность договоров лизингодателя с продавцом предмета лизинга и с лизингополучателем образует лизинговую сделку. В качестве лизингодателя могут также выступать предприятия и организации, производящие оборудование, являющееся предметом лизинга.

Лизинг может быть как внутренним, так и внешним. При этом под внутренним лизингом принято понимать лизинг, осуществляемый российскими лизинговыми компаниями или предприятиями. Внешний (международный) лизинг осуществляют иностранные лизинговые компании или другие иностранные предприятия и организации.

Лизинг можно рассматривать как специфическую форму финансирования инвестиционных проектов. В данном случае производятся инвестиции в основные фонды предприятия, осуществляемые специальными (лизинговыми) компаниями, которые, приобретая для инвестора машины и оборудование, как бы кредитуют арендатора. Лизинг компенсирует невозможность полного обеспечения потребности в инвестициях только за счет традиционных методов финансирования, например использования собственных или заемных средств.

В зависимости от срока, на который заключается договор аренды предмета лизинга, различают три вида лизинга:

краткосрочная аренда на срок до года — рейтинг;

среднесрочная аренда на срок от 1 года до 3 лет — хайринг;

долгосрочная аренда на срок более 3 лет — собственно лизинг.

По форме различают следующие виды лизинга: финансовый и оперативный.

Финансовый лизинг — вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. Оперативный лизинг — вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование.

46.8.209.61 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Финансовый лизинг как источник финансирования инвестиций и управления им

Переход к рыночным отношениям в нашей стране вызвал активное использование в практике финансовой деятельности новых для нас кредитных инструментов, которые получили широкое распространение в странах с развитой рыночной экономикой. Одним из таких инструментов является финансовый лизинг.

Финансовый лизинг (характеризуется в международной практике как «капитальный лизинг» или «лизинг с полной окупаемостью лизингуемого актива») характеризуется сложной системой экономических отношений – арендных, торговых, кредитных и т.д.

Рассмотрим особенности финансового лизинга как одной из форм финансового кредита, то есть кредитные отношения, связанные с его функционированием и спецификой управления.

Кредитные отношения финансового лизинга характеризуются многоаспектностью, которая проявляется в достаточно широком диапазоне.

1. Финансовый лизинг удовлетворяет потребность в наиболее дефицитном виде ссудного капитала – долгосрочном кредите.

На современном этапе долгосрочное банковское кредитование предприятий сведено к минимуму. Это серьезный тормоз в осуществлении предприятиями инвестиционной деятельности, связанной с восстановлением и расширением состава их необоротных активов.

Использование финансового лизинга с этой целью позволяет удовлетворить потребности предприятия в привлечении долгосрочного кредита в значительной степени.

2. Финансовый лизинг обеспечивает полный объем удовлетворения конкретной целевой потребности предприятия в заемных средствах. Использование финансового лизинга с конкретной целью восстановления и расширения состава активной части операционных необоротных активов позволяет предприятию полностью исключить другие источники этого процесса за счет как собственного, так и заемного капитала, уменьшает зависимость предприятия от банковского кредитования.

3. Финансовый лизинг автоматически формирует полное обеспечение кредита, уменьшает стоимость его привлечения. Формой такого обеспечения является сам лизинговый актив, который в случае финансовой несостоятельности (банкротства) предприятия может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке. Дополнительной формой такого обеспечения кредита является обязательное страхование лизингового актива лизингополучателем (рейтером) в пользу лизингодателя (лиссора). Уменьшение уровня кредитного риска (и, соответственно, его премии за риск) создает предпосылки для соответствующего уменьшения стоимости привлеченного предприятием этого вида финансового кредита (по сравнению с банковским кредитом).

4. Финансовый лизинг обеспечивает покрытие «налоговым щитом» всего объема привлеченного кредита. Лизинговые платежи, которые обеспечивают амортизацию всей суммы основного долга по привлеченному кредиту, включаются в состав расходов предприятия, и соответствующим образом уменьшают сумму его налогооблагаемого дохода. По банковскому кредиту аналогичный «налоговый щит» распространяется лишь на платежи по обслуживанию кредита, а не на сумму основного долга по нему. Кроме того, определенная система налоговых льгот распространяется и на лизингодателя.

5. Финансовый лизинг обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга. В отличие от банковского кредита, где обслуживание долга и возврат основной его суммы осуществляется в форме денежных платежей, финансовый лизинг предусматривает возможность осуществления таких платежей в другой форме, например, в форме поставки продукции, которая была произведена с участием лизингуемых активов.

6. Финансовый лизинг обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга. В отличие от традиционной практики обслуживания и погашения банковского кредита, финансовый лизинг предоставляет предприятию возможность осуществления лизинговых платежей по значительно более широким диапазоном схем с учетом характера использования лизингуемого актива, срока его использования и тому подобное. В этом отношении финансовый лизинг является для предприятия преобладающим кредитным инструментом.

7. Финансовый лизинг характеризуется более упрощенной процедурой оформления кредита в сравнении с банковской. Как свидетельствует современный отечественный и зарубежный опыт, при лизинговой сделке объем затрат времени и перечень необходимой документации существенно ниже, чем при составлении соглашения с банком о предоставлении долгосрочного финансового кредита. В значительной степени этому соответствует строго целевое использование полученного кредита и надежное его обеспечение при финансовом лизинге.

8. Финансовый лизинг обеспечивает уменьшение стоимости кредита за счет ликвидационной стоимости лизингуемого актива. Поскольку при финансовом лизинге после завершения лизингового периода соответствующий актив передается в собственность лизингополучателя, то после полной его амортизации он имеет возможность реализовать его по ликвидационной стоимости. На сумму этой ликвидационной стоимости (приведенной путем дисконтирования к настоящей стоимости) условно уменьшается сумма кредита с лизинговой сделки.

9. Финансовый лизинг не требует формирования на предприятии фонда погашения основного долга в связи с постепенностью его амортизации. Поскольку при финансовом лизинге обслуживание основного долга и его амортизация осуществляется одновременно (то есть включены в состав лизинговых платежей в комплексе), по окончании лизингового периода стоимость основного долга по лизингуемого актива сводится к нулю. Это лишает предприятие от необходимости отвлечения собственных финансовых ресурсов на формирование фонда погашения.

Перечисленные кредитные аспекты финансового лизинга определяют его как достаточно привлекательный кредитный инструмент в процессе привлечения предприятием заемного капитала для обеспечения своего экономического развития. Управление финансовым лизингом на предприятии связано с использованием различных его видов.

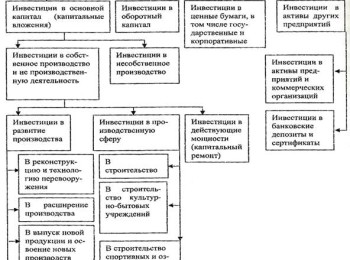

Классификация видов лизинга по основным классификационным признакам приведена на рис. 5.7.

Лизинг как механизм финансирования инвестиций

Для лизингополучателя преимуществами являются:

- · доступность;

- · дополнительного обеспечения для лизинга не требуется;

- · лизинговое имущество не должно быть заранее оплачено;

- · благоприятный налоговый режим;

- · упрощенное заключение лизингового договора в отличие от получения банковского кредита.

Предприятие, которые изготавливающее машины и оборудование, получает следующие преимущества:

- · дополнительный канал сбыта продукции;

- · возможность с помощью аренды форсировать темп обновления продукции;

- · существует обратная связь с потребителем.

Использование лизинговой формы инвестирования дает возможность предприятиям приобретать необходимое оборудование без значительных единовременных капитальных затрат. При этом выгода лизингополучателя зависит от доходов по новым инвестициям и суммы арендных платежей.

Все лизинговые операции в соответствии с признаками окупаемости подразделяются на оперативный лизинг с неполной окупаемостью вложений и финансовый лизинг с полной окупаемостью.

По отношению к арендуемому имуществу лизинг делится на чистый лизинг, полный и частичный. При полном лизинге лизингополучатель принимает на себя все расходы по обслуживанию имущества. Частичный лизинг — это лизинг с частичным набором услуг. На лизингодателя возлагаются только некоторые функции по обслуживанию имущества.

Лизинг также различается по типу финансирования. Существует срочный лизинг и возобновляемый.

Финансовые ресурсы лизинговых компаний формируются за счет взносов участников, поступлений арендных платежей, ссуд банков, средств, полученных от продажи ценных бумаг. Прибыль лизинговых компаний образуется как разность между полученными доходами и расходами. Основной вид дохода — арендная плата.

Арендные платежи за использование объектов лизинга должны обеспечить лизингодателю возмещение затрат на приобретение и содержание имущества (до сдачи его в аренду), а также необходимую величину прибыли.

Источники: http://studopedia.ru/1_112838_lizing-kak-metod-finansirovaniya-investitsionnih-proektov.html, http://lektsii.org/11-75367.html, http://studwood.ru/790657/finansy/proektnoe_finansirovanie